Страхование жизни при ипотеке

Содержание:

- Можно ли затем вернуть страховку

- Страховка ипотеки в Сбербанке

- Нюансы страхования для заемщика

- «Ингосстрах» — Страховой случай по ипотечному имуществу, что делать?

- Сравнительная таблица тарифов

- Стоимость крыши из ондулина ↑

- Документы для открытия расчетного счета ООО

- Какие виды страхования жизни для ипотеки существуют

- Тарифы компаний при оформлении ипотеки

- Зачем нужна страховка залогового жилья при ипотеке?

- Сколько стоит страховой полис

- Отказ от страховки после оформления договора

- Какой вид страхования является обязательным при оформлении ипотеки в Сбербанке

- Как оформить по шагам

- Тарифы

- Отзывы о страховании ипотеки в «СОГАЗ»

- Страховой случай

- Итоги

Можно ли затем вернуть страховку

Расторгнуть договор со страховой компанией можно в течение 5 рабочих дней. Такой возможностью пользуются, когда банк отказывает в выдачи заемных средств.

Если ипотека оплачена полностью в установленный срок, и за это время с заемщиком не произошло страховой ситуации, то СК не обязана возвращать деньги. Исключение – накопительные полиса.

Часть выплаченных средств можно вернуть, когда долг перед банком погашен досрочно. Для этого нужно предоставить в СК паспорт, договор и документ, подтверждающий погашение ипотеки. Чтоб рассчитать сумму возврата, нужно поделить ежегодный взнос на 365 (366) и умножить на количество дней с момента закрытия долга до окончания страховки. По желанию клиента, деньги могут быть переведены на его счет или выданы на руки.

Страховка ипотеки в Сбербанке

На окончательный тариф по страхованию ипотеки влияют риски, которые застраховал заемщик. Сбербанк не выдаст кредитные средства, если не застраховать жилплощадь, находящуюся под залогом.

Страхование жизни оформляется на основе добровольного согласия заемщика, если клиент хочет снизить ставку процента за год (на 1%) и снизить сумму переплаты.

Процент по страхованию ипотеки определяется:

- Половым, возрастным фактором, родом занятий, и т.д. (здесь говорится насчет страхования жизни).

- Типом объекта недвижимости и т.д. (здесь говорится насчет страхования имущества).

Страховая бумага приобретенной жилой площади оформляется на срок кредитования. Если имущества подвергается порче, или при пожаре, разрушении жилого помещения, страховая фирма готов компенсировать причиненный ущерб.

В страховании жилой площади выгоду получает кредитная организация, поскольку при наступлении страхового случая кредитная организация получит выгоду.

При обязательном страховании гражданин-заемщик платит дополнительные суммы. Клиент оплачивает за ежегодное продление контракта. Для этого гражданину необходимо внести требуемые платежи. Позитивной стороной считается гарантия страховщика в компенсировании расходов, которые непредвиденны. Страхованием предмета залога по ипотеки снимаются риски порчи и утери объекта недвижимости. При форс-мажорных обстоятельствах клиенты не должны будут искать денежную сумму для ремонта жилого помещения, поскольку расходы оплачиваются страховой организацией.

В 2019 году в банке встречаются тарифы в пределах 0,12% -0,25%. При подписании ипотечного контракта цена страховой бумаги достигает 750 тыс. руб. Снижение цены основного долгового обязательства приводит к снижению ежегодной суммы страховки.

Страховщиками предусматриваются 2 модели ипотечной страховки:

Сбербанком даются дополнительные гарантии, например, если заемщик заболел или погиб, кредитная задолженность будет погашена средствами страховщика.

В полисе включены нижеуказанные риски:

- гибель заемщика;

- инвалидность клиента;

- наличие тяжелого заболевания;

- лишение работы при болезни или по инициативе нанимателя.

Клиентом риск выбирается добровольно.

На цену могут повлиять:

- возрастной фактор гражданина-заемщика;

- половой фактор клиента;

- профессиональная деятельность гражданина-заемщика;

- наличие заболевания у заемщика и т.д.

Страховые фирмы попросят подать бумагу из мед. учреждений и если гражданин тяжело болен страховые тарифы увеличатся. Сейчас для страхования здоровья предлагается диапазон ставок в пределах 0,3% -1,5%.

Для расчета страховки есть онлайн калькуляторы. Чтобы получить точные данные нужно обратиться к менеджерам, предъявляя все нужные сведения.

Титульное страхование в Сбербанке по большому счету интересно приобретателям вторичной жилплощади, дач и участков земли. Сейчас страхуются также покупатели квартиры в новостройке, чтобы оградить себя от возможных проблематичных ситуаций.

Итак, в кредитных организациях оформлению подлежат страхования:

- жилой площади;

- жизни и здоровья гражданина;

- титула.

Законодательство устанавливает обязательное недвижимого имущества, которое находится под залогом. Работники кредитных организаций вправе не удовлетворить требование клиента, если заемщик откажется оформить страхование титула или страховать жизнь и здоровье. Банки не обязаны оформить кредит при таком обстоятельстве.

Для оформления страховой бумаги граждане-заемщики подают нужные бумаги в страховую фирму.

Для расчета страховки есть онлайн-калькуляторы. Для получения точных сведений нужно пойти к менеджерам и предъявить всю нужную информацию.

Если гражданин решается воспользоваться услугами Сбербанка, то последний дает дополнительные гарантии, например, если заемщик заболел или погиб, кредитная задолженность будет погашена средствами страховщика.

Нужно ли оплачивать страховку при подписании ипотечного договора смотрите в следующем видео:

Фев 20, 2019

Нюансы страхования для заемщика

В зависимости от суммы кредита и возраста заемщика, страховая компания имеет право потребовать прохождение медицинского обследования, которое обычно включает:

- осмотр терапевтом;

- исследование крови на ВИЧ и носительство гепатитов В и С;

- ЭКГ;

- развернутый анализ крови.

Если здоровье заемщика не в порядке, в страховке могут либо отказать, либо повысить ее стоимость.

Застраховаться можно только в аккредитованных банком компаниях. Например, когда встает вопрос, где дешевле страхование жизни для ипотеки в Сбербанке, возможно рассмотреть 16 аккредитованных организаций.

Стоит помнить, что из-за просрочки ежемесячного платежа по ипотеке, СК может отказать в дальнейших выплатах. Поэтому платить за кредит и страховку нужно вплоть до признания несчастного случая страховым, иначе существует риск остаться и без страховых выплат, и со штрафными переплатами по кредиту.

«Ингосстрах» — Страховой случай по ипотечному имуществу, что делать?

Каждый страхователь должен знать правильный порядок действий при наступлении страхового случая:

1. Сообщить о происшествии в компетентные органы (полиция, пожарная охрана, скорая помощь, служба МЧС и пр.).

2. Если несчастье произошло с заемщиком (он погиб или получил инвалидность), нужно в течение 31 дня уведомить об этом страховую компанию «Ингосстрах».

3. Передать все документы о случившемся представителю страховщика (подтверждение от компетентных органов, свидетельство о смерти и пр.). Не забудьте приложить копию страхового полиса и своего паспорта.

4. Написать заявление на выплату и направить извещение в страховую компанию. Один экземпляр нужно оставить у себя на руках. Требуйте, чтобы представитель «Ингосстрах» поставил на нем отметку о приеме и свою подпись. Это гарантирует, что ваше обращение не затеряется и вовремя будет взято в работу.

После этого следует ожидать результата рассмотрения представленного пакета документов. После положительного решения выплата производится в течение 15 дней. Деньги направляются полностью в погашение ипотечного кредита, даже если за этот период возникли пени, штрафы и неустойки.

Банк должен их списать без предъявления требований к заемщикам и поручителям, потому как принято решение о страховом возмещении. Если страховая сумма больше ипотечного долга, разница выдается заемщику (в случае инвалидности) или его наследникам.

Основные причины отказа в страховом покрытии жилищного кредита:

- Заемщик при оформлении полиса скрыл наличие хронических или тяжелых заболеваний, повлекших инвалидность или смерть.

- Событие наступило в результате противоправных действий страхователя, он находился в состоянии алкогольного или наркотического опьянения, намеренно причинил себе вред. Есть и другие особенности выплаты, о которых подробно говорится в правилах, прилагаемых к полису страхования.

- Предоставлены не все документы о страховом случае, требуемые Ингосстрахом.

- Нарушены сроки извещения страховой компании о случившемся.

- В момент наступления печального события истек срок действия полиса.

Если страховая компания отказывает в выплате, требуйте письменного ответа с четким обоснованием причины такого решения. Этот документ в дальнейшем послужит основанием для судебного разбирательства, если отказ компании «Ингосстрах» не правомерен.

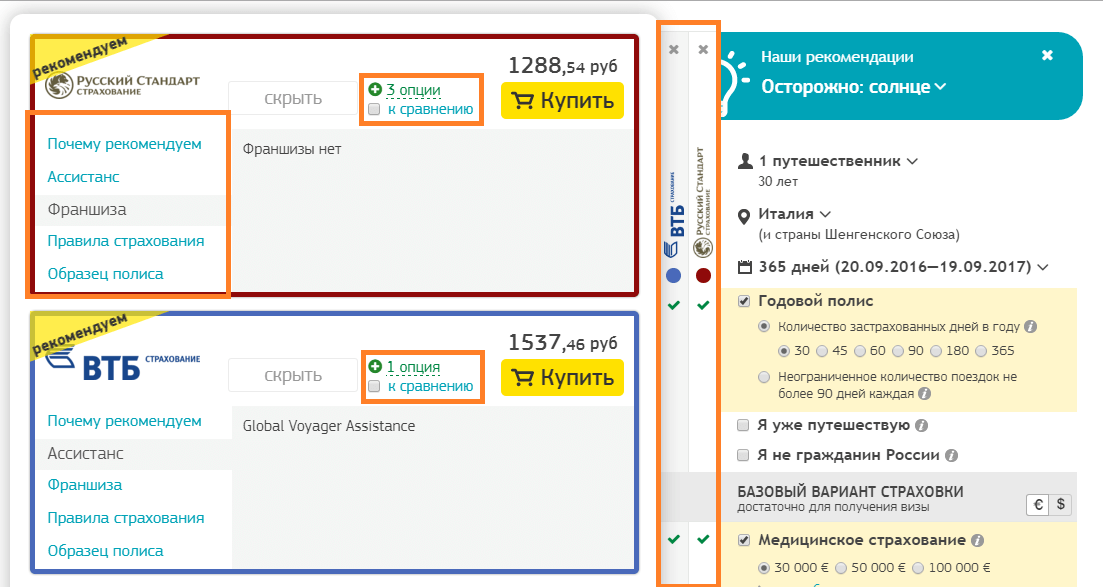

Сравнительная таблица тарифов

Специалисты Страховкавед.ру проанализировали популярные предложения для ипотеки СК.

| Тариф (% от задолженности) | ||||

| Название СК | страхование жизни и здоровья | титульное страхование | конструктив | комплексный пакет |

| Сбербанк | 0,1 | 0,3 | 0,25 | 1,4 |

| ВТБ24 | 0,33 | 0,33 | 0,33 | 1,5 |

| Россельхозбанк | 0,5 | 0,25 | 0,25 | 1,5 |

| Ингосстрах | 0,28 | 0,15 | 0,14 | 1,5 |

| Альфа | 0,36 | 0,15 | 0,15 | 1,5 |

| РЕСО | 0,26 | 0,25 | 0,1 | 1,5 |

| ВСК | 0,25 | 0,15 | 0,15 | 1,5 |

| Росгосстрах | 0,28 | 0,15 | 0,17 | 1,4 |

| Альянс | 0,66 | 0,16 | 0,18 | 1,4 |

| Ренессанс Страхование | 0,23 | 0,17 | 0,17 | 1,4 |

Из таблицы видно, что тарифы у СК примерно одинаковые. Стоимость полиса ипотечного кредита зависит от оставшейся задолженности. То есть от тела долга.

Стоимость крыши из ондулина ↑

Стоимость крыши из ондулина напрямую зависит от стоимости самого ондулина. Рассчитать необходимое количество материала могут помочь менеджеры в магазине, если иметь с собой план крыши или дома. Приблизительно стоимость материала можно рассчитать и самому, надо всего лишь умножить стоимость ондулина на общую площадь кровли.

Конечно, цена на ондулин может и снизиться, в зависимости от объема покупки. Если учесть возможность самостоятельного монтажа крыши из ондулина, то перекрытие практически обойдется, примерно как стоимость приобретенного материала.

2020 stylekrov.ru

Документы для открытия расчетного счета ООО

Какие виды страхования жизни для ипотеки существуют

В процессе оформления страхования жизни и здоровья ипотечного заемщика обычно страхуются три категории рисков, к числу которых относится:

- смерть клиента банка. Условия страхового договора обычно включают полное погашение ипотечной задолженности заемщика перед финансовым учреждением;

- инвалидность 1 или 2 группы. В этом случае предусматривается частичное или полное покрытие долга, что определяется выбранным заемщиком страховым тарифом и условиями страховки;

- временная или постоянная потеря работоспособности. Отдельный страховой случай, который подробно прописывается в контракте, заключаемом со страховщиком.

Несмотря на добровольный характер страхования жизни, важно учитывать тот факт, что оформление полиса практически всегда позволяет заметно снизить величину процента за пользование заемными средствами банковской организации, полученными клиентом в рамках ипотечного кредита. Величина уменьшения ставка достаточно велика, например, в Сбербанке она составляет 1%

Учитывая длительность и большую сумму ипотечных кредитов, выгода от такой скидки получается достаточно ощутимой. Небольшим отрицательным моментом получения страховки является необходимость осуществления затрат в настоящем ради экономии в будущем.

Тарифы компаний при оформлении ипотеки

Сбербанк-Страхование

Осуществляет страхование имущества, оформленного в ипотеку, стоимостью не выше 15 млн. руб. Ежегодная стоимость полиса 0,25% на остаточную задолженность. Здоровье и жизнь расцениваются в 1 %. Отличительной особенностью является то, что при отказе от личного страхования этот процент увеличит стоимость годовой ставки по жилищному кредиту.

Несмотря на кажущуюся добровольность этого вида, полис навязывается клиенту принудительно.

Важно! Сбербанк – исключительный банк, не требующий обязательного оформления титульного страхования.

Процедура изменения компании приводит к потере остатка взносов. Исключением является отказ от услуг компании до вступления договора в силу, тогда уплачивается вся сумма.

О Сбербанк-страховании ипотеки мы подробнее писали в отдельной статье.

ВТБ-страхование

Предлагает регистрацию комплексного вида страхования, включающую все три формы. Полис для клиентов ВТБ24 банка заключается на весь срок ипотечного кредита с ежегодным продлением, для иных банков – сроком на год.

Средняя стоимость услуг составляет 1% от суммы займа, и ежегодно аналогичный процент рассчитывается на остаток задолженности по кредиту. Процедура замены компании аналогична Сбербанку.

ВТБ-страхование предоставляет льготу при оформлении полиса страхования на долгосрочный период.

ВСК Страховой дом

Предоставляет оформление страхования объекта залога и жизни. Средняя сумма расчета за здоровье и жизнь является 0,55%, если сумма свыше 4 млн. руб., необходимо медицинское декларирование.

Средняя стоимость страхования объекта залоговой недвижимости – 0,43%. Цена зависит от технических составляющих таких, как расположение помещения на первом или верхнем этаже, газификация дома и другие.

Отказ от действия договора до вступления полиса в силу и при условии, что с момента заключения согласия до даты отречения прошло менее 5 дней, приведет к возврату всей страховой премии.

При оформлении отказа в период 5 дней после вступления полиса в силу и со дня регистрации до расторжения минуло менее 5 дней, выплата премии осуществляется в соответствии с минувшим сроком.

РЕСО

Компания предоставляет Сбербанку особые условия обслуживания. Ставка за здоровье и жизнь равна 1%, защита недвижимости около 0,18%. Райффайзинг, Абсолют и ВТБ банкам осуществляется комплексное страхование, состоящие из здоровья и жизни в размере до 1%, имущества – примерно 0,1%, титул – около 0,25%.

В Ресо при закрытии договора в течение 5 дней после заключения и до вступления договора в силу, страховая премия возвращается полностью. В других случаях возврат осуществляется только за неиспользованные периоды. О нюансах возврата денег за страхование ипотеки говорится в отдельном материале.

Важно! Ресо предоставляет акцию на оформление ипотечной страховки кредита для новых клиентов в размере 40% скидки за первый год.

Альянс-Росно

Оформление полиса по здоровью и жизни равно 0,87%, имуществу – 0,16%, от риска утраты права на собственность – свыше 0,18%. На текущий момент в связи с отсутствием аккредитации недоступно страхование по договорам Сбербанка.

Россгосстрах

Стоимость страхования здоровья и жизни заемщиков зависит от принадлежности к полу. Для Сбербанка стоимость полиса для мужчин равна 0,6%, а для женщин составляет 0,3%, страхование залогового имущества – 0,2%.

Для иных банков полис страхования жизни для мужчин оценивается в 0,56%, а для женщин – 0,28%, недвижимость – 0,17, защита титул – 0,15%. С сокращением суммы задолженности снижается сумма.

Ингосстрах

Дает возможность выбора оформления комплексной программы или отдельных видов. Усредненные тарифы страхования заемного имущества равно 0,14%, здоровье и жизнь – 0,23%, защита титула – 0,2%.

Расчет для каждого клиента осуществляется индивидуально.

Альфа-страхование

В организации можно приобрести пакет комплексного страхования по ипотеке. Прекращение договора раньше срока осуществляется на условиях, схожих со Страховым домом, с разницей в более привлекательных условиях и простым оформлением.

Для каждого клиента сумма рассчитывается индивидуально. Средние тарифы: на имущество равно 0,15%, здоровье и жизнь – 0,38%, страхование титула – 0,15%.

СОГАЗ

Предоставляет одни из самых демократичных цен на услуги. Недвижимость в размере 0,1%, здоровье и жизнь равно 0,17%, титул составляет 0,08%. Отказаться от текущего договора возможно только при полном погашении займа, с возвратом оставшейся платы за неиспользованные периоды.

Условия страхования ипотеки от компаний Согаз, Ингосстрах, Росгосстрах, РЕСО, ВСК вы найдете тут, а от компаний Ренессанс Кредит, Абсолют Банк и Совкомбанк — здесь.

Зачем нужна страховка залогового жилья при ипотеке?

Наличие страховки на жилье защищает интересы и банка, и заемщика. Для банка страховка – это гарантия, что даже при форс-мажорных обстоятельствах он сможет получить назад свои средства. Заемщик страхует жилье от всех возможных рисков, а значит в любой из ситуаций, подпадающих под страховое событие, он сможет получить компенсацию своих убытков.

Все убытки, причиненные такими событиями, как пожар, затопление, противоправные действия третьих лиц, падение летательных аппаратов, возмещает страховая компания. А если будет нанесен урон, после которого восстановление жилплощади становится невозможным, то страховая компания выплатит всю оставшуюся сумму по ипотечному кредиту банку.

Сколько стоит страховой полис

На цене сказываются условия банка-кредитора. Некоторые из них желают получить дополнительную комиссию по 20% и больше с каждого привлеченного клиента. Другие диктуют список допустимых страховых случаев, что приводит к необходимости длительного поиска подходящей компании.

Сколько стоит застраховать жизнь и здоровье для отдельно взятого человека, зависит от ряда факторов:

- Пол. Традиционно для женщин ставка на 30−50% дешевле, чем для сильного пола.

- Возраст. Чем старше человек, тем больше риски и тем выше разница в цене.

- Профессия. Для офисного сотрудника и работников горнодобывающей отрасли ставки тоже разнятся. Дороже придется заплатить военным, работникам МЧС, полицейским и пр.

Обязательным критерием выступает состояние здоровья. Наличие серьезных хронических заболеваний служит основанием для повышения тарифа. Однако попытки человека умолчать о болезнях чреваты полным отказом страховщика от выплаты, поэтому нельзя прибегать к обману. Также при формировании стоимости часто учитывается, каким способом заемщик предпочитает проводить выходные или отпуск. Любовь к опасным видам спорта или горнолыжным курортам тоже сказывается на цене продукта.

Где и за сколько можно оформить полис

В среднем стоимость полиса составляет от 0,26% до 0,3% от величины задолженности по ипотеке. Подобная услуга доступна у крупных компаний Ингосстрах, РЕСО-гарантия, Росгосстрах, Альфа-страхование, ВСК и многих других. Некоторые готовы предоставлять скидки при оформлении полиса онлайн. Например, Ингосстрах предлагает −15%.

Выбирая, где дешево заказать полис страхования жизни и здоровья, нужно помнить, что некоторые страховщики намеренно выставляют низкие цены. При этом из условий программы убираются все болезни, остается лишь страхование от несчастного случая. Если застрахованное лицо получит инвалидность по причине болезни, возмещения он не получит.

При выборе компании надо быть предельно внимательным и вдумчиво изучать документы.

Отказ от страховки после оформления договора

Активность, настойчивость банковских и страховых агентов иногда сбивает с толку. Добавьте к этому опасения, что в случае отказа от комплексного страхования по ипотеке банк вовсе откажет в кредите, и станет понятно, почему большая часть заемщиков соглашается на все условия. Но это не означает, что согласившись на крайне невыгодные условия, вы будете обязаны платить большие деньги в течение многих лет. Существует легальная возможность для заемщика отказаться от полиса — для этого нужно в течение 14 суток после заключения договора обратиться в офис страховщика и написать заявление о расторжении. Страховая компания компенсирует все средства, которые заемщик потратил на покупку полиса.

Если расторгнуть договор страхования вы решите после того, как прошли две недели, вернуть уплаченную сумму в полном объеме уже не получится, но договор расторгнуть сможете.

Какой вид страхования является обязательным при оформлении ипотеки в Сбербанке

Получение ипотечного займа без страховки в Сбербанке невозможно. Некоторые заемщики ошибочно полагают, что данное правило — это требование банка. Однако подобное положение также прописано на законодательном уровне, а именно в ст.31 Закон «Об ипотеке». Отказ от страховки станет поводом для отклонения заявки на кредит.

Есть три типа страхования при заключении ипотечного договора. Финансовая организация не будет обязывать заемщика к оформлению сразу всех видов страхования. Обязательной является только покупка страховки на приобретаемую недвижимость. Подобное требование позволяет банку снизить свои риски при порче или утрате имущественного объекта. Приобретение этого полиса страхования является обязанность заемщика.

Страховка жизни при оформлении ипотеки в Сбербанке не считается обязательным условием. Однако если потенциальный заемщик откажется от соблюдения этого условия, то произойдет увеличение процентной ставки. Показатель будет увеличен на 1%. Можно прийти к выводу о том, что при уплате такой процентной ставки будет затрачено больше средств, чем при страховании жизни.

Как оформить по шагам

Оформление подходящего полиса происходит очень быстро. Но в некоторых случаях лучше немного затянуть процесс, чтобы принять обдуманное и взвешенное решение. Оптимальный алгоритм действий потенциального страхователя перед приобретением полиса должен выглядеть следующим образом:

Знакомство со страховой компанией и программами, соответствующими запросам клиента. Чтобы понять, что именно предлагает страховщик можно заказать телефонную беседу с менеджером, в ходе которой будут разъяснены основные моменты. Также можно посетить офис АО СОГАЗ или внимательно изучить предложения компании на ее официальном сайте.

Изучение страхового договора (комплексное страхование или конкретная программа). Истина о том, что нельзя подписывать документ, не прочитав его, действует и в отношении страхования. Лучше всего взять копию договора с собой и проконсультироваться по его содержанию с независимым специалистом.

Написание заявления. Если все условия удовлетворяют запросам клиента, можно писать заявление на оформление страховки. Этот документ заполняется по образцу, который предоставит страховой агент АО СОГАЗ.

Предоставление пакета документов

Важной частью оформления полиса страховки является необходимость предоставить полный перечень бумаг, запрошенный представителем компании. В зависимости от выбранной программы страхования список запрашиваемых бумаг и справок может быть внушительным, но в случае со страховкой, чем их больше, тем лучше.

Подписание договора и оплата страховой премии.

Страхователь может самостоятельно выбирать срок действия оформляемого договора. Он может заключаться на один год и затем пролонгироваться нужное количество раз, либо рассчитываться сразу на весь срок ипотеки. Первый вариант является оптимальным для заемщиков, так как позволяет учесть некоторые нюансы:

- досрочное частичное погашение жилищного кредита;

- изменения процентной ставки по ипотеке в связи с колебаниями ключевой ставки Центробанка РФ и т.д.

Тарифы

Согласно статистическим данным, средняя совокупная цена выплат за страховую бумагу составляет от 0,5 до 1% от кредитной суммы, под которой понимается остаток долговых обязательств клиента перед банком.

Выплачивать сумму полиса нужно каждый год. Например, если заемщик взял в долг на покупку жилплощади в размере 3 млн. руб., страховой организации ежегодно придется совершить единовременную выплату в пределах 15-30 тыс. руб.

В ипотечном страховании различаются тарифы двух разновидностей:

- постоянные;

- переменные.

В случае страхования здоровья и жизни немалое значение имеет возраст заемщика.

На цену страхования влияют:

- возрастной фактор;

- половой фактор;

- степень здоровья. Если шансы заемщика на поправку низки, то многие страховые организации отказываются заключить контракт с клиентом;

- финансовое положение клиента;

- рабочее место заемщика;

- кредитные средства и т.д.

Оформление страховой бумаги

Многие люди интересуются вопросом, необходимо ли в случае заключения ипотечного кредита страховать жизнь и здоровье, которое имеет преимущества. Плюсами данной разновидности страхования считаются:

- выполнение страховщиком обязательства клиента перед банком, если клиент потерял трудоспособность;

- погашением долговых обязательств, при гибели клиента и переход денежных обязательств с клиента к правопреемникам без возникновения проблематичных ситуаций;

- избавление поручителя или созаемщика от оплаты кредитной задолженности, если с гражданином-заемщиком случится беда;

- снижение ипотечного процента.

Многими кредитными организациями повышается ставка процента для возмещения потенциальных потерь, если заемщик не сможет погасить кредитную задолженность. Граждане, которыми оформляется страховка, дают некоторую уверенность кредитной организации, что все кредитные средства будут погашены. По этой же причине ипотечная ставка для указанных клиентов ниже. В случае изучения условий ипотеки разных банков, клиент найдет заслуженный в доверии банк.

Чтобы предохраняться от разных обстоятельств и уменьшить сумму выплат, во многих страховых фирмах есть комплексное страхование, содержащее все 3 вида страхования.

Если страховые фирмы откажутся от оформления страховой бумаги, кредитные организации повышают ипотечный процент.

Отзывы о страховании ипотеки в «СОГАЗ»

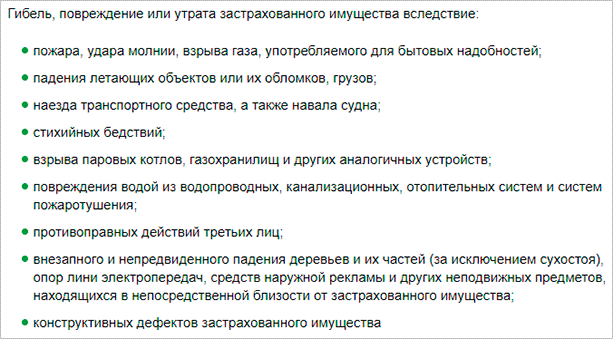

Страховой случай

Список таких случаев может незначительно отличаться в разных компаниях, поэтому уточните информацию при оформлении документов. Под возмещение попадают следующие виды порчи объекта залога:

Эту информацию я взяла у Сбербанка и его аккредитованной компании. Почти на каждый пункт есть подробное разъяснение, в каком случае будет выплачена компенсация, а в каком – нет. Аналогичную информацию можно получить в любой компании, с которой вы собираетесь сотрудничать.

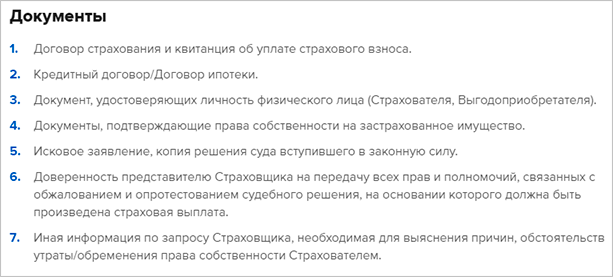

Каждый случай должен быть подтвержден документально. В перечень документов могут войти:

Полис, который защищает жизнь и здоровье заемщика и его созаемщиков, позволит переложить бремя выплат по ипотечному кредиту на страховщика в случае:

- смерти застрахованного по причине болезни или несчастного случая;

- временной потери трудоспособности,

- получения инвалидности.

Подготовьте подтверждающие документы. Перечень у каждого страховщика свой. Это медицинские карты и справки, акты о несчастном случае, свидетельство о смерти, документы из органов МВД и т. д.

Напомню, что титульное страхование целесообразно применить только к объектам ипотеки на вторичном рынке. И основными документами в этом случае являются судебные (исковое заявление, решение суда).

Что делать, если порча или утрата объекта залога все-таки произошла в период действия договора:

- Принять все меры по спасению или уменьшению ущерба.

- Вызвать соответствующие органы для ликвидации последствий. Получить у них подтверждающие документы.

- Вызвать представителя страховщика для оценки ущерба.

- В течение нескольких дней (уточните у своего страховщика) подготовьте документы и обратитесь в компанию для получения возмещения.

Желаю, чтобы вам никогда не пришлось воспользоваться своим полисом. Поэтому давайте перейдем к вопросу стоимости. Сколько стоит застраховать себя и свое имущество?

Итоги

Приобретение полиса страхования жизни и здоровья при оформлении кредита на недвижимость – условие добровольное. У человека есть право отказаться от услуги, но придется приготовиться к повышению процентной ставки по договору. Таким образом кредитор дополнительно защищает себя от рисков.

Необходимость в подобных «гарантиях» для сторон возникает по причине продолжительности ипотечного кредита – 20−40 лет. Невзирая на дополнительные расходы, сопряженные с необходимостью оформлять полис и ежегодно его продлевать, такая услуга полезна для заемщика. Он получает дополнительную защиту на случай непредвиденных обстоятельств в виде болезни или внезапной смерти.