Страховка квартиры при ипотеке

Содержание:

- Содержание

- Страхование ипотеки

- Можно ли отказаться от ипотечного страхования после подписания договора?

- Alfa-Miles от Альфабанк

- Где оформить вклад банка «Ренессанс Кредит» в Москве

- Автокредит с 18 лет

- Как оформить страховку при ипотеке?

- Чем чреват отказ

- Получение возмещения при страховом случае

- Страховая сумма

- Как оформляется страховка недвижимости в ипотеке

- ТОП-9 компаний, которые страхуют ипотеку

- Условия страхования жизни и здоровья

- Стоимость страховки

- Рекомендуемые дебетовые карты других банков

- Как лучше всего страховаться

- Стоимость и расчет страховки

- ВКонтакте опровергла взлом 100 миллионов аккаунтов пользователей

- Что навязывают банки?

- Основные цели ЦБ РФ

Содержание

Страхование ипотеки

Страховка ипотеки связана со страхованием следующих рисков:

| Страхование титула права собственности | на объект залога |

| Жизни и здоровья | а также потери работы |

| ответственности заемщика | и закладной недвижимости |

Будущие заемщики, которые обращаются за выдачей ипотечных средств, хотят знать, могут ли они отказаться от дополнительных расходов на оформление страховки.

Как уже говорилось, обязательно только лишь страхование заложенного объекта недвижимого имущества.

Все прочие страховые риски страхуются добровольно. Однако не нужно сразу же отказываться от добровольного страхования, поскольку оно может быть обоснованным.

Комплексное

Отдельные организации рекомендуют потенциальным заемщикам оформить договор комплексного страхования. Он рассчитан на несколько страховых рисков.

Преимущества комплексного страхования заключаются в следующем:

| Можно оформить сразу | на весь период ипотеки |

| Зачастую такая услуга дешевле | по сравнению с отдельными страховками |

| Снижение ставки по кредиту | которое делают многие банки |

Приобретаемого жилья

В порядке титульного страхования заемщик может застраховать покупаемый объект недвижимости.

Такая разновидность страхования не носит обязательного характера для заемщика. Однако такая услуга может быть полезной, особенно если возникают сомнения относительно юридической чистоты приобретаемой квартиры.

Если сделка купли-продажи жилья будет признана незаконной, то страховка позволить вернуть свои деньги.

Залогом может быть обременено не только приобретаемая недвижимость, но и уже существующая.

Жизни и здоровья

Ипотека подразумевает длительные отношения между сторонами договора, на срок до 30 лет.

В страховании заинтересованы не только кредитные организации, но и сами заемщики, поскольку страховое возмещение будет выплачено членам семьи (в случае смерти) клиента банка или ему самому.

Страхование жизни включает в себя следующее:

| Транспортные аварии (катастрофы) | на автомобильном, железнодорожном, воздушном, речном транспорте, однако за исключением автомобильных аварий |

| Наступление инвалидность | в результате каких-либо причин |

| Наступление смерти по каким-либо причинам | Включая насильственные |

В договоре обязательно содержится сумма страхового возмещения, которая должна быть выплачена при наступлении определенных случаев. Данная сумма позволит покрыть задолженность по ипотечному займу.

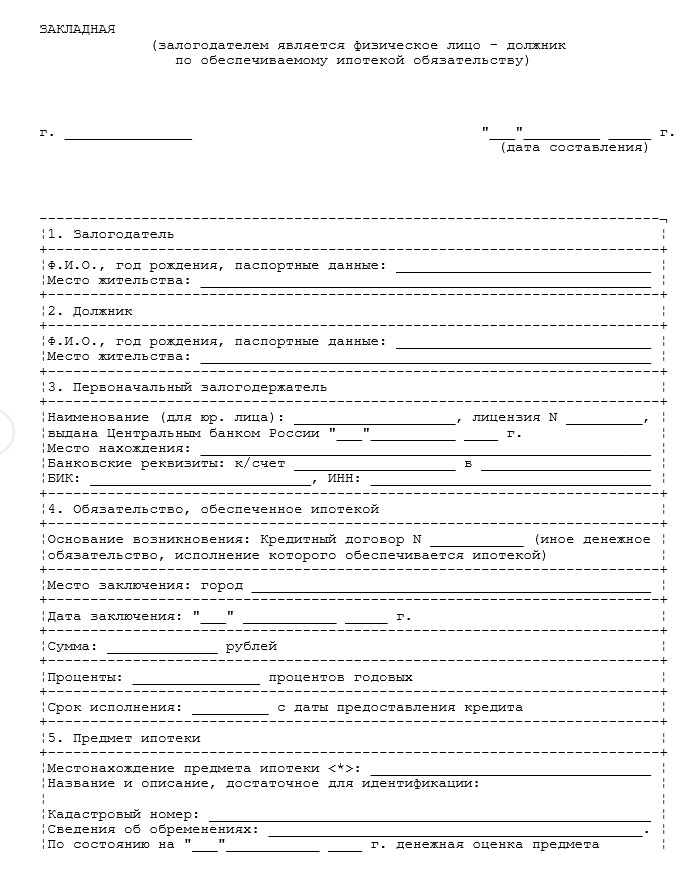

Объекта залога

Как правило, при наступлении случая, предусмотренного договором, страховая выплата положена перечислению в банк.

Однако иное может быть предусмотрено:

- Договором ипотечного кредитования;

- в закладной.

Жилье, поступающее в залог банку, необязательно является покупаемым объектом недвижимости в счет кредитных средств.

Стоимость страхования определяется исходя из:

- Цены заложенного жилья.

- Размера займа.

Страховое возмещение полагается банку, при этом ежегодно уплачивать страховые взносы необходимо заемщику.

Зачастую размер страховых взносов рассчитывается от оставшейся части ипотеки.

К страховым случаям относятся:

- Ущерб недвижимому имуществу;

- Уничтожение объекта.

Причины по которым могут произойти страховые риски указываются в договоре.

В качестве них могут быть указаны:

| Стихийные бедствия, природные катаклизмы | К примеру, пожар, наводнение, сель, оползень |

| Умышленный ущерб | который не зависит от сторон договора ипотеки (поджег) |

| Ошибки при строительстве | скрытые недостатки, которые нельзя было обнаружить ранее (к примеру, если они вызвали обрушение дома) и другие ситуации |

Как правило, договор ипотеки содержит в себе обязанность клиента банка продлять страховку объекта залога ежегодно.

Кроме того, указанная обязанность закреплена в законодательстве.

В противном случае это может привести:

| К ухудшению кредитной истории | и лояльности банка к клиенту |

| Повышению процентной ставки | в случае если это прописано в договоре |

| к проверкам состояния имущества со стороны 0банка | кредитная организация имеет право на проверки сохранности залогового имущества |

В отдельных случаях, договор ипотеки может предусматривать возможность его расторжения в досрочном порядке, при этом заемщик вынужден будет вернуть заемные средства.

Можно ли отказаться от ипотечного страхования после подписания договора?

Отказаться от страховки заемщик имеет право в «период охлаждения». Это срок, который дается заемщику для оценки нужности приобретаемой услуги. В это время страхователь может расторгнуть договор страхования, получив назад все уплаченные деньги без штрафов. Выплата производится в течение 10 дней.

Ранее срок составлял 5 дней, в связи с новыми указаниями Банка России с января 2018 г. период охлаждения увеличен до 14 дней, т. е. договор добровольного страхования можно без проблем расторгнуть в течение двух недель после его заключения.

Чтобы отказаться от договора страхования в «период охлаждения» потребуется написать заявление в страховую компанию.

В этом случае, действия следующие:

- Страхователь собирает следующий пакет документов: полис или договор страхования, квитанцию об оплате страховки, если страховка включена в сумму ипотечного кредита, то предоставляется кредитный договор с графиком погашения, реквизиты счета, куда будут возвращены деньги.

- Документы подаются в страховую компанию. Там пишется заявление на расторжение договора. Форму заявления можно скачать в интернет или получить в страховой компании. Пример заявления:

В течение 10 дней договор будет расторгнут и деньги возвращены клиенту. При включении суммы страховых платежей в тело кредита, возвращенную страховку лучше сразу направить на досрочное погашение задолженности, чтобы не переплачивать проценты.

В случае, когда представительства страховой компании нет в населенном пункте проживания заемщика, он может отправить документы на расторжение договора Почтой России, заказным письмом с уведомлением.

Alfa-Miles от Альфабанк

Альфа-Банк предлагает на выбор три вида карт со специальным предложением по накоплению и использованию миль. Платежный инструмент может быть как дебетовым, так и кредитным.

Alfa-Miles Visa Classic

Владельцам карт предлагается использовать накопленные мили для бронирования авиа- и ж/д билетов, отелей и аренды автомобилей на сайте alfamiles.com.

|

Дебетовая |

Кредитная |

|

|

Выпуск, руб |

бесплатно |

|

|

Обслуживание в год, руб |

599 (при условии остатка не менее 70 тыс. р. в месяц либо расходных операциях на сумму от 20 тыс. р.) и 2987 |

От 990 до 1990 |

|

Комиссия за обналичивание денег |

бесплатно при использовании банкоматов Альфа-Банка и его партнеров, 1% (от 100 р.) — при обращении в кассы и банкоматы сторонних финансовых организаций. |

5,9% (минимум 500 р.) |

|

Лимит на обналичивание в банкоматах, тыс. р. |

300 в день, 800 в месяц |

60 в месяц |

|

Кредитный лимит, тыс. р. |

— |

до 300 |

|

Льготный период, дней |

— |

60 |

Бонусы: 1 миля = каждым потраченным 30 р.; дополнительно 500 приветственных миль.

Alfa-Miles Visa Signature

Владельцам этого типа карт предоставляется доступ в бизнес-классы аэропортов. Дополнительно оказывается услуга Консьерж-сервис в течение путешествий, а также специальная страховка.

Обслуживание в год: бесплатно при остатке не менее 1 млн р. или расходных операциях на сумму от 50 тыс. р. ежемесячно, 36 тыс. р. — при меньших показателях.

Обналичивание: бесплатно при использовании банкоматов Альфа-Банка и его партнеров, 1% (от 150 р.) — при обращении в кассы и банкоматы (первые 4 операции в год осуществляются бесплатно) сторонних финансовых организаций.

Лимит на обналичивание в банкомате: 600 тыс. р. в день, 3 млн р. в месяц.

Бонусы: 3,5 мили = 30 р.; до 11 тыс. бонусных миль (точное количество зависит от проводимых акций).

Заемный лимит для кредитных карт до 1 млн рублей. Грейс-период – 60 дней.

Alfa-Miles Visa Signature Light

Обслуживание в год: 3500 р. при остатке не менее 300 тыс. р. и расходах на сумму от 40 тыс. р. ежемесячно, 9488 р. при меньших показателях.

Обналичивание: бесплатно при использовании банкоматов Альфа-Банка и его партнеров, 1% (от 150 р.) — при обращении в кассы и банкоматы (первые 2 операции в год бесплатные) сторонних финансовых организаций; при снятии не более 100 тыс. р. в кассах Альфа-Банка — бесплатно.

Лимит на обналичивание в банкомате: 500 тыс. р. в день, 1500 тыс. р. в месяц.

Бонусы: 3 мили=30 р.; дополнительно 1 тыс. стартовых миль.

Где оформить вклад банка «Ренессанс Кредит» в Москве

Автокредит с 18 лет

Как оформить страховку при ипотеке?

Заходим на сайты страховой и ищем следующую информацию

- какое количество документов потребуется собрать для оформления договора и при наступлении страхового случая – тут, на мой взгляд, чем меньше, тем лучше

- как давно существует страховая компания

- сколько нужно будет платить – на многих сайтах есть калькулятор, можно узнать приблизительную цифру, либо можно позвонить в саму компанию, разница в зависимости от страховой компании может быть в несколько тысяч рублей

Собираем необходимые документы, все зависит от того, какие варианты страхование выбраны.

Страхование жизни, здоровья и трудоспособности при ипотеке

Придется посетить больницу, взять выписку из амбулаторной карты за прошедшую пару лет обо всех заболеваниях. Делается это у терапевта, услуга платная. Дополнительно также следует попросить терапевта поставить отметку, что на учете в диспансерах не состоите, измерить давление, пульс, вес.

В том случае, если амбулаторная карта потеряна, ничего страшного, в больницах есть такие работники, как «статисты», и данные все равно где-то у них хранятся, по крайней мере, должны. Также нужно будет заполнить анкету для страховой компании.

Перечитал абзац про больницу, и нахлынули ностальгические воспоминания.

Казалось бы, ничего сложного, пришел в больницу и получил выписку, но не все так просто. В больнице могу сказать, что никаких справок не дают, печатей не ставят, не хотят подписываться и вообще будут смотреть на вас с большими глазами. Мне, например, без особых проблем дали все, а супруга по своей больнице побегала.

Страхование квартиры при ипотеке

В данном случае также придется заполнить анкету. Могут потребоваться копии правоустанавливающих документов, хотя страховая компания может запросить их и в банке.

Страхование права собственности на жилье (титульное страхование)

В некоторых случаях стоит обезопасить себя и от потери права собственности на квартиру.

Заполняется еще одна анкета, требуются справки из диспансеров на продавца. Я делать данный вид страхования не стал, так как квартира в новом доме (фото как выглядит квартира с черновой отделкой), но если бы, например квартира перепродавалась за 3 года несколько раз, то тут уж лучше подстраховаться (3 года — срок исковой давности по недействительным сделкам).

Хотя и на рынке новостроек есть способы обмана, возможно лучше было бы застраховаться (как обезопасить себя при покупке квартиры).

UPDATE: Сейчас думаю что делать титульное страхование все же было нужно, так как квартира продавалась по доверенности. Продавцом была пожилая женщина, за нее все делала дочь. Единственное успокаивало, что это были какие-то знакомые через других знакомых. Да и по общению люди адекватные. НО все же лучше не рисковать.

Виды страхования выбраны, документы собраны и отданы, остается ждать.На все про все у нас ушло 3-4 дня, хотя можно было и быстрее.

Договор со страховой компанией заключается до оформления ипотеки в банке, хотя иногда страховой работник может приехать в банк перед самой сделкой.

Если хотите сэкономить денег, то лучше читайте данную статью, где более 40 способов. Страховка – это не то на чем стоит экономить когда берете в кредит крупную сумму денег.

Чем чреват отказ

Если клиент уверен, что страхование жизни при получении ипотеки для него не обязательное и не принесет выгоды, от предложения можно отказаться. Согласно ч.2 ст. 958 ГК РФ, сделать это позволяется еще до подписания всех документов или уже после заключения соглашения. Во втором случае основная проблема – споры относительно возврата части уже уплаченной страховой премии.

Отказ от полиса допускается в случае полного досрочного погашения задолженности по ипотеке, поскольку за время пользования суммой страховой случай так и не наступил.

Процесс отказа включает ряд последовательных шагов:

- Подать заявление в банк или страховую компанию. Бланк необходимо получить заранее, у некоторых организаций форма отличается.

- Собрать пакет документов и передать на проверку.

- Дождаться ответ, получить деньги на указанный в заявлении расчетный счет.

В перечень документов входит паспорт заявителя, копия договора на ипотеку и полиса, номер расчетного счета для перевода. Дополнительно нужно получить справку о величине страховой премии, уплаченной за весь период. Клиенту возмещают часть денег пропорционально количеству неиспользованных дней или месяцев.

Получение возмещения при страховом случае

При наступлении страхового случая клиент (в случае его смерти — наследник или

созаемщик

После получения документов страховая компания изучает их и делает вывод о том, имел ли место страховой случай, а также определяет размер полагающегося клиенту возмещения.

Возможно, что выданной суммы будет недостаточно для уплаты долга — в этом случае часть средств придется погашать самому заемщику.

Если же страховая компания вообще отказала в выплате возмещения, стоит проинформировать об этом банк. Поскольку кредитор напрямую заинтересован в возврате средств, он может провести собственное расследование. Нередки случаи, когда после этого страхователя все-таки принуждают к выплате возмещения.

Страховая сумма

При наступлении страхового случая клиент (в случае его смерти — наследник илисозаемщик) должен обратиться в страховую компанию и предоставить копии подтверждающих документов. Это могут быть медицинские справки, заключения врачей или свидетельство о смерти. Также стоит проинформировать банк о возможных задержках платежей и их причине.

После получения документов страховая компания изучает их и делает вывод о том, имел ли место страховой случай, а также определяет размер полагающегося клиенту возмещения.

Возможно, что выданной суммы будет недостаточно для уплаты долга — в этом случае часть средств придется погашать самому заемщику.

Если же страховая компания вообще отказала в выплате возмещения, стоит проинформировать об этом банк. Поскольку кредитор напрямую заинтересован в возврате средств, он может провести собственное расследование. Нередки случаи, когда после этого страхователя все-таки принуждают к выплате возмещения.

В страхование жизни и здоровья при ипотеке входит оказание комплексных услуг. Для начала нужно понять, нуждаетесь ли вы в этом продукте. Узнайте о возможных рисках, которые он покрывает.

Ипотека длится не один год, и за это время может произойти всякое. Также при оформлении страхования жизни и здоровья некоторые банки снижают ставку по ипотеке. Стоимость страхования жизни и трудоспособности заемщика рассчитывается исходя из данных ипотечного договора.

Как правило, перечень страховых случаев в этой ситуации следующий:

- Смерть застрахованного гражданина. Например, в результате болезни, которая была впервые диагностирована в течение действия договора страхования. Или смерть наступила в результате несчастного случая.

- Потеря трудоспособности. Например, в случае трудовой производственной травмы человек получит инвалидность первой степени.

Стоимость страхования квартиры при ипотеке индивидуальна в каждом случае и указывается в конкретном договоре. При таком страховании могут возникнуть следующие ситуации:

- Повреждение застрахованного имущества. Например, при пожаре или затоплении.

- Утрата права собственности на квартиру.

- Обременение или ограничение права собственности на квартиру. Например, наложение ареста.

- Прекращение или обременение права собственности правами третьих лиц на основании решения суда, вступившего в законную силу. Например, появились наследники, которые являются собственниками недвижимости.

Также не стоит забывать о случаях, которые не признаются страховыми. Самые распространенные из них — это:

- умышленное наступление страхового случая по вине страхователя и иных лиц;

- смерть лица в результате заболевания, которое гражданин должен быть указать в анкете, но не указал;

- смерть заемщика в результате алкогольного или наркотического опьянения;

- повреждение отделки квартиры, если такой риск не указан в договоре страхования.

Предлагаем ознакомиться: Купить электронный полис ОСАГО Интач страхование онлайн

Для начала уведомите об этом вашу страховую организацию. Срок такого уведомления индивидуален и прописывается в договоре. При несоблюдении этого срока страховая компания может отказать вам в выплате.

Уведомление должно иметь письменную форму. Подать документ можно лично или заказным письмом. Ни в коем случае не уведомляйте компанию устно или по телефону — подтверждения этому не будет. Одновременно оповестите кредитора и соберите необходимый пакет документов.

Если у вас имеются непогашенные задолженности по страховым взносам, то страховая организация может отказать в выплате суммы. Поэтому будьте внимательны и лучше своевременно вносите все платежи. Некоторые страховщики пользуются этим в своих интересах.

Если кредит выдан в размере 1 000 000 рублей, значит, страховая сумма будет равна 1 100 000.

Банк будет претендовать на выплату только той части, которая равна задолженности по ипотеке. Остальное при наступлении страхового случая получит страхователь.

По мере выплаты кредита страховая сумма будет уменьшаться.

При заключении договора составляется график уплаты страховых взносов, который подлежит согласованию с банком. Платеж вносится 1 раз в год, в дату, обозначенную в графике.

Неуплата взноса ведет к тому, что договор прекращает действие на время просрочки. У страхователя есть право обратиться к страховщику с заявлением о переносе срока уплаты очередного взноса. Составляется дополнительное соглашение, о чем уведомляется банк.

Первый взнос может уплачиваться в рассрочку, но только с письменного разрешения банка. Такую возможность банки предоставляют в исключительных случаях.

С уменьшением страховой суммы уменьшается и ежегодная плата за страхование.

Как оформляется страховка недвижимости в ипотеке

Крайне важный момент заключается в процедуре оформления страховки на недвижимость. Если клиент обращается в банк за получением средств на приобретение жилья, то до оформления страховки такое жилье необходимо сначала приобрести. То есть, клиенту сначала выдается сумма на приобретение объекта, а уже затем выдвигается требование о его страховании.

Чтобы снизить риски, кредитные организации заранее прописывают в кредитном договоре обязанность клиента застраховать приобретенный объект сразу после получения ключей и документов на него. И клиент подписывается под данным пунктом договора. Обязанность у него возникает теперь в силу кредитного договора. Важным моментом является то, что кредитное учреждение должно предоставить на выбор заемщику несколько страховых компаний. Последний, в свою очередь заключает соглашение, с одной из них, на более выгодных для него условиях.

Кредитные организации не имеют права указывать на какую-либо конкретную страховую компанию. Более того, некоторые банки имеют собственные страховые компании, в которые они предпочитают посылать своих клиентов. Примеры:

- Сбербанк страхование.

- Альфа-страхование.

- ВТБ страхование.

- Ренессанс страхование.

- Тинькофф страхование.

Клиенту выдается сумма на приобретение объекта, а уже затем выдвигается требование застраховать его Эти и другие банки практически в каждом случае настаивают на оформлении страховки именно в своих компаниях. Это требование так же считается прямым навязыванием услуг, что тоже является нарушением. Клиент, согласившись на оформление страхового полиса, вправе самостоятельно выбирать страховую компанию. Банки не могут ограничивать людей в таком выборе. Компания может быть любой. Главное, чтобы она оказывала соответствующие услуги.

ТОП-9 компаний, которые страхуют ипотеку

Условия страхования везде разные. Ниже представлены 9 крупных страховых фирм, в которых можно застраховаться при получении ипотеки.

Ингосстрах

Компания предлагает клиентам на выбор заключить отдельные договора по нескольким видам страхования либо один комплексный. Жестких тарифов у Ингосстраха нет. Расчет производится в индивидуальном порядке. При досрочном расторжении договора остаток страховой премии здесь не вернут.

Если в компанию обращается клиент, который в течение действия ипотечного договора решит поменять свою компанию на Ингосстрах, ему дадут скидку в пределах от 5% до 15%. Если сумма кредита не превышает 3 миллиона рублей, то решение о размере бонуса принимает региональный офис. В противном случае придется ждать ответа из центрального офиса.

Росгосстрах

Имущество здесь страхуют по тарифу от 0,2%. Страхование жизни и здоровья для Сбербанка обойдется в среднем 0,3% от суммы задолженности для женщин, и 0,6% для мужчин. Для других кредитных организаций установлены расценки в 0,17%, 0,28% и 0,56% соответственно. По согласованию с головным офисом может быть предоставлена скидка.

По мере погашения задолженности страховые взносы будут снижаться. Расторгнуть договор раньше установленного срока можно только при досрочном погашении кредита. Иначе можно претендовать только на 35% от неиспользованной суммы.

РЕСО-Гарантия

Данный страховщик устанавливает разные тарифы в зависимости от банка, в котором кредитуется клиент. Для Сбербанка действуют тарифы в среднем 0,18% для страхования имущества и 0,26% для жизни и здоровья. Для прочих банков есть возможность заключения договора с тарифами 0,1% в случае страхования недвижимости.

При смене компании неиспользованный остаток премии вернут за вычетом расходов, понесенных на обслуживание полиса. Компания периодически проводит акции, когда при заключении договора ипотечного страхования в первый год предоставляется скидка.

Альфа-Страхование

В этой компании можно застраховать титул и имущество со ставкой 0,15%. Возможно оформление комплексного страхования. Организацию можно сменить на другую, Альфа-Страхование вернет остаток неиспользованной премии.

ВТБ Страхование

Компания ВТБ предлагает комплексное страхование при заключении ипотечного договора. Размер тарифа при комплексном страховании составляет 1% от остатка задолженности. Если заемщик решит сменить компанию, то на возврат остатка премии рассчитывать ему не стоит. При оплате страховых услуг за несколько лет вперед, компания предоставит скидку.

Сбербанк страхование

Максимальная стоимость страхуемого имущества в Сбербанке 15 миллионов рублей. Тариф устанавливается на уровне 0,25% от суммы задолженности.

Средний тариф страхования здоровья и жизни составляет 1%. Когда клиент отказывается от этого полиса, ставка по ипотеке повышается на 1%. Если заемщик заключает договор страхования жизни, ставка остается базовой. Перечень страховых случаев у «Сбербанк страхование» очень большой. Из него можно выбрать отдельные риски и застраховать только их.

Из Сбербанка сложно перейти в другую страховую фирму. По закону это можно сделать, но договор будет составлен таким образом, что остаток страхового взноса заемщику не вернут.

ВСК

ВСК предлагает застраховать квартиру, жизнь и здоровье. Первый вид страхования обойдется в 0,43%, второй – в 0,55%. В случае страхования жизни и при сумме кредита выше 4 миллионов рублей потребуется медицинская декларация.

В компании ВСК лояльно относятся к тем, кто в течение срока кредитования решит поменять страховщика. Возврат премии осуществляется из расчета фактического времени пользования полисом.

Альянс (РОСНО)

Страхование имущества в СК «Альянс» стоит 0,16% от стоимости жилья. Полис страхования здоровья и жизни обойдется в 0,66%. Компания не аккредитована в Сбербанке, поэтому не принимает на обслуживание клиентов банка. Компания сократила количество офисов, поэтому услуги могут быть недоступны в ряде регионов.

СОГАЗ

Страхование конструктива в СОГАЗе обойдется в 0,1%, жизни и здоровья – в 0,17%. Также можно оформить договор страхования от невозврата кредита. В этом случае действует тариф, равный 1,17% от остатка задолженности. Расторгнуть договор раньше срока можно только при досрочном погашении ипотеки. В этом случае клиент получит обратно неиспользованный остаток премии.

Условия страхования жизни и здоровья

Рассматривая вопрос условий страхования в процессе оформления ипотеки, следует упомянуть, что на сегодняшний день особенно популярны комплексные страховые продукты. Такие страховые пакеты включают одновременное страхование по трем направлениям:

Страхование дома или квартиры, которая передается в залог банку, от порчи на весь срок кредитования (тарифная ставка стартует от 0,1% от суммы займа).

Страхование титула собственности, которое подразумевает защиту недвижимости от потери права собственности в результате выявления прав на нее у третьих лиц

Это особенно важно для жилья, приобретаемого на вторичном рынке, которое подвергалось многократным перепродажам и наследованиям. Данная форма страхования оформляется сроком на три года, так как именно на протяжении этого периода принадлежность права собственности может быть оспорена в судебном порядке (тарифная ставка стартует от 0,2% от суммы займа).

Страхование жизни и здоровья заемщика, оформляется обычно на весь срок действия кредитного договора и предполагает переложение финансовых обязательств заемщика перед банком на страховую компанию, в случае инвалидизации или гибели кредитуемого лица (тарифная ставка стартует от 0,15% от суммы займа).

Стоимость такого комплексного страхового продукта существенно ниже, чем цена варианта оформления отдельных страховых договоров.

Условия оформления страхования жизни и здоровья предполагает покупку заемщиком страхового полиса и осуществление ежегодных страховых выплат. Размер выплаты определяется индивидуально и зависит от многих факторов, в том числе от общей суммы ипотечного кредита, возраста заемщика, его работы, хобби, состояния здоровья и т.д. Если в указанную в договоре дату кредитуемое лицо не выплачивает сумму по страховке, договор прекращает действие на время просрочки. Дальнейшие действия заемщика должны предполагать обращение в страховую компанию с прошением о переносе выплаты.

Страховка может быть оформлена как на сумму ипотечного займа, так и на полную стоимость приобретаемого недвижимого имущества. Оформив страхование жизни и здоровья, заемщик может рассчитывать на следующие условия наступления страховых случаев:

- В случае смерти заемщика – в этом случае дальнейшее погашение ипотеки осуществляется страховой компанией. Родственники и наследники полностью освобождаются от финансовых обязательств погибшего, а после выплаты банку последнего взноса, недвижимость переходит в собственность законного наследника кредитуемого лица.

- В случае наступления инвалидности I-II группы – в этой ситуации страховая компания берет на себя обязательства по выплате ипотечного кредита полностью или частично, что зависит от условий, указанных в конкретном договоре.

- В случае временной утраты трудоспособности – данная ситуация может быть отдельно прописана в страховом договоре и предусматривать временное исполнение обязательств заемщика перед банком, страховой компанией.

Срок действия страхового договора определяется индивидуально и обычно соответствует сроку выплаты ипотеки. Если клиент банка выплачивает ипотечный кредит досрочно, уменьшается не только сумма процентов по нему, но и сумма страховых выплат. При этом при каждом внесении суммы досрочно, заемщик должен обратиться в страховую компанию, чтобы уведомить страховщика о данной ситуации.

Стоимость страховки

Страховщики часто предлагают комплексное страхование, которое включает в себя защиту объекта, здоровья и титула. Такая программа иногда оказывается дешевле, чем покупка полисов по отдельности.

Стоимость страховки зависит от:

- требований к полису со стороны конкретного банка (иногда они требуют увеличить страховую сумму на 10 – 15 % по сравнению с суммой кредитного договора);

- суммы ипотечного кредита;

- пола и возраста заемщика;

- состояния его здоровья (наличие хронических и наследственных заболеваний, перенесенных операций и пр.);

- занимаемой должности и условий труда;

- образа жизни (занятие спортом, в т. ч. экстремальным, курение, злоупотребление алкоголем, виды увлечений).

Ответ на вопрос “Где дешевле?” непростой. К сожалению, не во всех компаниях есть калькулятор, который позволит примерно рассчитать стоимость полиса по здоровью. Если вы хотите купить его отдельно от полиса страхования объекта, то придется обратиться за консультацией к страховщику.

Ингосстрах

В “Ингосстрах” можно оформить однолетний и многолетний полисы страхования жизни. Я воспользовалась калькулятором на сайте. Он позволяет рассчитать отдельно стоимость полиса страхования жизни. Итоговая сумма очень отличается от вида банка, в котором берется ипотечный кредит.

Исходные данные для примера:

- сумма кредита – 3 000 000 руб. под 10 % годовых;

- страхуется квартира с полученным правом собственности;

- заемщик – 1976 года рождения.

Сравним полученные результаты. Во-первых, Сбербанк дает 15-процентную скидку за оформление онлайн. А ВТБ увеличивает на 15 % страховую сумму, Газпромбанк – на 10 %. Во-вторых, цена выше у заемщиков-мужчин. В Сбербанке почти на 3 000 рублей.

|

Банк |

Стоимость полиса, руб. | |

| Мужчина | Женщина | |

| Сбербанк | 19 662,00 | 16 674,00 |

| ВТБ | 13 299,75 | 12 782,25 |

| Газпромбанк | 12 721,5 | 12 226,50 |

| ЮниКредит Банк | 11 565,00 | 11 115,00 |

Ингосстрах аккредитован в большинстве банков. Полис можно оформить онлайн, там же вносить платежи по договору или продлить его на новый срок.

Согаз

Компания “Согаз” предлагает комплексную программу страхования или отдельные полисы. В комплексную защиту, помимо перечисленных ранее трех составляющих, входит еще и страхование ответственности заемщика за невозврат кредита.

В калькуляторе можно выбрать свой банк из 26 предложенных или написать отсутствующий в списке. Чтобы сравнить результаты расчета с “Ингосстрах”, я выбрала те же банки. Вот что получилось.

| Банк | Стоимость полиса, руб. | |

| Мужчина |

Женщина |

|

| Сбербанк | 13 980 | 8 700 |

| ВТБ | 15 378 | 9 570 |

| Газпромбанк | 14 652 | 9 108 |

| ЮниКредит Банк | 13 320 | 8 280 |

Это самая выгодная цена, которую я смогла найти среди страховых компаний, особенно для женщин. Сколько будет при обращении за реальным полисом, остается только догадываться. Компания предупреждает, что расчет предварительный.

Подача заявки осуществляется онлайн. Из документов требуется приложить скан паспорта.

РЕСО-Гарантия

Компания позволяет отдельно рассчитать стоимость полиса по здоровью. Я оставила исходные данные из предыдущего примера. В результате страховка для женщин составила 11 730 руб., для мужчин – 25 470 руб. Разница огромная. РЕСО предупреждает, что расчеты носят предварительный характер. Точную стоимость скажет агент. Кроме того, расчет не может применяться к ипотечным договорам со Сбербанком и Дом.рф.

Одним из преимуществ РЕСО является бесплатное медицинское обследование, если это необходимо по договору. Правда, только в Москве. Необходимость его прохождения зависит от возраста заемщика и суммы кредита:

- до 45 лет – только для ипотеки на 15 млн рублей и выше;

- 45 лет – от 12 млн рублей;

- 56 лет – от 1,5 млн рублей.

Рекомендуемые дебетовые карты других банков

Как лучше всего страховаться

В первую очередь попробуйте обратиться в ту компанию, полис страхования в которой был оформлен ранее. Например, если ранее оформлен ОСАГО на автомобиль, застраховать недвижимость или жизнь и здоровье заемщика лучше в этой же компании – есть шанс получить скидку. Многие страховщики предлагают скидки клиентам, которые переходят к ним от других компаний. Возможно ли это, сперва уточните у кредитора.

Помните, что ипотека может быть получена и без приобретения полиса страхования жизни и здоровья – это не обязательно. Соглашаться на первое же предложение от банка не нужно. Вполне вероятно, что в этом случае преследуется основная цель – выполнение плана продаж.

Лучше запросить у банковского сотрудника полный перечень аккредитованных компаний и ознакомиться с предложенными ими условиями самостоятельно.

Всегда просчитывайте сумму платежей на специальном калькуляторе.

Стоимость и расчет страховки

Такой способ позволяет получить страховку гораздо дешевле, чем в случае с отдельным оформлением каждого договора.

Фиксированной стоимости страхового полиса не существует, поскольку она во многом зависит от условий конкретного банка и характеристик самого заемщика. В частности, факторами, которые оказывают на это влияние, являются:

- Особенности объекта ипотеки (то есть квартиры или дома). Например, стоимость полиса может значительно возрасти, если жилье расположено в опасной зоне. Страхование титула (то есть прав собственности) также будет стоить дороже, если недвижимость приобретается на вторичном рынке.

- Характеристики заемщика. В частности, учитывается его возраст и сфера деятельности. Например, для молодого офисного сотрудника стоимость может быть минимальной, а для пенсионера или работника строительной или производственной сферы — значительно выше. Это связано с тем, что страховая компания стремится компенсировать возможные риски.

Стоимость страховки привязывается к величине кредита и устанавливается в виде процентной ставки.

Чаще всего она составляет от 0,5 до 1,5% от всей суммы ипотеки ежегодно.

ВКонтакте опровергла взлом 100 миллионов аккаунтов пользователей

Что навязывают банки?

Несмотря на то что законодатель четко выразил свою позицию о добровольности любых других видов страхования, кроме утраты или повреждения квартиры, правом любого финансового учреждения, предоставляющего кредит на покупку квартиры, является отказ в предоставлении услуги клиенту. Ведь если будущий кредитор отказывается от обязательных условий договора ипотеки, банк, в свою очередь, имеет право отказать ему в получении денег. Вот перечень услуг, которые входят в стандартный страховой набор при ипотечном кредитовании помимо обязательного страхования:

- Страхование жизни и утраты трудоспособности заемщика. Данный пункт навязывается чаще остальных. Его стоимость зависит от рода деятельности, возраста, пола и состояния здоровья страхователя. Чаще всего заключается на весь срок кредитования;

- «Титульная» страховка — покрывает риск смены собственника. В данном случае подразумевается страхование наследственных квартир от возникновения других наследников, квартир вторичного рынка от расторжения договоров купли-продажи и т.д. Заключается либо на 3 года — общий срок исковой давности, либо на весь срок кредитования.

В зависимости от банка, могут быть включены и иные требования. При этом заемщику стоит помнить, что такие условия банковского учреждения не являются законными и противоречат нормативно-правовым актам о страховании. Однако при отказе клиента подписать страховой договор банк чаще всего повышает ранее заявленную процентную ставку по ипотеке с целью минимизировать свои риски и потенциальные убытки.