Что такое закладная на квартиру при ипотеке?

Содержание:

- Можно ли делать перепланировку и переустройство

- Раздел №1

- Процедура снятия обременения

- Видео: Как убрать звук из видео (онлайн)?

- Как создать беседу в мобильной версии телефона

- Как оформляется закладная на квартиру?

- Изменения в 2020 году

- Настройки BIOS

- Вопросы и ответы

- Что делать при утере?

- Особенности оформления

- ? Читайте также. Всё по теме

- Как банки могут распорядиться залоговым договором?

- Что такое закладная на квартиру по ипотеке?

- Как остаться на связи

- Образец закладной на квартиру по ипотеке

- Полная переуступка прав на залог

- Читают сейчас

- Варианты использования банком

Можно ли делать перепланировку и переустройство

Может ли помешать перепланировка квартиры оформлению закладной? В первую очередь это зависит от того, была ли она проведена законно. Незаконное переустройство может помешать, притом очень серьезно. Более того, в этом случае жилье можно потерять. Если перепланировку только предстоит провести, необходимо согласие банка. Чтобы узнать, существует ли такая возможность, нужно изучить договор. Не исключено, что он включает в себя пункт, запрещающий подобные мероприятия. Отменить его в большинстве случаев невозможно. При отсутствии такого пункта есть шанс получить согласие. Обычно его дают, если прошло более полу года с момента подписания соглашения и у заемщика нет просроченных платежей и других нарушений.

Организация, давая согласие, берет на себя определенный риск. При проведении ремонтно-технических работ может произойти все что угодно. Это зависит не только от состояния конструкций и коммуникаций, но также и от квалификации персонала. Большую роль играет человеческий фактор. Даже опытный специалист способен допустить серьезную ошибку, которая приведет к серьезным тратам на восстановление. Чтобы компенсировать возможные потери, банки берут комиссию при оформлении положительного решения. Сумма составляет приблизительно 5 000 рублей.

Чтобы получить согласие, сначала необходимо обратиться в страховую кампанию. Получив от нее положительный ответ, его нужно направить залогодержателю вместе с заявлением на перепланировку или переустройство.

Для получения разрешения придется предоставить проектную документацию, необходимую для согласования в Жилищной инспекции или других органах, занимающихся этим вопросом.

Раздел №1

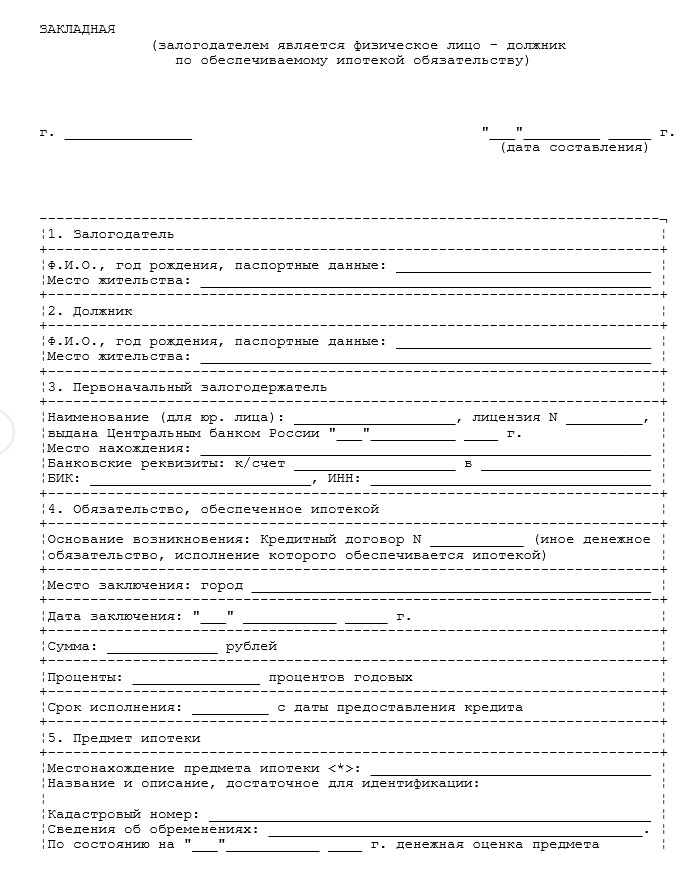

Данная страница должна быть заполнена сведениями о залогодателе (Ф. И. О.; дата рождения и место проживания и регистрации и др.). Но вноситься информация должна в строгом соответствии с регламентами.

Ф. И. О. прописывается в специально выделенных полях, с большой буквы, в точном соответствии с документами, подтверждающими личность. Номер документа прописывается цифрами. Место проживания и регистрации заносится в отведенные для этого поля. Заполнять документ можно как от руки, так и в электронном виде.

Должник

Эта часть заполняется по аналогии с предыдущей. С соблюдением таких же норм и правил. Но существует несколько особенностей, которые актуальны для этого раздела: в случае, если должник и залогодатель – один гражданин, то данные в этот раздел копируются из предыдущего; если должников больше одного человека, то необходимого на каждого заполнять отдельную форму; должником не может выступать гражданин меньше 18 лет; данные о должнике указанные в этом разделе должны соответствовать информации в ипотечном соглашении.

Залогодержатель

В роли залогодержателя, как правило, бывает юр. лицо. Во время заполнения бланка необходимо указать: наименование организации (организационно-правовую форму можно вписать сокращенно); номер лицензии, когда и кем она выдана; юридический адрес и банковские реквизиты. В случае когда в роли залогодержателя отделение фирмы, то бланк заполняется по реквизитам центрального отделения, а после по подразделению.

Обязательство, которое обеспечено ипотекой

Тут указывается размер кредита, когда он должен быть погашен, процентная ставка при условии соблюдения условий: в роли основания обязательства выступает ипотечное соглашение, его номер и дата; где и когда было заключено соглашение, суммы и ставки по процентам записываются цифрами и прописью в специально отведенных строках; продолжительность ипотеки в месяцах; ежемесячный взнос. Тут же прописывается, что целью кредита было приобретение квартиры либо частного дома.

Этот пункт посвящен недвижимому имуществу, которое приобретает заемщик при помощи ипотеки. Тут прописывается адрес, площадь и количество комнат; тип материала, который использовался при постройке; отсутствие обременений. Если приобретается частный дом, то отдельный бланк должен быть посвящен информации по земельному участку (площадь, адрес, кадастровые данные).

Сведения о правах, по которым предмет ипотеки переходит залогодателю

Данный раздел открывает юридические права оформления недвижимости на заемщика. По-большому счету, жилье находится в собственности заемщика, но на правах обременения. Другими словами – до погашения кредита он не может ей как-либо распоряжаться.

В силу этого, предмет ипотеки утверждается: прописыванием прав собственности на недвижимость; указанием органа, на который оформлена недвижимость; номер и дата регистрации, Ф. И. О. регистратора. Утверждается данный раздел подписью и печатью регистрационной службы.

Информация о гос. регистрации ипотеки

Сведения этого раздела практически полностью дублируют предыдущий раздел, как например: указывается название организации, которая проводила регистрацию, номер и дата закладной. В конце бланка прописывается Ф. И. О. заемщика и залогодателя, и ставятся их подписи. Если в роле кого-либо из них выступает гражданин меньше 18 лет, то после его данных проставляются данные опекуна. Также проставляются печати регистрационного органа.

Дата выдачи закладной

Последний раздел посвящен дате выдачи ее держателю. Указываются: дата, Ф. И. О. регистратора и его подпись. Заверяется регистрационным органом.

После заполнения все листы закладной пронумеровываются по порядку (номера ставятся в верхнем правом углу каждого листа, на лицевой стороне). Прошиваются и утверждаются подписью и печатью регистратора. Если будет необходимость передачи закладной третьему лицу, то проставляется отметка «Отметка о передаче закладной»: для граждан (Ф. И. О., ИНН, адрес регистрации); для предпринимателей (ИНН, юридический адрес).

Процедура снятия обременения

После погашения кредита заемщик должен пройти процедуру снятия обременения и получить новые правоустанавливающие документы. Сейчас на руки свидетельство о собственности не выдают, а только выписку из ЕГРН.

С 01.07.2018 г. в действие вступили изменения в законе об ипотеке, по которым банкам дано право начать процедуру сразу же после выплаты заемщиком последнего платежа. Но продолжает действовать и старый порядок, поэтому рассмотрим и тот, и другой.

Упрощенный механизм

Упрощенный механизм действует в Сбербанке. Вам не надо идти в госорганы для снятия обременения. Банк автоматически запускает процедуру после погашения долга. Вам придет СМС о ее начале, а потом – о ее завершении.

По закону отводится срок – 30 дней. Можно самостоятельно проверить завершение снятия на сайте Росреестра. Есть 3 способа:

Способ 1. Введите справочную информацию по объекту недвижимости.

В полученном ответе в графе “Права / Ограничения” должно быть пусто.

Способ 2. Это можно сделать через Госуслуги. На сайте Росреестра войдите в личный кабинет.

При нажатии кнопки “Личный кабинет” введите логин и пароль своего аккаунта на Госуслугах.

В личном кабинете выберите раздел “Мои объекты” и посмотрите актуальные сведения об обременении.

Способ 3. Закажите выписку из ЕГРН на сайте Росреестра.

Стоимость услуги от 300 руб., срок предоставления – не более 3 рабочих дней.

Стандартная процедура

После погашения ипотечного кредита заемщик имеет право вернуть закладную и снять обременение со своей квартиры в регистрирующем органе

При этом неважно, когда вы вернули долг – по истечении срока кредитования или досрочно

Для этого надо:

- обратиться в банк с заявлением о выдаче закладной;

- заказать в банке справку о погашении задолженности;

- собрать другие необходимые документы (кредитный договор, квитанция об уплате госпошлины и другие);

- обратиться в МФЦ или Росреестр для погашения отметки об обременении недвижимости;

- получить выписку из ЕГРН с отсутствием отметки об обременении квартиры.

При погашении записи об обременении закладная аннулируется.

Только тогда бывший заемщик становится собственником приобретенной с помощью ипотеки недвижимости в полном объеме. Он может распоряжаться ею по своему усмотрению:

- продать,

- подарить,

- сдать в аренду,

- осуществить реконструкцию или перепланировку,

- завещать по наследству,

- обменять на другую жилплощадь.

Видео: Как убрать звук из видео (онлайн)?

Как создать беседу в мобильной версии телефона

Как оформляется закладная на квартиру?

Закладная на квартиру составляется на этапе оформления кредитного договора в банке. Бланк для этого документа может отличаться в разных кредитных организациях. При этом общий набор сведений, содержащихся в закладной, всегда одинаков. Этот документ носит двусторонний характер и подписывается заемщиком и официальным представителем кредитной организации. В документе стороны именуются залогодателем (заемщик) и залогодержателем (банк).

Текст закладной обычно составляется сотрудниками банка. Далее документ представляется на рассмотрение и изучение потенциальному ипотечному заемщику, который планирует передать имущество в залог. На этом этапе залогодателю следует внимательно изучить закладную и при необходимости уточнить все интересующие его пункты с представителями кредитора. Только после прочтения и подтверждения текста закладной, заемщику следует подписать документ.

Чтобы закладная имела юридическую силу, подписей двух сторон недостаточно. Документ должен быть официально зарегистрирован в Росреестре. Закладная подается на регистрацию вместе с договором ипотечного кредитования и полным пакетом документов, подтверждающих сделку купли-продажи и право собственности на недвижимость. Во время регистрации на закладной делается соответствующая пометка с указанием даты и наименования органа, выполняющего действия по регистрации, а также индивидуального номера документа.

Государственная регистрация – платная услуга, которая требует оплаты госпошлины. Согласно действующему законодательству, оплачивает госпошлину залогодатель (заемщик), если стороны не договорились о каких-либо других условиях. Размер госпошлины устанавливается ежегодно и на данный момент составляет 1 тысячу рублей для физических лиц и 4 тысячи рублей для лиц юридических.

После прохождения процедуры на руки залогодержателю (представителю банка) выдается закладная с соответствующими пометками о госрегистрации. Документ выдается в единственном экземпляре и на протяжении всего срока погашения кредита остается в банке. Залогодатель же (заемщик) получает свидетельство о праве собственности с отметкой об обременениях. Для избавления от залогового обременения заемщику необходимо выполнить ряд требований, которые указаны в кредитном договоре.

До тех пор, пока закладная имеет законную силу, собственник недвижимости (заемщик) не может проводить с квартирой или домом сделки без официального согласия банка-залогодержателя. Это значит, что продать квартиру, подарить ее или сдать в аренду можно только заранее получив согласие банка на проведение такой процедуры. Даже перепланировка может проводиться только после одобрения кредитора. Продажа и сдача в аренду залогового имущества вполне возможны, если залогодержатель соглашается на проведения подобных сделок, и его интересы не пострадают.

Изменения в 2020 году

С каждым годом процесс оформления закладной на недвижимость становится всё проще. Теперь заёмщики могут осуществить электронную регистрацию онлайн. Также Сбербанк отменил бумажные экземпляры для ряда сделок.

Электронный документ

С лета 2018 года появилась возможность заполнить форму на сайте Росреестра и на Гослуслугах. После заполнения залогодатель и залогодержатель оставляют электронные подписи. Все документы также подаются в цифровой форме.

Такая закладная защищена от риска потери, и это не все преимущества:

- банк сам отправляет заявление на регистрацию, идти в Росреестр или МФЦ клиенту не нужно;

- после регистрации документ автоматически передаётся на хранение;

- после снятия долгового обязательства не нужно писать заявление на аннулирование.

На электронный формат пока перешли не в каждом банке, поэтому полная отмена бумажных экземпляров только не планируется. Однако она постепенно изживает себя, и новый порядок перенимает всё большее количество банков.

Отмена для кредитующихся в Сбербанке

В конце 2018 года сотрудники Сбербанка избавили клиентов от необходимости оформлять закладную на недвижимость. Без записи в 2020 году можно оформить:

- Вторичное жилье.

- Строящееся.

- Частный дом и загородную недвижимость.

Благодаря этому снятие обременения сократилось с 30 до 14 дней. Однако для военной ипотеки Сбербанк эти изменения не ввёл. Военным, воспользовавшимся ипотекой, в 2020 году для снятия по-прежнему нужна эта бумага.

Настройки BIOS

Вопросы и ответы

Оформление закладной на недвижимость многим кажется сложным процессом. Обычно у залогодателей возникают следующие вопросы:

Как узнать, оформлена ли в банке закладная?

Жильё, взятое в ипотеку, в любом случае находится в обременении, и после закрытия долга его нужно перевести в полную собственность. Наличие или отсутствие закладной влияет на срок этого. Получить точный ответ можно в банке или по выписке из ЕГРН.

Ипотека без оформления закладной в банке возможна?

Да, это не является обязательным условием выдачи кредита. Однако так банки предлагают более лояльные условия, и оформление часто соответствует интересам заёмщика.

Что делать, если берётся ипотека на строящийся дом?

В таком случае залог – это право требования к застройщику. Гарантией банка выступает право требовать от компании-застройщика исполнения обязательств по строительству.

Где хранится бумага?

Она остаётся у залогодержателя. В данном случае в этой роли выступает банк. Залогодатель может держать на руках копию. Оригинал ему будет возвращён только после уплаты долга.

Где найти номер закладной по ипотеке?

Каждый документ имеет свой идентификационный номер, состоящий из 13 знаков. Его присваивает банк

Обратите внимание на пункт «Дата регистрации, место и номер». Если там нет цифр, то можно обратиться в банк или сделать выписку из ЕГРН

Что должно содержаться в тексте?

Закладная самым подробным образом отображает все возможные данные: сведения о залогодателе и залогодержатели, информацию о жилье и условиях ипотечного договора. Обязательно нужно проверить правильность данных и наличие подписи и печати банка.

Каков срок действия?

Срок действия совпадает со сроком кредитования. При досрочном погашении уменьшается срок действия закладной.

Можно ли внести изменения?

Внесение изменений именно в закладную по закону запрещено. При согласии обеих сторон делается дополнительное соглашение о внесении. Как и основной документ, его необходимо зарегистрировать в Росреестре. Позаботьтесь о наличии дубликата.

Банк продал закладную, что делать?

Ничего. Условия кредитования для вас останутся прежними. Однако могут измениться реквизиты счёта. Об этом банк известит в течение 30 дней.

На протяжении действия бумаги она может быть продана или обменяна несколько раз. Это нормальная практика. Даже если бумага оказалась в другом регионе, переживать не стоит.

Как влияет досрочное погашение в банке?

Никак. Срок действия закладной сокращается

Не важно, выплатили вы долг вовремя или в два раза быстрее. Банк в любом случае после внесения последнего платежа обязан вернуть документ

Как сделать возврат при досрочном погашении?

Если ипотека закрыта раньше установленного срока, то порядок получения остаётся прежним. Сначала нужно написать заявление на возврат закладной, затем погасить её в Росреестре.

Сколько хранится закладная?

Она хранится на протяжении всего срока действия договора и ещё не менее 3-х лет, как уплачена ипотека. Клиент должен как можно быстрее погасить документ, так как без него он не имеет права совершать сделки без согласия банка. После перехода полных прав собственности использованные документы рекомендуется хранить не менее 3-х лет, пока действует срок исковой давности.

Не отдают документ, что делать?

Если банк отказывает выдавать бумагу, этим он нарушает закон. Необходимо составить досудебную жалобу на имя руководителя. Если она останется без внимания, стоит обратиться в Центробанк или подать иск в суд.

Что делать в случае потери в банке?

Обратиться в банк, чтобы он за свой счёт восстановил документ, или сделать это самостоятельно. Чаще всего бывает быстрее обратиться в Росреестр и получить дубликат самостоятельно.

Где хранится закладная после погашения?

Росреестр аннулируют бумагу, и она теряет юридическую силу. Вы можете оставить её там или забрать себе.

Что такое закладная при ипотеке? Это ценная бумага и для банка, и для заёмщика. Кредитующийся отдаёт приобретаемую квартиру в залог банку, и это гарантирует учреждению возврат денег. Если клиент не исполняет долговые обязательства, банк может продать жильё за долги. Однако за такую гарантию ипотека имеет более лояльные условия кредитования и защиту от изменения договора.

Закладная считается приоритетной по сравнению с кредитным договором, поэтому на его правильность необходимо обратить наибольшее внимание. После оформления её нужно зарегистрировать в Росреестре, чтобы орган поставил отметку об обременении

Затем оригинал отнесите в банк. Лучше обезопасить себя и подумать о наличии дубликата. После оплаты кредита документ нужно погасить. Росреестр снимает отметку о задолженности, и тогда владелец жилья получает полное право собственности.

Что делать при утере?

Разъяснения о действиях при утере закладной даны в ст.18 ФЗ №102

.

Случается это крайне редко, но если все-таки произошло, алгоритм действий будет следующим.

Независимо от того, кто стал виновником ситуации – кредитная организация, потерявшая бумагу во время переезда или пожара, или клиент, оставивший пакет с закладной в автобусе, нужно обратиться в банк.

Банк обязан выписать дубликат ценной бумаги. Данный документ также должен пройти госрегистрацию

.

После чего уже можно получить его и снять обременение, если кредит полностью погашен. Если не погашен – дубликат будет оставаться у кредитора.

Что считается более правильным: информация в закладной или информация в кредитном договоре? Что делать если закладная потерялась? Предлагаем Вам посмотреть видеоролик.

Договор об ипотеке (залоге недвижимости) не только выгодный но и рискованный. Чтобы застраховать себя, ипотекодатель хочет получить гарантии возврата средств и предлагает составить закладную. Что же это за документ и каково его правильное оформление? Эту информацию вы и найдете в статье.

Что такое закладная при ипотеке

Вся суть закладной сводится к тому, что она удостоверяет право залога и тот кто ею владеет, имеет право на получение заложенного по договору ипотеки имущества. На закладную распространяется режим ценных бумаг (именных) .

Законодатель к обязательным элементам закладной на квартиру по ипотеке относит:

- наличие в заголовке слова «закладная»;

- данные залогодателя (всё то, что позволит его идентифицировать);

- такие же данные на первого залогодержателя;

- основание составления закладной (где, когда и между кем был заключен ипотечный договор);

- ПСО — полная сумма обязательства и проценты по ней;

- дата выплаты ПСО и ее порядок;

- детальное описание имущества, что вносится под залог;

- личная подпись залогодателя, составившего закладную;

- отметка о государственной регистрации закладной по ипотеке;

- момент выдачи документа на руки первому залогодержателю.

Наличие всех этих простых условий делает закладную юридически значимой. Не исключение из этого правила и образец закладной по ипотеке Сбербанка России, где все пункты предусмотрены. Для примера, закладная по ипотеке (образец)может выглядеть так:

Процедура оформления закладной по ипотеке

Закладная ипотеки под залог недвижимостидо ГР (государственной регистрации), осуществляется следующим образом:

- сначала должник(или залогодатель) должен закладную самостоятельно

написать и подписать; - далее стороны должны обеспечить проведение ГР закладной(то есть отправить ее в соответствующий орган);

- потом, орган ГР, сделав все

необходимое по регистрации закладной, просто обязан немедленно предоставить ее начальному залогодержателю.

Для оформления

закладной уже после ГР, необходимо сделать следующее:

- совместно составить заявление(составляют

стороны); - залогодателю самостоятельно написать закладную;

- оба документа

подать в орган ГР;

Уже на следующий

день после подачи залогодержателю выдадут зарегистрированную закладную.

Что может быть предметом залога ипотеки

- на него распространяется режим недвижимости;

- оно зарегистрировано;

- оно предусмотрено в законе.

Эти требования подходят следующим объектам:

- отдельные участки земли (речь идет об ипотеке под залог земельного участка);

- жилые дома(в договоре ипотеки под залог жилья), квартиры(в договоре ипотеки в залог квартиры), а также их части;

- дачи, дома садовые (тоже в залоге жилья ипотеки);

- здания, не приспособленные для проживания;

- предприятия, другие подобные объекты;

- суда;

- космические объекты.

Стоит отметить ипотеку под залог имеющегося жилья, которая позволяет взять новое жилье, а старое заложить по закладной.

- Всегда наблюдайте за тем, чтоб в закладной были предусмотрены все требования закона, потому что несоблюдение одного из них

приведет к очень невыгодным результатам. - Если вы залогодатель, то занимайтесь составлением закладной самостоятельно.

- Четко

руководствуйтесь законодательной процедурой оформления закладной. - Помните, что под залог ипотеки можно отдать только определенное законом имущество.

Многих людей, желающих оформить кредит на покупку жилья, интересует, что такое закладная по ипотеке? Данный вопрос особенно актуален в Российской Федерации, так как подобные документы не распространены в отечественной банковской сфере. Не многие знают о существовании закладной, а еще меньше о ее функциях и назначении. Незнание, как правило, приводит к распространению слухов и домыслов. Но, когда дело касается кредитования, нужно располагать полной и достоверной информацией, чтобы принимать верные решения. Поэтому полезно будет узнать процесс получения закладной по ипотеке.

Особенности оформления

Документ оформляется в 1 экземпляре. Хотя форма бумаги не имеет четкого стандарта, в каждом из банков разработана своя базовая структура закладной.

Для получателя кредита это даже удобнее и проще: оформив закладную по предложенному образцу, заемщик может быть уверен, что ничего не пропустил.

Важно проверить внимательно все данные, вносимые в эту ценную бумагу, а также информацию о жилье – малейшая неточность может привести к отказу со стороны банка и к проблемам в будущем. В текст документа не стоит включать план погашения кредита и процентов: при возможности осуществлять платежи в большем размере и досрочно закрыть долг получится несоответствие

В текст документа не стоит включать план погашения кредита и процентов: при возможности осуществлять платежи в большем размере и досрочно закрыть долг получится несоответствие.

О том, как погасить ипотеку досрочно, читайте в нашей статье.

О новом порядке оформления закладной при ипотеке, смотрите в видеоролике:

Условия

Документ может быть оформлен при таких условиях:

- удостоверение личности залогодателя в полном порядке и является действующим;

- объект сделки интересен банку;

- проведена оценка объекта, о чем имеется официальное заключение оценщика;

- оценщик наделен полномочиями выполнять подобные действия;

- объект не находится под арестом, не является наследным имуществом по условиям договора пожизненного досмотра и т. п. (отсутствуют обременения);

- правоустанавливающие документы на объект в полном порядке.

При оформлении закладной должны быть соблюдены и такие условия:

залоговую квартиру следует описывать как можно подробнее, чтобы идентификация не вызывала ни малейших вопросов;

о лице, выдающем эту ценную бумагу, должна быть подробная и достоверная информация;

если заемщик и владелец квартиры, служащей залогом – не один и тот же гражданин, тогда сведения о владельце также необходимо внести в закладную;

важно указать, каким способом планируется возврат долга и точную дату полного расчета;

непременно вписать в закладную полную сумму займа по ипотеке, а также величину процентной ставки;

при наличии созаемщиков подпись каждого из них обязательна;

платежные реквизиты должны быть внесены в закладную.

В оформлении закладной главные участники – тот, кто получает недвижимое имущество, и кредитующий банк.

Важно знать, что отсутствие гос. регистрации собственнических прав на неразграниченные земельные наделы не помешает финансовому учреждению при желании выдать под них кредит и оформить закладную

? Читайте также. Всё по теме

Как банки могут распорядиться залоговым договором?

Пока закладной договор остается у банка на руках, эта финансовая организация имеет право распоряжаться документом по своему усмотрению. Но только в том случае, если в контракте особо не оговорен запрет на такие действия.

Частичная продажа залога

Если банк будет срочно нуждаться в небольшой сумме, то он может продать часть залога третьему лицу. При этом финансовое учреждение может даже не ставить в известность заемщика и самостоятельно выплачивать третьей стороне причитающиеся ежемесячные платежи.

Но и может обязать заимодателя временно вносить уплату по другим реквизитам. До погашения той суммы, на которую была оформлена сделка.

Переуступка прав

Банк имеет право продать весь залог целиком. Это делается в том случае, когда финансовой организации понадобилась сразу большая сумма денег.

Важно! Такой поворот почти ничего не изменит для заемщика. Он будет продолжать выплачивать свой долг, но уже на новые реквизиты.. Предупредить о смене платежного счета могут и по почте, а не только в отделении банка

Предупредить о смене платежного счета могут и по почте, а не только в отделении банка.

Новый владелец закладной не имеет права менять условия по кредитному договору. Но он может отказать заемщику в получении некоторых льгот и госпрограмм, ссылаясь на то, что не он выдавал ипотеку. Вопиющим примером служит отказ ВТБ24 на реализацию программы помощи для ипотечных заемщиков, по которой государство должно было выделить 1,5 миллиона рублей на погашение жилищного кредита.

Обмен

Разновидность полной продажи залога – обмен залоговыми бумагами. Для получения небольшой суммы один банк предлагает другому закладную на дорогое жилье в обмен на меньший залог. Разница доплачивается. Так банк сохраняет свое залоговое имущество. Хоть и не в полной мере, но зато решает свои финансовые проблемы.

Выпуск эмиссионных бумаг

Для получения дополнительного дохода, банк имеет право выпустить ценные бумаги. Такие облигации могут привязываться к любой закладной и делят ее на несколько частей. Любая из облигаций может поступить в продажу и купить ее имеет право любая организация. В том числе и частные лица.

Что такое закладная на квартиру по ипотеке?

Закладная по ипотеке – это ценная бумага, которая подтверждает право владения имуществом в ипотечном обременении. Она завершает процесс получения ипотеки и передаёт купленное жильё в залог банку. Это значит, что в некоторых ситуациях он может воспользоваться закладной и получить прибыль, совершив сделку с недвижимостью.

Закладная составляется на следующие объекты недвижимости:

- квартиру в новостройке или вторичном рынке;

- частный дом или коттедж, таунхаус;

- земельный участок или дачный участок;

- коммерческий объект;

- любую другую недвижимость.

Требования к закладной и использование бумаги регламентирует ФЗ РФ «Об ипотеке». Она не является обязательным условием предоставления ссуды, однако многие банки требуют оформление бумаги. Закладная – это их гарантия возврата денег, ведь все кредиты – риски, и за 20-30 лет платёжеспособность заёмщика может измениться не в его пользу.

Для чего нужна закладная?

В сделке участвует две стороны, и каждая при оформлении имеет свою выгоду:

- Банк получает гарантию возврата выданной суммы. Если заёмщик допустит длительную просрочку, банковская организация вправе взыскать имущество. Она может его продать. Часть денег пойдёт на оплату долга, часть будет возвращена заемщику. На время действия закладной залогодатель не может продать или обменять дом. Прописать, сдать в аренду – только с согласия кредитной организации.

- Часто при оформлении бумаги банки предлагают более лояльные условия кредитования. Также в нём прописаны все условия выдачи ссуды, и клиент защищён от повышения процентной ставки, изменения суммы первоначального взноса и др.

Для обеих сторон бумага выступает подспорьем правомерности отношений и соблюдения необходимых условий. Гарантия – вот что такое закладная по ипотеке.

Содержание закладной

К оформлению бумаги нужно подходить со всей ответственностью, ведь по нему дом переходит в залог. Перед тем, как расписаться, необходимо проверить правильность данных. В бумаге должны быть указаны:

- Название и идентификационный номер. Место, где указывается номер закладной, обычно находится в шапке.

- Данные заёмщика: ФИО, серия и номер паспорта, дата рождения.

- Информация о залогодержателе: юридический адрес, ИНН, КПП и т.д.

- Информация по объекту залога: адрес, номер кадастрового паспорта – и его оценочная стоимость.

- Данные по ипотечному договору: дата заключения, номер, выданная сумма, процентная ставка и др.

- Подписи обеих сторон и печать банка.

- Дата регистрации.

Как выглядит закладная по ипотеке

Прежде чем приступить к подписанию, лучше заранее посмотреть образец, чтобы затем проверить документ на правильность составления или заранее подготовить список вопросов к сотрудникам банкам. Пример:

Как остаться на связи

Образец закладной на квартиру по ипотеке

Оформление закладного документа имеет некоторые обязательные правила. Бумага может быть заполнена от руки или напечатана на принтере, однако подписи и печати должны быть оригинальными. Стандартная закладная включает в себя несколько пунктов.

Таблица 1. Классические правила, по которым составляется закладная

| Графа заполнения | Данные |

|---|---|

| Шапка документа | Сверху в середине пишется слово «Закладная», затем указывается дата оформления документа и населённый пункт, в котором проходит заключение договора. |

| Информация о заёмщике | ФИО, паспортные данные, прописка. |

| Информация о первоначальном залогодержателе | Если имущество уже передавалось в залог, данные об этом обязательно включаются в документ. |

| Информация о кредитной организации | Стандартные реквизиты, позволяющие идентифицировать банк. |

| Обязательства по ипотеке | Сумма, срок заключения, начисление процентов, место и дата получения ссуды, целевое назначение. |

| Информация о залоговом имуществе | Детальное описание, стоимость, местонахождение, документы, подтверждающие право собственности. |

| Данные кредитного договора, обеспеченного закладной | Номер документа, дата и место составления. |

| Отметка о перепродаже закладной | В случае, если банковская организация продаёт закладную другой финансовой организации, в документе появляется пометка об этом, заранее для неё остаётся место. |

Закладная по ипотечной квартире: образцы для Сбербанка и ВТБ

Для многих россиян составление закладной является весьма щекотливым моментом, потому они отдают предпочтение банкам с многолетней историей, таким, как ВТБ или Сбербанк. Такие гиганты оперируют своими финансовыми потоками и редко требуют закладные, обычно этим занимаются небольшие финансовые учреждения.

Закладная: лист первый

Однако клиенты сами стремятся к крупным игрокам на рынке финансирования, так как эти организации крайне редко перепродают закладные своих заёмщиков, а инциденты с утерей документов практически не встречаются. Однако крупные банки устанавливают свои правила заполнения закладной бумаги.

Образец закладной для Сбербанка не слишком отличается от классического формата заполнения бумаги. В него входят те же пункты:

- Данные о должнике и кредиторе.

- Предмет ипотечного договора и все его нюансы (сроки, сумма, проценты, варианты погашения займа).

- Залоговое имущество (тип объекта, его характеристики, кадастровый номер, результаты независимой оценки и данные о государственной регистрации права).

- Подписи сторон, печати, реквизиты.

Образец закладной для ВТБ содержит совершенно те же пункты. На официальном сайте банка можно увидеть образец заполнения закладного документа и ознакомится с ним заблаговременно. В частности, можно изучить пункты, отмеченные звёздочками.

Закладная для ВТБ: особые пункты

Закладная для ВТБ: информация о внесении заёмщиком средств

Закладная для ВТБ: лист погашений

Полная переуступка прав на залог

Иногда банки практикуют полную продажу прав на закладную по ипотечному кредиту. В этом случае все права на залог передаются другой финансовой организации, чаще всего другому банку. Предотвратить продажу закладной заемщик не может, поскольку для реализации этого действия банку не требуется разрешение собственника недвижимости. Заемщику сообщают о том, что закладная была перепродана по почте или непосредственно в отделении банка.

Для клиента это означает лишь то, что будут изменены реквизиты счета, на который необходимо переводить ежемесячные платежи. Многие ипотечные заемщики опасаются полной переуступки прав на закладную, поскольку предполагают, что это может повлиять на условия кредитования. На самом деле никаких изменений в кредитном договоре эта процедура не предусматривает, а значит и дополнительных проблем для заемщика не возникнет.

Читают сейчас

Варианты использования банком

Главным назначением закладных является защита банка от финансовых потерь, связанных с невыполнением человеком кредитных обязательств. Так для чего нужна закладная?

Организация может использовать этот документ так, как ей хочется, но только если в договоре не прописана иная информация.

При наличии закладной, оформленной кредитуемым, банк может:

- реализовать предмет залога частично;

- переуступить права (коллекторам или другому банку);

- произвести обмен закладными документами с другим банком;

- выпустить эмиссионные бумаги.

При продаже части залогового имущества, банк может передать права на часть недвижимости другой банковской организации, к примеру, ВТБ 24 может вполне передать имущество в распоряжение Сбербанка при рефинансировании.

На заемщике эта процедура не отразится никоим образом, ведь при добросовестной плате деньги просто будут переводиться компании, которая произвела выкуп доли в залоге.

Вернут закладную владельцу квартиры только после погашения всех долгов перед банков планово или досрочно, забрать ее нужно самостоятельно.

Пока документ находится в банке — обременение продолжает действовать, и получив закладную, необходимо пойти с ней в регистрационную палату. Без этого никаких сделок с жильем проводить не получится.