Что такое банковская гарантия простыми словами

Содержание:

- Содержание банковской гарантии

- Общее понятие банковской гарантии

- Где купить банковские гарантии — обзор ТОП-3 компаний по предоставлению гарантий

- Условия, подлежащие включению в банковскую гарантию, используемую для целей Закона № 44-ФЗ

- Экономически-юридические аспекты выдачи банковской гарантии

- 5 ключевых моментов при получении банковской гарантии

- Сколько будет стоить вступление в наследство у нотариуса в 2020 году

- Оформление

- Этапы оформления гарантии

- Варианты оформления

- Оформление гарантии

Содержание банковской гарантии

Согласно части 2 статьи 45 Федерального закона № 44-ФЗ БГ должна быть безотзывной и должна содержать:

- сумму банковской гарантии, подлежащую уплате гарантом заказчику в установленных частью 13 статьи 44 44-ФЗ случаях (Примечание: это уклонение или отказ участника закупки заключить контракт, а также непредоставление или предоставление с нарушением обеспечения исполнения контракта), или сумму БГ, подлежащую уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со статьей 96 44-ФЗ;

- обязательства принципала, надлежащее исполнение которых обеспечивается БГ;

- обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый день просрочки;

- условие, согласно которому исполнением обязательств гаранта по БГ является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику;

- срок действия банковской гарантии с учетом требований статей 44 и 96 44-ФЗ (Примечание: Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок. Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта не менее чем на один месяц).

- отлагательное условие, предусматривающее заключение договора предоставления БГ по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления БГ в качестве обеспечения исполнения контракта;

- установленный Правительством РФ перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по БГ. (См. Постановление Правительства РФ от 08.11.2013 г. №1005 “О банковских гарантиях, используемых для целей Федерального закона “О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд”).

В том случае, если это предусмотрено извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в БГ включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем 5-ть рабочих дней не исполнено требование заказчика об уплате денежной суммы по БГ, направленное до окончания срока действия БГ.

Общее понятие банковской гарантии

Банковская гарантия, это по сути, письменное обязательство банка уплатить кредитору некую установленную сумму, в том случае, если исполнитель-должник не исполнил своих договорных обязательств. В качестве должника может выступать юридическое лицо или физлицо.

Если говорить о банковской гарантии юридическим языком, то это будет выглядеть так: Гарант, которым на практике обычно является банк, гарантирует кредитору (Бенефициар), что должник (Принципал), исполнит свои обязательства по договору. В противном случае Гарант должен будет выплатить Бенефициару некую оговоренную в гарантийном обязательстве сумму денег.

Юридическое понятие достаточно сложное, но для того, чтобы правильно прописать договор или прочитать его, нужно хорошо разобраться в этих юридических терминах и обязательствах, которые предусматриваются в общепринятой деловой практике.

В большинстве случаев, на практике банковская гарантия реализуется следующим образом, банк дает письменное обязательство выплатить оговоренную сумму денег заказчику, в случае невыполнения исполнителем условий заключаемого контракта. Для некоторых контрактов данный способ снижения рисков является главным условием сотрудничества, поскольку заказчик заинтересован в выполнении работ и хочет застраховать себя от неисполнения договорных обязательств в оговоренные сроки или исполнения их ненадлежащим образом. При невыполнении контракта надлежащим образом, заказчик несёт финансовые потери, и таким образом, требуя от исполнителя банковской гарантии, он хочет снизить свои финансовые риски.

Гарантом обычно выступают коммерческие банки, которые за определённую плату или комиссию берут на себя финансовые обязательства по исполнению контракта. Исполнитель работ в данном случае является инициатором предоставления таких обязательств, и обращаются в банк за предоставлением ему банковской гарантии. Заказчик работ по контракту, в случае невыполнения этих работ становится кредитором, которому банк должен возместить причиненный ущерб, в случае срыва контракта, то есть невыполнения договорных работ в установленные сроки необходимого качества и объёма, срыве поставок.

Где купить банковские гарантии — обзор ТОП-3 компаний по предоставлению гарантий

Мы подобрали для вас три надёжные компании, которые помогают оформить банковские гарантии.

Давайте рассмотрим подробнее их условия.

1) Правовые стратегии

«Правовые стратегии» предлагают получить банковскую гарантию с постановкой на баланс Центробанка со ставкой от 2,5 процентов. На рынке компания существует уже 12 лет, за это время у «Правовых стратегий» сложились отношения с 30 аккредитованными банками. Эти отношения переросли в постоянное сотрудничество. Гарантии, выдаваемые компанией, законны и прозрачны.

Компания возьмёт на себя подготовку документов. На сайте можно заказать бесплатный аудит документов, который займёт всего шесть часов. В процессе оформления помогать вам будет индивидуальный менеджер, всегда доступный для консультаций в рамках рабочего дня. Получить консультацию можно по телефону или оставив заявку на первичный бесплатный аудит на сайте.

2) Финансовый БрокерЪ

«Финансовый БрокерЪ» оформляет банковские гарантии всех видов и берёт за это от 1,5% комиссионных. Работает в правовом поле, все действия законны. Работа осуществляется по коммерческому договору. Гарантии «Финансовый БрокерЪ» подходят для обеспечения исполнения контрактов как в столице, так и в других городах.

Вы получите консультацию о требуемых документах и помощь в оформлении. Есть возможность получить гарантию без залога. У компании больше 30 партнёров по выдаче гарантий. Доступно получение в электронном в электронном виде. Срок предоставления — от одного дня. А работает компания по всей России.

3) ABC (Абсолют Бизнес Консалт)

«Абсолют Бизнес Консалт» поможет получить гарантию любого вида за срок до пяти дней. Рассчитывать вы можете на сумму покрытия от 15 тыс. рублей и выше. «ABC» поможет в оформлении документов. Заявки подадут в полсотни банков, а представят самое выгодное из предложений. Возможно оформить гарантию без поручительства, залога, открытия счёта.

Оставляйте заявку на получение банковской гарантии прямо на сайте. Укажите номер телефона, и с вами свяжется менеджер.

Условия, подлежащие включению в банковскую гарантию, используемую для целей Закона № 44-ФЗ

Банковская гарантия должна содержать условия, перечисленные в ч. 2 ст. 45 Закона № 44-ФЗ, а также предусмотренные п. “а” Дополнительных требований.

В соответствии с названными нормами в банковскую гарантию обязательно включаются:– сумма банковской гарантии, подлежащая уплате гарантом заказчику в установленных ч. 13 ст. 44 Закона № 44-ФЗ случаях, или сумма банковской гарантии, подлежащая уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со ст. 96 Закона № 44-ФЗ (п. 1 ч. 2 ст. 45 Закона № 44-ФЗ);– обязательства принципала, надлежащее исполнение которых обеспечивается банковской гарантией (п. 2 ч. 2 ст. 45 Закона № 44-ФЗ);– обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый день просрочки (п. 3 ч. 2 ст. 45 Закона № 44-ФЗ);– условие, согласно которому исполнением обязательств гаранта (банка) по банковской гарантии является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику (п. 4 ч. 2 ст. 45 Закона № 44-ФЗ);– срок действия банковской гарантии с учетом требований ст.ст. 44 и 96 Закона № 44-ФЗ (п. 5 ч. 2 ст. 45 Закона № 44-ФЗ);– отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта (п. 6 ч. 2 ст. 45 Закона № 44-ФЗ);– право заказчика представлять письменное требование об уплате денежной суммы и (или) ее части по банковской гарантии в случае ненадлежащего выполнения или невыполнения поставщиком (подрядчиком, исполнителем) обязательств, обеспеченных банковской гарантией, а также в случаях, установленных ч. 13 ст. 44 Закона № 44-ФЗ (абзац второй п. “а” Дополнительных требований);– право заказчика по передаче права требования по банковской гарантии при перемене заказчика в случаях, предусмотренных законодательством РФ, с предварительным извещением об этом гаранта (банка) (абзац третий п. “а” Дополнительных требований);– условие о том, что расходы, возникающие в связи с перечислением денежных средств гарантом по банковской гарантии, несет гарант (банк) (абзац четвертый п. “а” Дополнительных требований);– установленный Постановлением № 1005 перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии (п. 7 ч. 2 ст. 45 Закона № 44-ФЗ, абзац пятый п. “а” Дополнительных требований);– в случае, предусмотренном извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в банковскую гарантию включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем пять рабочих дней не исполнено требование заказчика об уплате денежной суммы по банковской гарантии, направленное до окончания срока действия банковской гарантии (ч. 3 ст. 45 Закона № 44-ФЗ).

Соответственно, именно этот перечень документов включается в банковскую гарантию на основании п. 7 ч. 2 ст. 45 Закона № 44-ФЗ и абзаца пятого п. “а” Дополнительных требований.

Экономически-юридические аспекты выдачи банковской гарантии

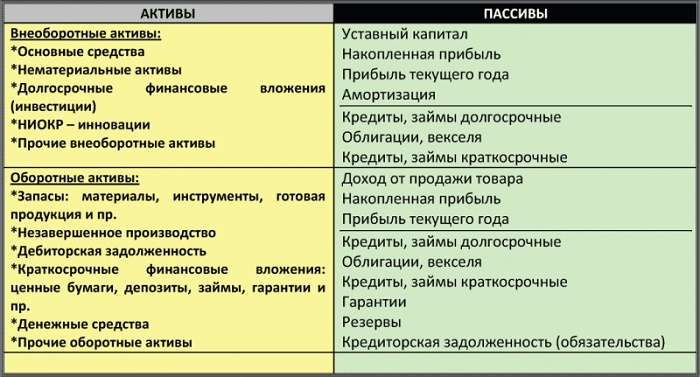

Разглядывая БГ в плане юридических и экономических аспектов, основной особенностью процесса является наличие двух, а не одного источника погашения задолженности.

При нарушении обязательств заемщиком, кредитор может обратиться к банку и получить компенсацию.

Выделяют 2 типа гарантов:

- Условные, позволяющие проводить проверку подлинности заявления через предоставление документальных подтверждений по нарушению обязанностей.

- По требованию – должны исполняться в неукоснительном порядке в ближайшие сроки после подачи заявления кредитором о нарушении требований сделки.

Более выгодным для принципала является первый вариант. Он позволяет в 30% случаев избежать выплаты гарантийных средств по причине обстоятельств, не поддающихся представлению в документальном виде.

Условия сделок необходимо обсуждать заранее и учитывать подобный расклад при заключении контрактов с БГ.

Банковская гарантия ГК по типу покрытия разделяется на:

-

Покрытую, что предусматривает выплату денежной компенсации пострадавшей стороне при условии перевода денег на счет организации на весь гарантийный срок.

Размер оговаривается заранее в договоре БГ.

-

Неограниченную – клиент предоставляет доступ к своему счету в банковской системе.

Пострадавшая сторона может запросить любой размер компенсации, которую банк выплатит после документального подтверждения срыва условий контракта с клиентом.

В юридическом представлении существует еще один вариант расчета – подтвержденная гарантия. Тут гарантом выступает стороннее финансовое учреждение, которое документально заверяет или опровергает оплату гарантийных средств системой.

Подтвержденная гарантия используется в случаях недоверия кредитора организации, предоставляющей гарантийные услуги.

Налогообложение банковских гарантий

Выделяют 3 основных типа событий, связанных с выдачей БГ:

Ситуация 1: Гарант на покупку имущества.

Если подстраховкой будет покупка недвижимости или другого имущества, система налогообложения будет также связана с этой сферой.

Что будет входить, помимо суммы гаранта, в оплату услуг:

- комиссионные;

- проценты по кредиту на товар;

- пошлины по таможне (если таковые имеются);

- траты на перевозку и услуги независимых организаций, участвующих в доставке имущества.

Таким образом, окончательная сумма по гаранту будет отображать себестоимость всех компонентов. При оформлении банковской гарантии на имущество будьте готовы к переплате в 15-20% по статьям налогов.

Ситуация 2: Гарант под кредитование.

Если клиент хочет оформить гарант на взятие займа, дополнительные траты расходов будут попадать под статьи по выдачам кредитных средств банковской системой.

Для упрощения процесса, банки предлагают уточнить тип расчета налоговых средств по гаранту на кредит:

-

Разовый.

Предусматривает расчет средней процентной ставки на весь период оформления денежных средств.

-

Периодический.

Процентная ставка будет пересчитываться ежемесячно.

Особых различий между методами расчета нет, но важную роль играют требования кредитования по основной сделке. Гарант без соответствующих пометок в договоре не будет учитывать скачки процентных ставок при наличии дополнительных условий между кредитором и заемщиком.

Ситуация 3: Прочие ситуации.

Заключение международных договоров и других контрактов, не имеющих отдельных разделов в Налоговом кодексе. При расчете налогов отталкиваются от статьи «прочие расходы».

Существует также «расход по типичной деятельности», соответствующий контрактам между компаниями и другим сделкам в сфере бизнеса. Если доход ожидается в течение определенного периода, сумму банковской гарантии следует равномерно распределять по кварталам или месяцам.

5 ключевых моментов при получении банковской гарантии

1. Определение размера гарантии

Размер гарантии определяется заказчиком и составляет от 5 до 30% от НМЦК. Согласно ст. 37 44-ФЗ размер БГ может быть увеличен при падении от НМЦК более 25%. В этом случае необходимо предоставлять ОИК в полуторном размере или подтверждать свою добросовестность.

Для удобства мы сделали схему-шпаргалку, которая поможет ориентироваться при определении размера БГ в случае большого падения.

Для целей подтверждения добросовестности считаются не заключенные, а уже исполненные контракты (ст. 37 44-ФЗ).

2. Определение срока действия гарантии и ее параметров

Срок действия банковской гарантии должен превышать срок действия контракта не менее чем на 1 месяц. Для расчета срока действия БГ берется не срок выполнения работ, а срок действия контракта.

Заказчик может установить либо конкретную дату окончания срока действия БГ, либо прописать, что срок действия БГ должен превышать срок действия контракта на любое количество месяцев по своему усмотрению.

Параметры, которые может установить заказчик в требованиях к гарантии:

- Бесспорное списание. Означает, что при неисполнении принципалом своих обязательств заказчик имеет право обратиться с требованием к банку-гаранту и получить без споров и дополнительных разбирательств обеспечиваемую гарантией сумму.

- Авансирование. Является плюсом для поставщика, но предполагает включение в перечень обеспечиваемых гарантией обязательств за возврат аванса, это может повлечь повышение комиссии.

- Форма банковской гарантии. Заказчик может приложить свою типовую форму гарантии, которую необходимо будет согласовывать с банком. Это может повлечь или увеличение цены за выпуск БГ или дополнительные согласования с заказчиком на предмет изменения документа.

- Специфические требования к тексту БГ. Заказчики могут прописать ряд требований, которые должна содержать гарантия:

- например, требование о рассмотрении споров по БГ по месту нахождения заказчика; требование о раскрытии перечня обязательств, покрываемых гарантией; требование о предоставлении оригинала БГ в день подписания или через несколько дней после подписания контракта и другие, в зависимости от требований заказчика.

Крайне важно обращать внимание на эти нюансы и сверять выставленный банком макет гарантии на предмет его соответствия требованиям заказчика

3. Определение крайнего срока подписания и получения гарантии

Заказчик должен направить победителю торгов проект контракта на подпись в течение 5 дней после публикации протокола подведения итогов (ППИ) в Единой информационной системе (ЕИС), а компания — победитель должна в течение 5 дней после получения его подписать

Важно отслеживать получение проекта контракта в личном кабинете на площадке и следить за крайним сроком его подписания, т.к заказчик может отправить как на пятый (максимальный) день от публикации в ЕИС ППИ, так и через два дня или в день публикации протокола.

Чтобы продлить время на подписание контракта, поставщик может воспользоваться возможностью подачи протокола разногласий к контракту

4. Проверка макета гарантии и согласование его с заказчиком

После одобрения банк выставляет договор по БГ, макет гарантии и реквизиты для оплаты комиссии. Перед оплатой необходимо проверить макет БГ: сумма, срок, реквизиты и соответствие требованиям заказчика. После проверки обязательно согласовать макет гарантии с заказчиком и только после этого оплачивать комиссию и оформлять БГ.

Почему это важно? При наличии ошибок и несогласованных заранее предложений в БГ — заказчик может отказать в ее принятии, а значит отказаться от заключения контракта. В таком случае победитель закупки признается уклонившимся от подписания контракта и рискует попасть в Реестр недобросовестных поставщиков и лишиться работы по 44-ФЗ сроком на 2 года

5. Отправка заявки на предварительное одобрение гарантии в несколько банков

Мы рекомендуем заранее, до подведения итогов аукциона, обратиться в несколько банков для получения предварительного решения по банковской гарантии.

Сколько будет стоить вступление в наследство у нотариуса в 2020 году

Оформление

Поручителем может быть только банк или иное кредитное/страховое учреждение.

Так как эта «бумага» представляет кредитный продукт, ее нельзя получить без предоставления залога.

При заключении договора им могут быть ценные бумаги, депозиты, оборудование, здания, товары в обороте, квартиры, транспорт, прочие активы, поручительства со стороны других организаций/граждан.

После предоставления обеспечения учреждение оценивает его стоимость. При этом реальная стоимость снижается до цены, по которой имущество реализуется в непредвиденной ситуации.

Если фирма не выполнит своих обязанностей, учреждение продает материальные ценности или обращается к поручителю. После оценки обеспечения банк и организация заключают соглашение.

В «бумаге» указываются лица, которому (принципал) и в чью пользу (бенефициар) она выдается, комиссия, сумма, вид залога, срок действия.

Компания, получившая этот документ, отдает его своему партнеру – контрагенту. Если предприятие выполняет возложенные обязанности, учреждение освобождает его имущество, снимая с него всякие ограничения.

Этапы оформления гарантии

Оформление гарантий происходит в несколько основных этапов:

- Возникновение необходимости в обеспечении контракта;

- Исполнитель контракта ищет гаранта (обычно он обращается в несколько коммерческих банков);

- После того, как исполнитель подобрал наиболее подходящий по условиям предоставления гарантии банк, он подает туда заявление о выдаче ему гарантии;

- Подача необходимых документов в банк;

- Банк проверяет исполнителя, в том числе и его платежеспособность;

- Заключение соглашения о предоставлении гарантии между гарантом и принципалом;

- Выдача письменной банковской гарантии, оплата стоимости услуг гаранта.

Перед выдачей банковской гарантии, кредитные учреждения обычно тщательно проверяют клиента, который обратился за подобной услугой. В ходе этого, оценивается бизнес клиента, его имущество, его платежеспособность, обязательства по договору.

Варианты оформления

В Сбербанке банковская гарантия на обеспечение исполнения контракта может выдаваться разными способами, причем эти же методы могут применяться и другими банками. Условно можно выделить три варианта оформления:

- Классический вариант. Он применяется, если нужно оформить гарантию на довольно крупную сумму. Обычно выбирается этот способ, если по контракту исполнитель получает за свою работу больше 20 млн руб. Банки уделяют довольно много времени оценке финансового состояния предприятия. Дополнительно этот метод применяется банковскими учреждениями, которые не предлагают своим клиентом слишком много программ, а также не имеют возможности оперативно рассматривать заявки клиентов.

- Ускоренное рассмотрение. Такой вариант не предлагается при оформлении банковской гарантии на обеспечение исполнения коммерческих контрактов. Он используется только для предприятий, которые являются победителями на государственных торгах. Для них создаются специальные программы ускоренного рассмотрения заявки. В результате гарантия выдается буквально через 5 дней после подачи заявки. Но сумма по контракту не должна превышать 10 млн руб., а также банк за такие условия оформления взимает значительную комиссию.

- Электронная гарантия. Документы при таких условиях предоставляются в электронном виде. Они заверяются ЭЦП, причем такой метод оформления позволяет сэкономить значительное количество времени. Клиенту банка не придется собирать слишком много документов, а также гарантия выдается буквально в течение 4 дней. К минусам такого оформления относится высокая комиссия, а также сумма по контракту не должна превышать 5 млн руб.

Выбор конкретного варианта оформления зависит от суммы контракта и иных условий.

Оформление гарантии

Процедура оформления банковской гарантии осуществляется поэтапно, так поочерёдное выполнение каждого пункта приводит к правильному заключению соглашения о предоставлении услуги:

- необходимость в заключении такого договора;

- поиск соответствующего банка, который предоставит гарантийные обязательства;

- составление заявления на получение банковской гарантии;

- проверка все представленных документов и заявления банковским учреждением;

- удостоверение в финансовой состоятельности компании выполнить свои обязательства по заключению сделки;

- непосредственное подписание договора после согласия банка о предоставлении этой услуги;

- процедура оформления договора по гарантии и последующее получение документа в письменном виде.

При возникновении вопроса для чего нужны посредники следует сказать, что большинство банков предоставляют услугу только после тщательного ознакомления с заявителем и подтверждением наличия у него финансовых средств для выполнения поставленных условий.

Перечень необходимых документов

Выдача банковской гарантии имеет определённые риски для банка, поэтому предоставляемый пакет документов должен содержать подтверждающие бумаги о финансовой состоятельности исполнителя:

- правильно составленное заявление с анкетными данными;

- копия оригинала ИНН или же наличие выписки из ЕРГЮЛ со сроками действительности не более 1 месяца;

- протокол собрания учредителей и копия регистрационного свидетельства предпринимательской деятельности;

- перечисление всех участвующих физических лиц в оформлении процедуры с указанием паспортных данных;

- предоставление копий лицензионных соглашений и специальных сертификатов на проведение соответствующей деятельности;

- документы с правом на собственность или же договор об аренде занимаемого помещения;

- документы, подтверждающие должности директора и главного бухгалтера компании;

- предоставление проектной копии предполагаемой сделки между двумя компаниями, для которой необходима банковская гарантия;

- бухгалтерские отчёты о доходах и расходах за последний год;

- описание финансовой отчётности на протяжении последних 6 месяцев деятельности компании;

- налоговая декларация об общих расходах и доходах;

- документ, подтверждающий отсутствие задолженностей у компании;

- бумаги о проведении последних аудиторских проверок.

В качестве дополнительных документов могут потребоваться копии успешно проведённых сделок с предоставлением банковских гарантий. Лучше всего предъявить бумаги небольшой давности с указанием надёжных банков, работающих на территории государства.

Для оформления банковской гарантии, нужно собрать определенный пакет документов

Необходимые требования для получения банковской гарантии

Основным условием проверки документов при предоставлении банковской гарантии является соответствие финансовой состоятельности компании заявителя. При этом исполнитель должен соответствовать следующему ряду требований:

- существование компании в общих экономических просторах частного предпринимательства не менее 6 месяцев;

- наличие должного оборота денежных средств;

- отсутствие сильных убытков в бухгалтерской учётности (исключение составляют сезонные спады прибыли);

- не просроченные кредитные истории или же полное отсутствие каких-либо задолженностей.

В этом случае прослеживаются все операции заявителя, и исключается возможность его финансовой несостоятельности.

Заполнение соответствующих документов при оформлении банковской гарантии не обязует к строгому соблюдению определённого формата внесения реквизитов. При этом бумаги должны содержать необходимую информацию о компании, директоре, главном бухгалтере и финансовом состоянии заявителя.