Что такое венчурные инвестиции

Содержание:

- Плюсы и минусы венчурного инвестирования

- Фонд «АГАТ»

- Как открыть компанию в UK, привлечь инвестиции и получить кэшбэк от государства?

- Участники

- Где инвестору искать проекты для венчурных инвестиций

- Как стартаперу привлечь инвесторов?

- Механизм венчурного инвестирования

- Кто такой венчурный инвестор

- Как привлечь венчурный капитал стартаперу ?

- Виды венчурных фондов

- Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

- Что отличает 10% самых крутых основателей от других (Майкл Сибель, основатель Twitch)

Плюсы и минусы венчурного инвестирования

Ознакомившись с особенностями венчурного инвестирования и его отличиями от классических прямых инвестиций, рассмотрим все «за» и «против» такого способа капиталовложения. За очевидными выгодами такого решения скрыто немало подводных камней.

Достоинства

Кратко резюмируя сказанное, можно выделить следующие преимущества:

- очень высокая прибыль;

- быстрые сроки получения дохода;

- легальный заработок;

- возможность постоянно получать дивиденды;

- простое оформление юридических отношений.

Последний пункт очень важен, поскольку в случае правонарушений со стороны компании, инвестор не будет нести ответственность, поскольку он не является ни учредителем, ни акционером, ни должностным лицом.

Недостатки

Проблем венчурные инвесторы могут получить значительно больше, чем преимуществ. И это надо четко понимать, перед тем, как вкладывать деньги.

О многих из них создатели стартапа даже не предупредят, поскольку либо сами не знают об их существовании, либо делают это осознанно. И речь идет не о том, что идея может не пойти, а о вопросах правового характера.

Первая проблема – договор. С одной стороны, простота соглашения подкупает инвесторов, но документ может быть составлен так, что вкладчик в итоге получит значительно меньше, чем планировал. К работе над документом нужно привлекать опытного юриста.

Второй момент касается законодательства. В разных странах вопросы налогообложения регулируются неодинаково. Если не разобраться в нюансах заранее, можно столкнуться с двойным налогообложением или, что еще хуже, стать злостным уклонистом от уплаты налогов.

Еще один весомый недостаток – венчурное инвестирование предполагает наличие солидного капитала. Для развития среднедоходного стартапа нужно 10-20 тыс. долларов, более перспективные проекты могут стоить сотни тысяч долларов.

Принимая решение о том, чтобы выделить средства для венчурного инвестирования, нужно взвесить все обстоятельства, проанализировать риски, подготовить юридическую базу и самое главное – смирится с мыслью, что деньги могут быть потрачены впустую.

Фонд «АГАТ»

Кто это: Фонд «АГАТ» является частным фондом и, по содержанию своей деятельности, благотворительным. Фонд создан в 2008 году, и с 2013 г. Действует в Санкт-Петербурге. Это независимая и финансово самодостаточная организация с собственным капиталом. Фонд не аффилирован с какими-либо государственными, политическими, банковскими и другими структурами.

Как работают:

- Предоставляют помощь в составлении бизнес-плана, анализе и оценке жизнеспособности бизнес-проекта молодого предпринимателя;

- Дают индивидуального бизнес-наставника по различным вопросам ведения бизнеса, что может позволить молодым бизнесменам быстрее и эффективнее начать свое дело, минимизировать риски и избежать типичных ошибок на старте бизнеса;

- Предусмотрен стартовый капитал в форме кредита в размере от 200 000 руб. до 750 000 руб. по минимальной процентной ставке на срок до двух лет с удобным графиком платежей в соответствии с индивидуальным бизнес-планом начинающего предпринимателя.

Чтобы стать участником программы, необходимо пройти три этапа:

- Подать заявку;

- Прийти на встречу;

- Защитить бизнес-план.

Как открыть компанию в UK, привлечь инвестиции и получить кэшбэк от государства?

Из песочницы

Великобритания — место, которое часто выбирают для иммиграции IT-cпециалисты. Это выход на мировой рынок, развитая инфраструктура, близкий многим английский язык и многое другое. Объединенное Королевство ежегодно входит в топ стран, лучших для релокейта. Стоит ли переезжать в Великобританию и искать здесь инвестиции, как получить налоговые льготы и обосноваться?

Личный опыт

Меня зовут Анна Качурец. В 2019 году я продала свою долю в логистическом маркетплейсе GroozGo в Москве и решила исполнить мечту: переехать в Лондон. В этот город я влюбилась еще во время учебы в магистратуре, мне нравилось здесь все: дурацкий дождь каждый час, английский юмор и дружелюбность, так по-королевски контрастирующая со снобизмом.

Я переехала в Объединенное Королевство в 2019 году по Graduate Entrepreneur Visa (сейчас она называется Startup Visa), получив добро от университета, где училась. Endorsement можно получить в течение 5 лет после окончания вуза.

После переезда я стала помогать финтех-проектам с русскими корнями выходить на рынок Англии — занималась бизнес-девелопментом. Через год со стартап-визы перешла на 5-летнюю Global Tech talent и занялась своим бизнесом ProperQuid — помогаю технологическим компаниям запустить бизнес в Великобритании.

Участники

Участниками развития стартапа могут быть как частные, так и юридические лица. В некоторых случаях цепочка включает только инвестора и компанию. В финансировании крупных проектов участвуют венчурные фонды.

Инвестор

Частных инвесторов, которые действуют от своего имени, называют бизнес-ангелами. Они оказывают не только финансовую, но и экспертную поддержку стартапу, потому что имеют опыт управленческой и предпринимательской деятельности.

Как правило, они вступают в игру на начальном этапе. В это время проект еще не может заинтересовать крупных игроков, а за счет частных инвестиций получает старт в развитии. Главная характерная черта бизнес-ангелов – личная заинтересованность в предложенной идее.

Такие известные сегодня во всем мире корпорации, как Apple, Amazon, Microsoft, Intel, Dell, Google и др., начинали свое восхождение на Олимп именно с инвестиций бизнес-ангелов.

Кроме частных инвесторов, участие в финансировании венчурных проектов могут принимать:

- банки;

- государственные структуры;

- научные институты и пр.

Венчурный фонд

Венчурный фонд специально создается с целью поиска новых идей на рынке и инвестирования в высокорискованные проекты. В отличие от частных инвесторов, может привлечь более крупные суммы для финансирования.

Значение таких фондов для развития экономики любой страны огромно. Они участвуют в развитии инновационных проектов, которые не могут получить финансирования в банках или других источниках. А успешная реализация идеи выводит экономику конкретной отрасли на совершенно новый уровень.

Фонд – это команда профессионалов, которая оценивает перспективность проекта. При этом она прекрасно осознает риск потери капитала. Фонд выступает не кредитором, а партнером, который заинтересован в развитии нового бизнеса не меньше инициатора проекта.

Венчурная компания

Венчурные компании – это компании, которые выводят на рынок новые технологии или продукты, которых раньше никогда не было, и нуждаются в капитале. Они не могут предоставить потенциальным инвесторам (банкам, инвестиционным фондам и пр.) подробный бизнес-план с детально проработанными денежными потоками и расчетами показателей эффективности. Состоят из команды энтузиастов, которые носят в голове гениальные идеи, но зачастую не имеют опыта предпринимательской деятельности.

Именно такие компании ищут бизнес-ангелы и фонды, чтобы предложить им финансовую, юридическую и другую экспертную помощь. Вместе они начинают работать над достижением общих целей – вывести инновационный продукт/технологию на рынок, завоевать его и заработать деньги.

Статистика показывает, что наибольшей популярностью пользуются компании из сфер IT-технологий, здравоохранения, торговли и транспорта.

Где инвестору искать проекты для венчурных инвестиций

Именно поэтому ожидаемая прибыльность стартапа должна превышать сумму вложений как минимум в 10 раз. Бизнесмен, нацеленный на успешное вложение денег, не ждет, пока его найдут. Он постоянно мониторит рынок в поисках варианта для прибыльного вложения.

Пути поиска удачного проекта в России:

- По знакомству. Наверное, у каждого в окружении есть человек, ищущий деньги на развитие бизнеса. Среднестатистический житель России пропустит информацию мимо ушей, но истинный бизнесмен заинтересуется, тщательно изучит проект и примет решение о вложении.

- На форуме «Селигер» одна из смен названа «Предпринимательство». Сюда часто приезжают инвесторы в поисках интересных стартапов с порогом вхождения до 50 000 долларов.

- Биржа проектов. В России существуют площадки, где молодые ученые размещают довольно интересные проекты.

- Биржи долей. Это площадки, регулирующие отношения между стартаперами и венчурными инвесторами. Бизнесмен через биржу приобретает долю в компании.

Основное, что стоит запомнить инвестору в России, – нужно постоянно держать руку на пульсе и мониторить рынок. Неизвестно, когда появится предложение, способное перевернуть мир, как это сделала в свое время Apple.

Как стартаперу привлечь инвесторов?

По большому счету, люди здесь никого не интересуют. Важнейшим средством к развитию становится венчурный капитал. Дадим ему четкое определение. Венчурный капитал – это совокупность всех вложений инвесторов, предназначенных для молодых организаций. И стартапер должен озаботиться вопросом привлечения венчурного капитала, где найти инвестора и как привлечь инвестиции для бизнеса.

Как правило, венчурные фонды, инвестирующие в стартапы, получают более 1000 предложений в год. Из них около 90% отсеиваются еще на стадии подачи заявки.

Причины бывают разными:

- политика владельца компании не соответствует представлениям венчурных инвесторов;

- направление деятельности или географический фактор не входят в поле деятельности или интересов венчурного фонда;

- документация составлена неграмотно.

Интересный факт. Управляющие венчурным капиталом отдают предпочтение компаниям, которые на старте требуют не менее 250 тысяч долларов, но не более 1,5 миллионов.

Что происходит с меньшинством избранных компаний? Они подвергаются тщательному и дорогостоящему анализу с привлечением консультанта по соответствующим вопросам. Оценка происходит по различным параметрам.

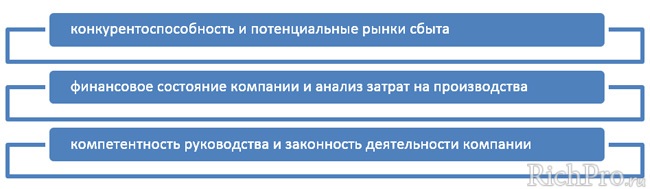

Основными оцениваемыми показателями являются следующие:

- конкурентоспособность идеи;

- потенциал сбыта;

- текущее финансовое состояние проекта;

- производственные затраты;

- компетентность руководителей компании;

- законность выбранной сферы деятельности.

Венчурная компания – это объединение, которое жертвует серьезные деньги на исследование проектов. Если вы попали в эти заветные 10%, можно рассчитывать на то, что за вас возьмутся всерьез. Но и здесь отсеивается множество проектов, остаются только лучшие, прошедшие жесткую проверку профессионалами в этой области.

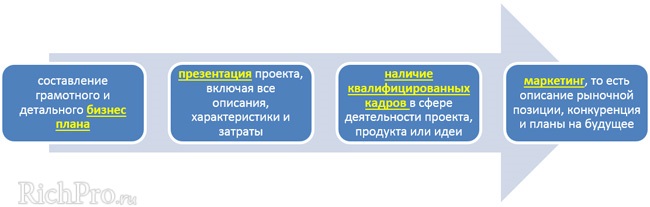

Процесс привлечения венчурного капитала – процесс длительный и сложный, требующий тщательной аналитики. Его можно разбить на несколько важнейших этапов:

- Изначально нужно составить грамотный бизнес-план. Если руководитель не может даже этого, он точно не добьется вложений со стороны в свой проект. Являясь автором идеи, привлеките профессионалов, потратьте несущественную сумму на грамотное заполнение всех бумаг. И лишь затем приступайте к привлечению венчурного капитала.

- Описание текущей и планируемой позиции на рынке, конкурентоспособность идеи.

- На этапе подачи заявки потенциальным инвесторам, вы уже должны отлично разбираться в области, в которой планируете бизнес.

- Презентация проекта, включая его детальное описание, характеристики конечного продукта, требуемые на развитие затраты.

Что из этого всего является самым важным для потенциального инвестора? Наличие высококвалифицированных кадров в вашей компании. Они должны быть компетентными в вопросах продвижения конкретного продукта. Одной из гарантий для инвестора является статус совладельца у эксперта.

Важно подойти к анализу затрат максимально детально. Многие стартаперы при реализации идеи, подразумевающий появление на рынке нового продукта, не учитывают сложности продажи нового товара

Нужно еще проанализировать: стадии развития компании, затраты на их реализацию, финансирование нивелирования юридических рисков. На пути развития компании может возникнуть множество трудностей, поэтому полезной будет консультация с опытным в этой сфере предпринимателем.

Доля венчурного капитала в уставном, как правило,составляет от 10 до 80%. Инвесторы, как правило,выкупают до 30% акций, чтобы стимулировать владельца к дальнейшему развитию. Теперь вы знаете, на что можете рассчитывать при подаче заявки на новое венчурное инвестирование.

Механизм венчурного инвестирования

Самым популярным механизмом инвестирования на сегодняшний день является распространенная методика объединения инвестиций в одном венчурном фонде, который и осуществляется контроль за средствами. Это диверсифицирует возможные риски и, несмотря на неудачи вложений в проекты, которые не дали нужного развития, фонд способен показывать наилучшие результаты.

Преимущества этого механизма венчурных инвестиций является более профессиональный отбор стартапов, что снижет риски в будущем. Фонд берет на себя обязательства по выполнению маркетинговых исследований, оценке рисков и распределении вкладов. Ограничением может послужить критерии поставленные фондом, где сумма вклада не должна быть ниже 500 тысяч долларов. Так же многие фонды работают исключительно с проверенными людьми, такие фонды больше напоминают закрытый клуб любителей-авантюристов.

Можно проводить венчурное инвестирование и через специально созданные клубы инвесторов. Тогда инвестор перекладывает бремя поиска проекта и организацию сделки по всем правилам клубу и выплачивает соответственно комиссионный взнос. Преимущество для вкладчика заключается в экономии собственного времени на этапе организации сделки. Более того, клубы дают возможность делать инвестиции в интернете и становиться соинвестором, что существенно облегчает задачи на начальном уровне, ведь суммы можно вкладывать минимальные, но при этом поддержать действительно стоящий проект. Еще одним из возможных вариантов сможет быть создание собственного венчурного фонда.

Но он отличается наличием самого большого процента риска и в случае проигрыша можно потерять все. А можно приобрести хорошую прибыль. В данном случае инвестор просто обязан изучить все риски досконально, ему просто необходимо знать, как работает фонд в малейших деталях и конечно ему следует иметь приличную сумму денег, потому что юридически грамотно оформить фонд — дорогое удовольствие. В среднем, если подсчитать рекламную компанию, аренда помещений, подключение третьих лиц к организации процесса стоит около 10 млн. долларов.

Для менее состоятельных венчурных инвесторов подойдет практика так называемого бизнес-ангела, когда инвестор самостоятельно ищет молодой перспективный бизнес, и вкладывает в него свои средства. Размер таких инвестиций начинается от нескольких тысяч в долларовом исчислении.

Направление инвестиций

По направлению вложенных средств фонды венчурных проектах имеют несколько направлений: корпоративное, государственное и частное. Корпоративные вклады проводят только по согласованию корпораций учредителей. Ярким примером данного направления инвестиций является компания Cisco Capital или Intel Capital. Наиболее же востребованными отраслями для таких вложений являются – IT-сфера, банковские услуги, здравоохранение, производство.

Стратегия развития

Каждая инвестиция требует определенной стратегии, это формирует целевые запросы, согласовывает действия участников инвесторов и соискателей. Кроме того, стратегия также решает вопросы дисбаланса в том или ином направлении. Целью и задачей инвестирования, в первую очередь, является мобилизация предпринимательской среды, поддержание качества производимых продуктов на должном уровне для достижения высокой конкурентноспособности.

Заключение договора

Заключение венчурной сделки закрепляется подписанием целого пакета документов, регулирующих правовую деятельность, как со стороны инвестора, так и со стороны соискателя инвестиций. В пакет документов обязательно входят:

- Протокол разногласий по контракту;

- Акт приема передачи результатов;

- Договор инвестирования средств;

- Дополнительный договор об инвестировании;

- Протокол разногласий по договору.

Договор должен соответствовать образцу формы принятой законодательством. Не являясь специалистом в юриспруденции, рекомендуется нанять со стороны профессионального юриста.

Контроль своих средств

Часто успешные венчурные инвесторы интересуются именно венчурными инвестициями, а не портфельными и осуществляют контроль со своей стороны. Более того венчурный инвестор может принимать непосредственное участие в развитии бизнеса, помогая советами, опытом и действиями, которые влекут за собой больше, нежели просто привлечение денежных средств. Такой подход позволяет участвовать, планировать действия и развивать компанию.

Кто такой венчурный инвестор

Одной из характеристик современной инвестиционной деятельности считается надежность

Что касается венчурного инвестирования, то в нем данная характеристика играет второстепенную роль и не принимается во внимание при отборе проектов. При выборе определенного актива для вложения, венчурный инвестор отдает предпочтение высокотехнологичным, абсолютно новым проектам с повышенным риском ради получения большой прибыли

У каждого типа инвесторов есть свои характеристики и особенности, присущие исключительно ему. Среди уникальных признаков венчурного инвестора будут:

- высокий уровень риска и возможность получить большие прибыли от вложений;

- в качестве объекта инвестиций рассматриваются стартапы, молодые компании или инновационные продукты;

- роль катализатора в появлении и продвижении инновационных технологий;

- множество методов инвестирования;

- в большинстве случаев они принимают активное участие в процессе управления компанией на всех этапах ее жизни.

Другими словами, венчурный инвестор – это лицо, предоставляющее долевое финансирование компаниям с большим потенциалом развития. Средства, вкладываемые в предприятия, называются венчурным капиталом.

Главная цель венчурного инвестора состоит в том, чтобы управлять фондом компании и гарантировать финансирование. Сотрудничество проводится обычно с фирмами, обладающими большим потенциалом роста и возможностью быстрого получения прибыли.

Получение прибыли происходит по следующей схеме: венчурный инвестор покупает обычные или привилегированные акции, чтобы помочь компании расти. Таким образом он превращается в акционера и получает право принимать участие в работе предприятия. Если же компания станет банкротом, то вложенные средства пропадут. Предприниматель не должен возвращать средства, так как инвестор в данном случае приобрел акции и стал партнером.

Для обычного человека подобное вложение средств кажется чем-то ужасным и нерентабельным, однако все эти моменты принимаются во внимание венчурным инвестором еще на этапе формирования своего портфеля. Опыт работы и наличие специальных знаний позволяет ему умело разрешать подобные рискованные ситуации, вкладывая средства в фирмы, имеющие потенциал развития

Основная логика заключается в том, что потери от убыточной компании будут компенсированы прибылью от успешных портфельных проектов. Другими словами, если венчурный инвестор вкладывает средства в десять предприятий, то он рассчитывает на то, что половина может объявить себя банкротом, две фирмы дадут лишь небольшой доход и только три будут по-настоящему успешными.

Главные отличия венчурного инвестора от традиционного

Основная цель обычного инвестора состоит в том, чтобы снизить до минимума инвестиционные риски, которые играют определяющую роль при формировании портфеля. А вот венчурный инвестор принимает на себя огромные риски ради большой прибыли, поэтому уровень риска не учитывается при вкладывании средств.

Обычно подобные бизнесмены находятся в поиске перспективных проектов, которые способны принести сотни или даже тысячи процентов. Большинство предпочитают покупать контрольные пакеты акций компаний, чтобы иметь возможность единолично контролировать ее деятельность.

Такие партнеры крайне щепетильны: для них имеет значение любой нюанс инвестиционного проекта, а из-за высоких потенциальных рисков они напрямую управляют проектом.

Как привлечь венчурный капитал стартаперу ?

Что такое венчурный капитал? Дадим определение этому понятию:

Обычная организация (фонд) венчурного капитала получает более 1 000 запросов в год на финансирование стартап-проектов, из которых 90% сразу же отсеивается. Причинами отклонений могут быть несоответствие географической, технической или рыночной политики венчурной компании, а также неграмотно составленные бизнес-планы, запросы и документы.

Оставшиеся 10% подвергаются тщательному и дорогостоящему исследованию по разным параметрам. Для этого компании нанимают консультантов для оценки продукта или идеи, особенно если он новый и инновационный.

Такая проверка делает акценты на следующие показатели:

3 важных параметра проверки стартап-проекта

Если компания венчурного капитала проводит такие исследования, тратя значительные суммы, это означает, что она заинтересована в идее или продукте. На этом этапе также отсеиваются компании, и остаются только несколько, с которыми и готов работать инвестор и рискнуть своими собственными денежными средствами.

Процесс привлечения венчурного капитала стартаперу можно свести к 4-м основным и очень важным этапам для получения гарантированного финансирования.

Процесс привлечения венчурного капитала — 4 основных этапа

Наиболее важным фактором для потенциального инвестора является наличие квалифицированных кадров компании, которые компетентны в данной области деятельности продукции. Обязанности каждого должны быть четко изложены. И как гарантия заинтересованности руководителей фирмы в получении максимальной прибыли, они должны быть совладельцами компании.

Что касается рынка сбыта или ниши, которую Ваш инновационный продукт готов занять, то здесь связь прямая: чем больше рынок Вы намереваетесь завоевать, тем выше шансы получить финансирование. Это подмечает инвестор и усиливает Ваши конкурентные преимущества перед остальными.

Доля Венчурного капитала в компании, может колебаться от 10% до 80%, если в компании возникают непреодолимые финансовые трудности. Как правило, часть акций инвестора не превышает 30%, так как у владельца должен быть стимул и личный интерес в развитии своей компании.

Виды венчурных фондов

Венчурный фонд ориентирован исключительно на работу со стартапами инновационными проектами (доля венчурных инвестиций в общем объеме составляет не менее 90%).

Приоритетными задачами становятся:

- Сбор средств участвующих инвесторов;

- Выбор и подробный анализ проектов-стартапов;

- Финансирование инновационного проекта на всех стадиях;

- Участие в управление компании (вторичное);

- Поддержка команды разработчиков.

Как правило, фонд инвестирует сразу в большое количество проектов (не менее 15-20) и только 25% из них принесут прибыль, которая полностью удовлетворит участников. Несмотря на тщательные маркетинговые, экономические и прогностические исследования, предсказать, какой именно продукт станет востребованным невозможно. Но даже единственный «выстреливший» проект способен полностью покрыть убытки и принести так называемый «сверхдоход».

Венчурные фонды классифицируются по следующим признакам:

- происхождение капитала – государственные,

частные, российские, иностранные; - направление венчурных инвестиций – российские

активы, зарубежные стартапы; - размер инвестиционного портфеля – малый (10

тыс.-50 млн $), средний (50-150 млн $), крупные (от 150 млн $); - географический охват – федеральный масштаб,

региональный, окружной; - отраслевая направленность – универсальные,

информационные технологии и т.д.; - инвестиционные стадии – предпосевные, посевные и

стартовые.

Схема работы венчурных фондов практически идентична для всех

видов:

- автор проекта подает заявку на инвестиции;

- проводится комплексный анализ инновационного продукта;

- участники вносят в фонд наличные средства или интеллектуальную собственность (патенты, права и т.д.);

- фонд вносит свою долю, в качестве вторичной управляющей компании;

- проект попадает под правовую и административную организацию;

- финансирование проводится одноразово (редко) или поэтапно, при этом фонд имеет право запустить эмиссию акций по своему усмотрению;

- осуществляется полный контроль над реализацией бизнес-проекта и оказывается всесторонняя поддержка (1-10 лет);

- выход из проекта и продажа акций (доли) на фондовой бирже, заинтересованным инвесторам, руководителям (учредителям) компании-автору продукта.

Помимо схемы работы, все венчурные фонды объединяют два

правила, по которым осуществляется финансирование:

- Деньги вкладываются только в те проекты, которые позволят в обозримом будущем заработать сумму приблизительно равную общему капиталу фонда. Классические проекты, уже имеющие стабильный, гарантированный доход не входят в сферу интересов – они не приносят «сверхприбыль».

- Венчурный фонд всегда выходит из проекта, как только он стабилизирует на фондовой бирже свои показатели. Момент выхода определяется по долгосрочным прогнозам и практически всегда верный.

Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

Если вас заинтересовали перспективы венчурного финансирования, однозначно необходимо ознакомиться с базовыми определениями из этой сферы. Начнем с венчурного фонда, как с одной из основных организаций в этой сфере инвестирования.

Что такое венчурные фонды? Современные организации, которые занимаются рискованными финансовыми операциями. Венчурный фонд – это компания, которая ведет деятельность по финансированию стартапов или действующих организаций, запрашивающих подобную помощь. Деятельность венчурных фондов связана с серьезными рисками, но и его участники ожидают от сопровождаемых проектов сверхприбыли.

Венчурные фонды подразделяются на несколько видов:

- специализированные (вложения осуществляются в определенный регион или сегмент экономики);

- универсальные (их работа не зависит от географического фактора или от сферы деятельности).

Для уменьшения рисков, венчурные фонды всегда прибегают к диверсификации капитала. Они распределяют финансовые средства между несколькими организациями. Венчурные инвестиции в стартапы осуществляются частично. Ни один инвестор не вложит все свои деньги в одно дело. А дальше работает простой и действенный принцип: если одна компания сливает вложения, остальные прибылью перекрывают убытки.

Статистика показывает, что даже при хорошем анализе ситуации, лишь 30% проектов приносят в итоге прибыль, а остальные быстро уходят с рынка, потратив деньги впустую. Но эта малая доля способна многократно перекрыть убытки.

Куда может инвестировать венчурный фонд?

- В бизнес-идеи, которые имеют хороший потенциал, но финансирования у них не хватает даже для создания первых образцов продукта, чтобы их смогли оценить потребители.

- В недавно возникшие компании, которым не хватает исследовательской работы для улучшения своих предложений.

- В компании, конкурирующие продолжительное время и имеющие готовый продукт для дальнейших продаж. Здесь организации не хватает средств для вывода новых или улучшенных версий продукта.

- В опытные компании, нуждающиеся в дополнительном расширении. Таким организациям зачастую не хватает средств, чтобы расширить географию продаж своего продукта и нарастить товарооборот. Дополнительные вливания из венчурного капитала становятся настоящей «инъекцией жизни». Компания получает второе дыхание и быстро растет, основываясь на уже имеющемся опыте работы.

Создание венчурных фондов осуществляется с легкой руки опытных предпринимателей, которые больше не хотят самостоятельно заниматься бизнесом, но имеют достаточно знаний о рынке, чтобы распознать удачный проект или идею.

Их работа осуществляется в несколько этапов:

- Предприниматели ищут на рынке новые идеи, которые в перспективе способны принести прибыль.

- Выполняется всесторонний анализ выбранных организаций с точки зрения экономической мощи, капитализации, рентабельности, кинетической и потенциальной энергии главы.

- Профессионалы избирают компании, а затем продумывают пути их развития, занимаются поиском новых ниш и рынков, где компания может стать конкурентоспособной.

- Эмиссия ценных бумаг компании. Владельцу достается контрольный пакет, а венчурный фонд забирает меньшую часть, а затем делит его между участниками.

- Поддержка развития компании для ее роста и дальнейшего получения прибыли.

- Доход от дивидендов и/или продажи ценных бумаг компании.

Только на последнем этапе венчурным инвесторам становится известно, были ли их усилия целесообразными. Вполне возможно банкротство, и это даже наиболее частый исход для молодых развивающихся организаций.

Но почему такие компании выбирают венчурное инвестирование, а не кредит в банке? Причин на это достаточно много. Просто сравним эти два понятия в удобной таблице.

|

Венчурное финансирование |

Кредит |

|

Возвратность |

|

|

Нет |

Существует |

|

Залог |

|

|

В этом случае доля (акция) и является залогом |

В качестве залога выступает имущество компании или поручительство |

|

Условия выплат |

|

|

Продажа акций (компания ничего не теряет) и выплата дивидендов |

Аннуитентные или дифференцированные выплаты |

|

Принимает ли финансирующая сторона участие в развитии организации |

|

|

Да, инвестор в этом заинтересован. К тому же, помощь осуществляется на профессиональном уровне от опытных предпринимателей |

Банк интересуется лишь возвратом денег |

|

Вероятность получения финансирования стартапом |

|

|

Высокая |

Низкая |

|

Сроки выплаты |

|

|

Сроки размыты |

Определяются договором |

Венчурное финансирование способно принести развивающейся компании не только дополнительные вливания, но и профессиональную помощь, а это очень важно на начальном этапе развития. В особенности для тех предпринимателей, которые не имеют достаточного опыта работы в своей сфере

Что отличает 10% самых крутых основателей от других (Майкл Сибель, основатель Twitch)

Перевод

Майкл Сибель — сооснователь (в 25 лет) стартапов Justin.tv/Twitch (капитализация $15 млрд) и Socialcam, член правления Reddit.

Один из вопросов, которые мне часто задают во время серии мероприятий YC, это что отделяет 10% лучших основателей от всех остальных. Когда я запустил YC, у меня не было достаточно контекста, чтобы ответить. Я был основателем собственной компании, и, конечно, у меня были мои друзья, но этого было недостаточно, чтобы служить в качестве показателя. За последние 13 мероприятий YC я взаимодействовал с более чем 2500 основателей и мне удалось получить более полное представление о том, каким образом выделяются величайшие из них.

Execution

Первое, о чем я скажу — великие основатели доводят дело до конца. Я точно объясню, что это значит. Когда я работаю с выдающимися основателями и они говорят, что собираются что-то сделать, через две недели они уже это сделают и чему-то научатся. Они делают все последовательно и они способны четко сформулировать то, что хотят сделать и делают это, вместе с тем они учатся на этом. И это не значит, что то, что они хотели сделать было правильным, или что у них будет желание продолжать двигаться в том же направлении, но они никогда на застревают на этапе исполнения. Они никогда не скажут о том, чего хотят, а потом спустя две недели вернутся ни с чем. Они всегда понимают, какой способ применить, чтобы завершить начатое, при этом чему-то обучаясь.