15 мест где лучше хранить деньги дома

Содержание:

- Основные вопросы, которые требуют ответа до выбора инструмента инвестирования

- 10.0.0.0 – 10.255.255.255 Или 10.0.0.0/8

- Реального роста доверия к банкам нет, граждане опасаются санкций

- Выгодно ли вкладывать деньги в облигации

- Еврооблигации

- Где хранить деньги

- Как хранить доллары в банковской ячейке

- Как и где держать деньги дома

- Худший вариант сбережений

- Вложить в банк под проценты: выбор вклада в 2018-2019 гг.

- Как закрепить ячейку в формуле в Excel – вариант №2

- Куда вложить рубли, чтобы не потерять – почему деньги в рублях лучше не хранить, а инвестировать

- Когда лучше приобретать валюту? Поняв это, мы лучше будем знать, в какой валюте хранить деньги

- Итого

Основные вопросы, которые требуют ответа до выбора инструмента инвестирования

Прежде чем покупать и вкладывать куда-то доллары США, необходимо четко выяснить для себя, зачем они вам нужны. От этого и будет зависеть конкретный способ вложения. Посмотрим на основные вопросы, которые стоит себе задать до покупки.

Почему именно доллар, а может, евро или швейцарский франк?

Одно из главных правил грамотного инвестора еще никто не отменял – диверсификацию. Поэтому и доллар, и евро, и, возможно, швейцарский франк могут быть в вашем инвестиционном портфеле.

Несколько интересных фактов о долларе, объясняющих, почему люди предпочитают его всем остальным валютам:

- Доллар – признанная мировой экономикой резервная валюта. Центральные и коммерческие банки других стран (и России тоже) хранят свои запасы в том числе в американской валюте. По данным Банка России на 31.03.2020, доля доллара в активах составила 23,7 % (2-е место после евро).

- Самая торгуемая валюта в мире. По данным Банка международных расчетов, ежедневный торговый оборот с участием американской валюты составляет более 2,2 трлн $.

- По данным SWIFT на июль 2020 г., доля доллара в международных расчетах составила 43,58 %. Это большая цифра, которая кардинально может измениться только в случае каких-то мировых катастроф. Другие страны пытаются ее уменьшить, но эта попытка не на 1 и даже не на 10 лет.

- Экономика США является самой крупной и развитой в мире. Она оказывает влияние на экономики всех остальных стран. На любой твит президента этой страны реагирует не только Нью-Йоркская фондовая биржа обвалом или бурным ростом котировок, но и биржи остального мира. Россияне могут купить акции американских компаний в свой портфель за доллары и стать владельцами успешного бизнеса.

На какие цели вы откладываете доллары?

Например, цель – накопить на предстоящий летом отпуск за границу. В этом случае не подойдут долгоиграющие инструменты, такие как акции или еврооблигации. Можно только посоветовать положить сумму на депозит, чтобы они точно сохранились до часа Х.

Если цель – накопить на квартиру, то можно уже воспользоваться более доходными способами. Например, ETF. Особенно если жилье собираетесь покупать не через 1-2 года.

А для создателей пенсионного капитала со сроком накопления 10 и более лет подойдут более рисковые активы. Например, иностранные акции. Но никогда нельзя забывать о диверсификации и вкладывать доллары только в один инструмент.

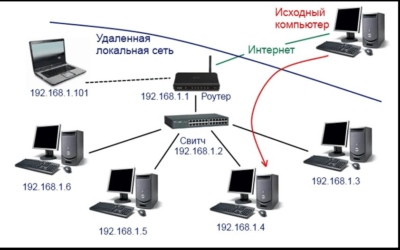

10.0.0.0 – 10.255.255.255 Или 10.0.0.0/8

Реального роста доверия к банкам нет, граждане опасаются санкций

Сентябрьский отток депозитов в иностранной валюте был обусловлен малопривлекательными ставками и угрозой принудительной конвертации валютных вкладов населения в рубли. По этим причинам одни вкладчики Сбербанка за два месяца вывели около 2 млрд долларов.

Сейчас россияне возвращают валютные сбережения во вклады в первую очередь из-за значительного роста процентных ставок и появления более привлекательных депозитных продуктов, уверен зампред правления банка «Нейва» Константин Левушкин. «О фундаментальном росте доверия к банкам речи не идет», – добавил он.

По данным Центробанка, базовая доходность по долларовым вкладам за последнее время увеличилась – на 0,72 п.п. Депозиты в американской валюте до года можно открыть по ставке 3,75%, а свыше года без возможности пополнения или снятия – под 4,3% годовых.

При этом стоит заметить, что население увеличило вложения именно в краткосрочные депозиты, что еще раз подтверждает отсутствие роста доверия непосредственно к банкам, подчеркнула эксперт «Международного финансового центра» Ольга Прохорова.

Как ранее сообщал РБК, доля валютных вкладов населения сроком от месяца до года впервые за два с половиной года превысила 30% от общей суммы валютных вкладов. А в денежном выражении депозиты сроком до года выросли за месяц почти на 28% до 1,33 трлн рублей.

Такая осторожность российских вкладчиков и выбор именно краткосрочных депозитов может объясняться отсрочкой обсуждения финансовых санкций против национальных госбанков, но лишь до начала следующего года.

Выгодно ли вкладывать деньги в облигации

Выгодным источником пассивного дохода являются облигации. Их может выпускать как государство, так и юридические лица. Госорганизации дают ставку намного ниже, чем юридические лица, но взамен предлагают вкладчику больше гарантий получения прибыли.

Выгодным источником пассивного дохода являются облигации. Их может выпускать как государство, так и юридические лица. Госорганизации дают ставку намного ниже, чем юридические лица, но взамен предлагают вкладчику больше гарантий получения прибыли.

При выборе облигаций для вложения денег стоит обратить внимание на компанию, выпустившую эту бумагу, с точки зрения надежности. Облигация представляет собой ценную бумагу, которая подтверждает, что один участник предоставил ссуду на конкретный срок другому участнику, выпустившему облигацию

Ее еще называют долговой ценной бумагой.

Выбор облигаций с надежным и высоким доходом прост в отличие от анализа акций. Отличие долговых от ценных бумаг состоит в том, что первые незначительно зависят от нестабильности их рыночной цены, разница в которой может составлять не более 3%.

Важно!

Главный риск при вложении денег в облигации — дефолт, то есть отказ организации, которой был выдан заем, от выполнения обязательств.

В этом плане государственные облигации более надежны, поскольку страна не откажется от обязанностей, имея большие валютные запасы.

Самый большой доход с корпоративных долговых ценных бумаг — 12-15%. Ключевым является тот факт, что, предлагая инвесторам купон с высоким процентом дохода, компания ставит под угрозу сами выплаты.

Желание сохранить деньги и увеличить их количество присуще гражданам любой страны. Кто-то рискует и скупает все акции, а кто-то вкладывает в недвижимость. Учитывая шаткое состояние мировой экономики, не стоит держать денежные запасы в одной валюте. Действовать нужно рационально и обдуманно, не влезая в долги и кредитные обязательства.

Еврооблигации

Еврооблигации – долговые ценные бумаги, которые эмитент выпускает в неродной для себя валюте. Для России это любая валюта, отличная от рублей. По состоянию на октябрь 2020 г. на Московской бирже представлены государственные и корпоративные ценные бумаги.

Первые выпускает Минфин. Выбор небольшой, а с учетом номинала в 200 000 $ так и совсем маленький – всего две бумаги доступны обычному инвестору-немиллионеру:

- “Россия-2028-7т” номиналом 1 000 $ с погашением в 2028 г. По итогам торгов на Мосбирже 23.10.2020 цена колебалась в районе 1 717 $ за одну еврооблигацию. Доходность к погашению – 2,455 %.

- “Россия-2030-11т” номиналом 1 $ с погашением в 2030 г. Размер лота – 1 000 бумаг. Котировка на 23.10.2020 – 1 161,5 $ за лот. Доходность к погашению – 2,057 %.

Как видите, доходность ненамного больше валютных депозитов. По надежности инструменты равнозначны. Эмитентом выступает государство, значит, потеря денег может произойти только в случае объявления страной дефолта. Такое в нашей истории уже было. Но вряд ли правительство захочет это повторить.

Значительно больший выбор среди корпоративных евробондов. Можно подобрать бумаги с номиналом от 1 000 $. Несколько примеров:

- Еврооблигация Лукойла LUK-30 номиналом 1 000 $ с погашением в 2030 г. Торгуется по 1 070 $ (107 % от номинала). Доходность к погашению – 3 % годовых.

- Еврооблигация Газпрома GAZPR-34 номиналом 1 000 $ с погашением в 2034 г. Торгуется по 1 523 $ (152,3 % от номинала). Доходность к погашению – 3,66 % годовых.

- Еврооблигация Государственной транспортной лизинговой компании GTLK-26 номиналом 1 000 $ с погашением в 2026 г. Торгуется по 1 031 $ (103,1 % от номинала). Доходность к погашению – 4,27 % годовых.

Риск дефолта по корпоративным евробондам выше, чем по государственным облигациям. Поэтому надо выбирать бумаги после анализа закредитованности компании, ее истории выплат, основных мультипликаторов.

Плюсы инструмента:

- доходность выше, чем по валютным депозитам;

- высокая надежность, особенно по государственным бумагам;

- регулярное получение купонов на счет, что позволяет сформировать пассивный доход в течение длительного периода времени;

- возможность зафиксировать доходность на несколько лет.

Минусы:

- не подпадает под программу страхования вкладов;

- есть риск дефолта эмитента;

- большой порог входа (от 1 000 $);

- необходимы знания проведения фундаментального анализа, если в планах покупать корпоративные еврооблигации;

- нужно открыть брокерский счет, хотя это давно уже не проблема (онлайн за 5 минут).

Где хранить деньги

В банке

Этот вариант один из самых лучших с точки зрения выгоды и рисков. Банковский вклад даст вам следующие преимущества:

- Защита от инфляции. Деньги будут защищены от инфляции и станут ежемесячно (или как определено договором) приносить доход;

- Защита от ограбления. Вы можете быть всегда уверены, что ваши сбережения в надежном месте.

- Защита от банкротства. Даже в случае банкротства банка государство гарантирует вам возврат вклада на сумму до 1 400 000 рублей. (Подробнее про систему страхования вкладов.)

- Возможность взять кредит на льготных условиях. Обычно для своих вкладчиков банки делают более лояльные условия на оформление кредита.

Сейчас очень хорошие условия для открытия вкладов в банках. Процентные ставки доходят до 22% годовых. Обычно, чем больше срок вклада, тем выше процентная ставка. Подобрать выгодный вклад вы можете на нашем сайте, воспользовавшись специальной формой.

Пожалуй, единственный минус банковских депозитов в том, что если, в результате какого-то форс-мажора, вам срочно потребуются средства и вы вынуждены будете снять вклад до окончания его срока, то скорее всего вы потеряете все проценты. Чтобы избежать этой проблемы можно хранить средства на специальных дебетовых картах.

На дебетовых картах

Сейчас появилось много хороших предложений по дебетовым картам. Это обычные пластиковые карты на которых вы храните деньги, но при этом получаете процент на остаток, а так же Cashback. При этом, вы в любой момент можете снять всю сумму с карты не теряя процентов, что намного удобней, чем вклад в банке. Процент конечно будет немного меньше, чем по обычному вкладу, но за удобство надо платить. Сейчас это пожалуй один из самых лучших вариантов, где хранить деньги, если сумма не очень большая.

Самые лучшие условия сейчас предлагает банк Тинькофф со своей дебетовой картой Tinkoff Black. Открывая ее вы получаете следующее:

- 6% годовых на остаток (начисляется ежемесячно);

- 5% Cashback на определенные категории товаров (категории меняются каждый квартал);

- 1% Cashback за любые покупки по карте;

- Снятие наличных в любом банкомате от 3000 руб. бесплатно.

На ПАММ-счетах

Это сравнительно новый способ, но он он уже набрал большую популярность и многие выбирают его, для хранения своих средств. Суть его в том, что вы храните средства на специальных ПАММ-счетах, а профессиональные трейдеры используют их для торговли на валютной бирже и получают доход. Способ более рисковый, но он позволяет получать до 50% годовых. Есть проверенные площадки такие как Forex, которые успешно работают с 2011 года и там можно найти стабильных трейдеров, которые на протяжении 3-4 лет приносят прибыль своим вкладчикам.

В ценных бумагах

Еще один способ — это вложить деньги в ценные бумаги. Например, купить акции какой-либо компании на бирже при помощи брокера, который предоставляет данные услуги. Если вы выберете правильную компанию, то сможете заработать на росте курса акций. Кроме того, один или несколько раз в год компании должны выплачивать своим акционерам дивиденды.

Другие варианты:

- В золотых инвестиционных монетах

- Открыть свой бизнес

Надеюсь, с помощью нашей статьи вы найдете где лучше хранить деньги в 2020-2021 году.

Как хранить доллары в банковской ячейке

Многие консервативные инвесторы не готовы доверить свои сбережения банку, но и решение прятать дома крупные суммы считают недальновидным. Можно ли хранить деньги в долларах в виде наличности, пользуясь при этом надёжной системой защиты финансовых учреждений? Безусловно, если арендовать банковскую ячейку.

Ячейка представляет собой персональный сейф, расположенный за стальной дверью в надёжном хранилище. Спрятать в неё можно не только пачки купюр, но и драгоценности, документы, золотые монеты, коллекцию открыток. Разумеется, банки запрещают хранить здесь оружие, яды, радиоактивные и наркотические вещества.

Арендовать ячейку можно на любой период в установленных учреждением пределах. Если договор не предусматривает автоматической пролонгации, за неделю до истечения срока банк извещает пользователя письмом, по электронной почте или через СМС. Через 30 дней содержимое сейфа изымается и помещается в общее хранилище, откуда забрать его можно только после погашения долга. Таким образом, при грамотном использовании банковская ячейка может стать надёжным способом хранения наличных. Кроме того:

- Содержимое ячейки остаётся в собственности клиента. Даже если банк обанкротится и закроется, все деньги до последней копейки вернут собственнику;

- Специалисты банка знают, как правильно хранить доллары. В сейфе постоянно поддерживаются оптимальная температура и влажность, а воздух фильтруется;

- Сведения о наличии ячейки и её содержимом являются тайной. Если пользователь не расскажет о ней сам, никто не сможет получить такую информацию у банка.

Таким образом, банковская ячейка представляется очень удобным способом хранения наличных денег. Однако недостатки здесь также присутствуют:

- Аренда ячейки требует постоянного контроля. Нужно вовремя продлевать договор хранения, проверять её содержимое, беречь свой экземпляр ключа;

- В указанных законодательством случаях банк все же может вскрыть ячейку. Известны случаи изъятия ценностей по распоряжению суда или прокуратуры;

- Размещение капитала в ячейке не только не приносит дохода, но и сопровождается убытками. Стоимость аренды невысока, но за год получается приличная сумма.

Как правило, в небольших районных отделениях хранилища с ячейками нет, поэтому вкладчику придётся обращаться в центральный офис. С другой стороны, сейчас каждый банк предлагает услугу аренды личного сейфа. Где хранить доллары в России:

Банковские ячейки

| ВТБ24 | 30–40 | 10–30 | 1–365 |

| Сбербанк | 35–75 | 5–40 | 1–1096 |

| Альфа Банк | 25–75 | 5–40 | 1–1096 |

| МКБ | 28–50 | 10–25 | 1–365 |

| Россельхозбанк | 30–60 | 6–24 | 1–365 |

Как и где держать деньги дома

Некоторую сумму денежных средств действительно лучше хранить дома, так сказать, на всякий случай. Расходовать их можно только при крайней необходимости. Это так называемая «подушка безопасности». Предугадать болезнь или потерю работы никто не в силах. А просить взаймы в этот момент не всегда удобно или может быть не у кого.

Где лучше спрятать

Чтобы спрятать деньги, нужно отыскать дома самое надежное место, куда воришка точно не посмотрит. Встречаются довольно интересные рекомендации по этому поводу. К примеру, небольшой сверток с купюрами можно прикрепить к нижней части комода, положить в высокую зимнюю обувь, непрозрачную банку после использования продуктов, в книгу. Деньги можно спрятать в матрас или диванную подушку, которая зашивается после этого плотными нитками. В принципе, в зависимости от того, какие предметы есть в квартире, можно придумать и свое место для хранения финансов.

Приметы и фэн-шуй

Все хотят иметь деньги и как можно в большем количестве. Только одним везет в этом в вопросе, а других удача обходит стороной. Азиатская мудрость говорит, что помочь с этим может загадочный фэн-шуй. Если следовать рекомендациям, то необходимо:

- Навести порядок в доме.

- Не оставлять мусор в квартире на ночь, но выносить его днем.

- Использовать в оборудовании места для отдыха побольше предметов из натуральных материалов, которые притягивают положительную энергетику.

- Нарисовать специальные символы фэн-шуй, можно разместить их вместо картин.

- Завести денежное растение – толстянку. Вносить его в дом можно лишь тогда, когда в жизни уже наступили перемены в лучшую сторону. Растение лучше поставить на рабочий стол.

Для привлечения денег проводится особый ритуал. Прежде чем посадить растение в горшок, следует на его дно положить 6 монет. Затем нужно представить себя успешным, здоровым и ни в чем не нуждающимся человеком. Поливая растение, нужно вспоминать эти образы. Так каждый человек сможет запрограммировать себя на положительное.

Пользуясь народными приметами, можно не только привлечь деньги в свой дом, но и защитить себя от финансового кризиса. Как говорит мудрость:

- перед едой стоит съесть корочку подсоленного хлеба;

- продавцу деньги передаются правой рукой, а сдача берется левой;

- подавая милостыню, нельзя касаться руки нищего;

- в долг можно давать в любой день кроме вторника;

- в доме свистеть нельзя.

Разбираясь в том, где хранить деньги по фен-шуй, можно узнать много полезных рекомендаций. Вполне вероятно, что в отдельных случаях они действительно работают, ведь приметы – это народная мудрость. Но и забывать о здравом смысле и грамотном подходе к сохранению сбережений тоже не стоит.

Худший вариант сбережений

В народе ходит немало шуток на тему сбережений под подушкой, куда не дотянется вездесущая рука государства. Гобсеки, названные так по имени знаменитого персонажа Оноре де Бальзака, скорее удавятся, чем передадут свои деньги и ценности на хранение куда-либо, где они будут находиться вне поля их зрения. Безусловно, это худший вариант, уже хотя бы из-за одной инфляции.

Тем не менее, если другой вид хранения средств, кроме как в собственной квартире, неприемлем, имеет смысл задуматься над тем, где дома хранить деньги. Максимально в этом поможет металлический сейф из нержавеющей стали с цифровым кодом.

Вложить в банк под проценты: выбор вклада в 2018-2019 гг.

Россияне предпочитают обращаться в банки с господдержкой. Хотя эти организации не предложат максимальные проценты по вкладу, но для многих граждан в приоритете будет именно стабильность и гарантия сохранности средств.

Предложения по годовым ставкам наиболее популярных банков России на сегодня:

- Сбербанк – до 7%, от 1000 рублей;

- «Россельхозбанк» – до 7,4%, от 3000 рублей;

- «Газпромбанк» – до 8,2%, от 15000 рублей;

- ВТБ – до 8,5%, от 30000 рублей или без ограничений, в зависимости от программы;

- «Уралсиб» — до 9%, от 1000 рублей.

Банковский депозит – это не только способ сохранить деньги, но и оптимальный вариант увеличить свой капитал. Что касается вкладов в иностранной валюте, то банки дают 1-2% годовых в зависимости от суммы вложений и банковской программы. Независимые эксперты утверждают, что хранить деньги можно и в коммерческих банках, но только если это проверенная организация, работающая на рынке услуг более года.

На выбор вклада в 2018-2019 годах влияет не только программа, которую предлагает банк для своих вкладчиков, но и сама репутация финансового учреждения.

Как закрепить ячейку в формуле в Excel – вариант №2

Куда вложить рубли, чтобы не потерять – почему деньги в рублях лучше не хранить, а инвестировать

Вклады в рублях никогда не были особо надёжным помещением финансовых средств, а во времена экономической нестабильности и вовсе являются высокрисковыми инвестициями.

Вывод очевиден: держать деньги в рублях не только не выгодно, но и убыточно. Если у вас есть финансовые средства (даже небольшие) лучше заставить их работать, чем ежемесячно терять профит в результате девальвации и инфляции.

Инвестирование – более прогрессивный метод распоряжения активами, чем хранение в чулке, а когда речь идёт о рублях, польза данного способа становится особенно явной.

Результаты рублёвой девальвации и повышения цен вы можете наблюдать лично, посещая магазины и пользуясь платными услугами. Чтобы примерно оценить масштабы инфляции, не обязательно быть финансовым аналитиком или иметь экономическое образование.

В двух словах, почему происходит снижение курса рубля:

- валюта РФ прочно привязана к ценам на нефть – падение цен на сырьевые ресурсы неизбежно отражается на покупательной способности рубля;

- санкции западных стран ещё больше усугубляют положение рубля по отношению к евро и доллару.

В такой ситуации хранение рублевого капитала (особенно достаточно крупного) приводит к неизбежной потере определенного процента средств, а точнее, к снижению объективной стоимости актива.

Если же деньги не хранить, а инвестировать, денежные потери будут компенсированы и даже возвращены с прибылью.

Вложить средства сейчас, чтобы они не обесценились, значит, обеспечить себе экономическую стабильность и хотя бы частично застраховаться от потрясений, которые могут ожидать нашу валюту в будущем.

Размеры дохода при вложениях средств зависят от сотен факторов. И самый главный из них – сумма, которой вы оперируете. Она может быть небольшой или достаточной крупной: и в том, и в другом случае лучше не хранить её, а вкладывать.

Например, в одной из статей нашего журнала мы специально рассказываем куда вложить миллион рублей.

Денежные вклады – по умолчанию рискованный вид деятельности, но в случае успеха гарантирующий стабильный доход и финансовую безопасность вам и вашей семье.

Главные причины ошибок начинающих инвесторов:

- непродуманный подход;

- решения, принятые на основе эмоций;

- низкий уровень финансовой грамотности.

От типичных ошибок новичков мы постараемся уберечь наших читателей в рамках данной публикации, а также в других статьях ресурса. Просто следуйте нашим советам, всегда опирайтесь на здравый смысл и не выбирайте сомнительных партнеров в свои инвестиционные проекты.

Когда лучше приобретать валюту? Поняв это, мы лучше будем знать, в какой валюте хранить деньги

И если вас не остановить, и вы точно поставили себе цель хранить и приумножать свои богатства, то позвольте мне дать вам несколько рекомендаций на счёт того когда же всё таки покупать иностранную валюту.

- Цена валюты низкая, по сравнению с предыдущими месяцами или даже годами? Берём!

- Можно следить за аналитическими сводками, которые предоставляют непосредственную информацию по новой эмиссии денежных средств. Ожидается новый выпуск денежной массы? Думаете берём? Нет, идём пить чай. И ждём пока стабилизируется ситуация. Так как в таких случаях обычно котировки падают, на фоне того риска что повыситься инфляция.

- Старайтесь брать зарубежную валюту во второй половине месяца. Именно в этих числах проводятся или доводятся до логического конца все денежные операции. Многие этого не знают. Но с середины месяца (любого) начинает кратковременный подъём той или иной валюты. В любой стране мира компании которые сотрудничают с иностранными представителями так же оплачивают налог. И даже один этот фактор может существенно повлиять на то, с каким курсом вам придётся столкнуться.

- Тот же принцип что и с предыдущим пунктом. Только теперь давайте по месяцам. В конце нового года так же подводятся итоги и раздаются долги, или берутся новые. Опять же, все компании начинают активно «покупать и продавать» иностранную валюту. И ваша задача здесь «поймать удачу за хвост» (если он у неё есть).

Мне нравится5Не нравится

Итого

Итак, нужно россиянам отказываться от покупки привычных долларов и евро и переводить часть денег во франки, фунты, юани или другие валюты? Ответ такой: все зависит от целей человека.

Альтернативные денежные единицы могут представлять интерес для тех, кто собирается инвестировать в покупку иностранной валюты солидный капитал (от 100 тысяч долларов США и более). При таких крупных вложениях изменение курса валюты на несколько процентов приводит к получению значительной прибыли или убытков.

Расширение перечня инструментов выгодно, прежде всего, для инвестора. Например, при резком изменении курса франка по отношению к доллару можно продать американскую валюту и с прибылью купить швейцарскую. Однако в этом случае придется постоянно быть в курсе биржевых новостей.

Обычные же люди покупают иностранную валюту не столько для того, чтобы заработать на разнице курса, сколько для того, чтобы сохранить свои сбережения в случае обвала рубля. Из приведенных нами примеров можно понять, что в стабильности курса английской и китайской денежных единиц в ближайшем будущем уверенности нет. Курс швейцарского франка надежен (и даже более надежен, чем доллара или евро). Однако покупать франки в России по техническим причинам сложнее, чем доллары.

Если сумма ваших сбережений небольшая, и вы хотите всего лишь сберечь свои накопления от предполагаемого падения рубля, то можно приобрести привычные американские доллары или евро. При небольшом объеме вложений нет особого смысла следить изменением биржевых котировок. А с защитой сбережений в случае обвала рубля, как показывает жизненная практика, доллар и евро справляются на «отлично». Люди, желающие внести в свою жизнь разнообразие, могут присмотреться к швейцарским франкам.

pro-banking.ru

Рубрика:

Советы, инструкции и пошаговые руководства

Исследования и анализ тенденций на финансовом рынке