Нкд по облигациям что это?

Содержание:

- Виды купонов

- Выплаты по купонным облигациям

- Что такое облигации, и их виды

- Сколько стоят облигации

- Определение понятия «купонная облигация»

- Как зарабатывать на них

- Какие документы необходимы

- Где смотреть доходность облигации

- Операционный офис г. Москва (ул. Большая Семёновская)

- Налоги долговых ценных бумаг

- Виды купонов

- Как инвестировать в облигации обычному человеку

- Навигация по записям

- Амортизация и купон

- Что такое НКД

- Налогообложение купонов

- Где и как можно купить евробонды

- ? Что такое облигация

- Итог

- Заключение

Виды купонов

Купоны делятся на разновидности:

- Постоянный. Размер купона остаётся статичным в течение всего времени манипуляций с купонами. Это самый распространённый способ, который применяется для крупных сделок.

- Фиксированный. Данный вид подразумевает, что прибыль регулируется регламентом договора и не зависит от курса валюты на данный момент.

- Переменный. Размер купона не оглашается заранее. При этом эмитент объявляет ставку купона только на последующий купонный период. Облигации с плавающей ставкой не были востребованы до 80-х годов, а потом набрали популярность после резких колебаний курса валюты. Еврооблигации часто имеют именно переменный купон.

- Индексируемый. Разновидность облигаций с переменным доходом. В этом случае номинальная стоимость периодически пересчитывается с учетом роста индексов, и прибыль рассчитывают с учетом изменения номинала. Обычно используется индекс инфляции, ведь такие купоны дают уверенность инвесторам, защищая их от потери средств, из-за финансовых обстоятельств на рынке. Иногда используют и другие индексы. К примеру, власти Мексики выпускали бумаги, номинал которых рассчитывался в соответствии с ростом цен на нефть. В России и США были популярны бумаги, стоимость которых обеспечена золотым стандартом, но после «великой депрессии» инвесторы начали искать другие источники.

- Нулевой. Иногда встречаются и облигации с нулевой ставкой. Но это не означает, что они не приносят прибыли. Доход таких бумаг вычисляется по формуле:Доход = Цена размещения — Цена погашения

Выплаты по купонным облигациям

Периодичность купонных выплат не имеет определенных стандартов, но всегда указывается в открытых источниках (в сводке данных, в документе «Решение о выпуске»). Это может быть конкретная дата либо определенный день, который отсчитывается с момента эмиссии.

Если ранее облигации представляли собой бумажный документ, а купоны отрезали и получали деньги наличными, то теперь большинство сделок проводятся через интернет. Все документы переведены в электронный вид. Поэтому перечисления производятся онлайн – в назначенную дату эмитент переводит средства на счет трейдера.

Рассчитать выплату можно самостоятельно. Нужно определить:

- Номинал – это база для расчета процента.

- Процент купона – годовой процент от номинала.

- Периодичность выплат в год.

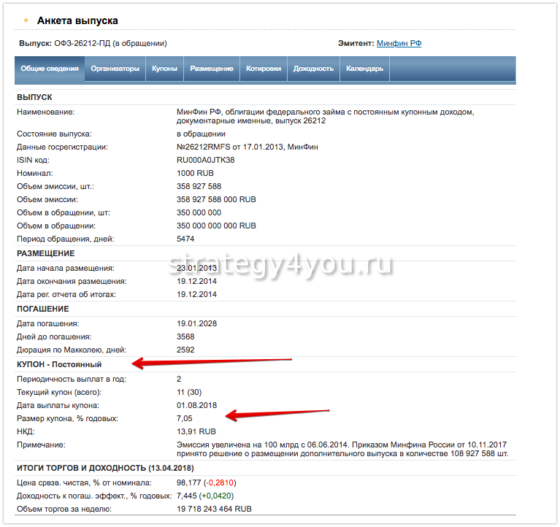

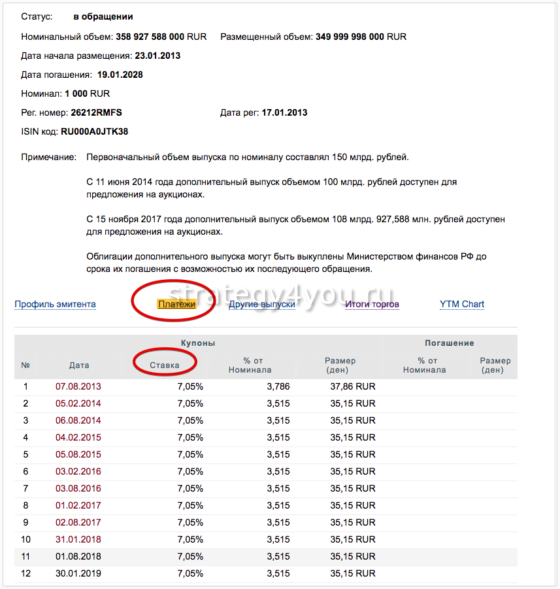

Регулярность выплат на протяжении всего периода обращения будет указана и в отдельном разделе сводки данных. Обычно она представляет собой простую таблицу, где все перечисления расписаны на полный срок.

Используя основные данные можно вычислить фактическую прибыль по облигации в рублях. Но в большинстве случаев инвесторов интересует не сумма, а общая доходность, вычисляемая в процентах.

Что такое облигации, и их виды

Облигация — это ценная бумага, выпускаемая юридическим лицом с целью привлечения денежных средств. Согласно ей, компания, выпустившая облигацию, получает от инвестора некоторую сумму денег на строго оговоренный срок. В свою очередь, владелец такой ценной бумаги по истечении указанного времени получает инвестиционный доход. В сравнении с вкладами, полученные суммы действительно могут быть в разы больше.

Более того владелец облигаций имеет право:

- Получить полностью номинальную стоимость, то есть ту сумму, которая была им уплачена при покупке ценной бумаги;

- Получить инвестиционный доход, или по — другому купоны. Это проценты, которые начисляются по условиям договора;

- Может распоряжаться облигацией по своему усмотрению, то есть продавать, дарить, завещать или закладывать.

Согласно подписываемому договору, эмитент — лицо, выпустившее облигацию, гарантирует выплату вознаграждения.

В связи с этим напрашивается вопрос, а зачем компаниям продавать облигации, если привлечь денежные средства можно и с помощью кредитов? Ответ прост. Все дело в том, что по своей сути, облигации — это и есть своеобразный кредит, однако получают его не в банковском учреждении, а среди населения. Такая форма привлечения денег не имеет какого — то дополнительного оформления, да и выплачиваемый процент населению, может быть значительно меньше, чем в банке. В итоге и эмитент, и владелец облигаций остаются в плюсе. Одна сторона в кратчайшие сроки может восполнить нехватку денежных средств, а другая — сохранит и значительно приумножит свои сбережения.

Начинающий инвестор, решивший вложить деньги в облигации должен знать, что существует несколько видов таких ценных бумаг. Признаки, по которым происходит деление облигаций разнообразны, и зависят они от эмитента, типа выплачиваемого дохода, срока погашения и т. д.

| Классификация облигаций | Виды облигаций |

|---|---|

| По доходу | Процентные — владельцу в установленный срок выплачивают заранее оговоренные суммы, а в конце срока номинальную стоимость. исконтные (без процентов) — регулярные выплаты отсутствуют, но эмитент для такого покупателя может снизить стоимость ценной бумаги. |

| По обеспечению | Закладные — Для такого вида предусмотрена покупка ценной бумаги с залогом имущества. Беззакладные — Залог не предусмотрен, однако такая сделка обладает повышенной степенью риска, и отсутствием гарантий в случае банкротства эмитента. |

| По эмитенту | Различают Государственные,муниципальные и корпоративные облигации. По своей сути такие ценные бумаги отличаются лишь, лицом их выпустившим. Считается, что самые надежные облигации государственные, поскольку они обеспечены бюджетом страны. |

| По виду погашения | Различают погашаемые — выплата производится раньше срока, отзывные — эмитент, имеет право отозвать бумагу, безотзывные — естественно, не подлежащие отзыву, возвратные — владелец, может предъявить облигацию к погашению раньше установленного срока, амортизируемые — выплаты по таким бумагам происходят частями. |

Условия предоставления облигаций, устанавливаются исключительно эмитентом, и прописываются в договоре. Одна компания может выпустить ценные бумаги по твердо установленному проценту, в то время как другая — процент дохода может индексировать, и привязать его к уровню инфляции. Понятно, что второй вариант окажется более прибыльным

Так как правильно инвестировать, и на что обращать внимание в — первую очередь? Об этом речь пойдет ниже

Сколько стоят облигации

Сумму, которую заемщик обязуется вернуть кредитору, называют термином номинал. В России номинал облигации обычно составляет 1 000 руб.

На практике стоимость бумаги на открытом рынке может отличаться от номинальной. Разница бывает как в плюс, так и в минус. Рыночная цена колеблется по целому ряду причин: рост или падение ключевой ставки ЦБ, изменение экономической ситуации, проблемы или успехи конкретного эмитента.

Для примера вернемся к разговору о компании «Трансаэро». Когда авиаперевозчик объявил о банкротстве, цена его облигаций обрушилась почти до нуля, хотя ранее бумаги торговались по 90 – 95% от номинала.

Котировки облигаций «Трансаэро».

В нормальных условиях цена облигации изменяется в гораздо более скромных пределах. Например, на момент написания статьи облигации федерального займа с погашением в апреле 2021 торгуются по 1 016,19 руб. Это довольно близко к номиналу в 1 000 руб.

График котировок государственных облигаций РФ с погашением в апреле 2021 года.

Погашение облигации всегда происходит по ее номинальной цене. Независимо от того, сколько вы заплатили за облигацию на рынке, в конце срока эмитент выплатит вам номинал в 1 000 руб. Это открывает интересные возможности для инвестирования: если облигация торгуется дешевле номинала, то в момент погашения вы получите дополнительную прибыль.

С другой стороны, если бумага торгуется дороже номинала, это вовсе не повод отказываться от инвестиции — ведь купонный доход может оказаться выше, чем у более дешевых облигаций.

Определение понятия «купонная облигация»

Купонная облигация – это долговая ценная бумага, по которой инвестор получает и номинальную стоимость в дату погашения, и регулярный процентный доход. Периодичность и размер выплаты купона определяет компания-эмитент, выпускающая облигацию – эти сведения доступны инвесторам до совершения сделки.

Условия обращения долговых ценных бумаг предполагают возврат номинальной стоимости в момент погашения. Купон – это процент, который эмитент выплачивает владельцу один – два раза в год или один раз в квартал. Возможен вариант, когда купонный процент трейдер получает при погашении, тогда период начисления полностью совпадает со сроком обращения. Стоит рассмотреть и облигации с амортизацией, когда номинал возвращается владельцу частями, в течение обращения долговой бумаги. Но к купону эти выплаты не относятся.

Как правило, купонный доход обозначается как «процентов годовых». Если цена номинала 10 000 рублей, а купон равен 15%, значит, в год инвестор получает 1 500 рублей. В том случае, когда выплаты производятся раз в 6 месяцев, каждые полгода владелец получает по 750 рублей, если 4 раза в год – то по 375 рублей раз в три месяца.

Цена купонной облигации может быть ниже номинала или равна ему. Рыночная стоимость зависит не только от процента, но и от ряда иных факторов. Поэтому высокий или низкий купон не гарантирует увеличение или падение рыночной цены.

Как зарабатывать на них

Для физических лиц, которые готовы покупать ОФЗ, главный вариант извлечения прибыли – регулярные купонные выплаты. Здесь удачным решением может быть стратегия реинвестирования купонов.

Другие виды облигаций федерального займа обращаются на бирже, а значит, есть способ извлечь выгоду из рыночной цены бонда. Приведу реальный пример. Госбумага серии 26207 в сентябре 2018 года стоила 95 % от номинала, а в конце 2018 и начале 2019 торговалась уже около 100 % от номинала. Инвесторы, купившие эту бумагу в тот период, помимо купона могли заработать на приросте стоимости.

Как рассчитывается ставка ОФЗ

Ставка по облигациям федерального займа тесно коррелирует с ключевой ставкой ЦБ. К примеру, в период с 17.09.2018 г. по 16.12.2018 г. ключевая ставка была на уровне 7,50 %, а с 17.12.2018 года она подросла до 7,75 %. Представители ЦБ заявляют, что в дальнейшем ставки могут развернуться и пойти на снижение. Учитывая эту информацию, можно прогнозировать будущие доходности по бондам федерального займа.

Для долговых расписок типа ФД (с фиксированным доходом) величина купона устанавливается только один раз на весь срок обращения. Для гособлигаций с плавающей ставкой купон постоянно меняется.

В качестве примера возьму облигацию ОФЗ 29006. Она предполагает плавающий купон и погашение в 2025 г. Регулярность выплат каждые 182 дня, предыдущий купон был начислен 06.02.2019 по ставке 8,25 % годовых.

Какова доходность

Купонная доходность по облигациям федерального займа будет на пару процентов превышать ставку по депозитам для физических лиц. Для примера: вклад в Сбербанке в 2018 году гарантировал ставку 5–5,5 % годовых. А ставка по ОФЗ, ориентированным на физические лица, которые предлагал тот же Сбербанк также с приобретением в 2018 году, составляет 7,25 %. К тому же здесь предполагаются более регулярные выплаты, реинвестирование которых поможет физическим лицам увеличить процент заработка от инвестиций в федеральные расписки.

Риски

Среди российских активов облигации федерального займа имеют наивысший рейтинг надежности. Выплаты по ним гарантируются не частными лицами, а государством. Многие инвесторы причисляют такие госбумаги к безрисковым активам.

Облагаются ли налогом

Все виды облигаций федерального займа освобождены от начисления налога на купонный доход. Однако 13 % НФДЛ все же придется уплатить, если имеется прибыль от прироста стоимости тела долговой расписки. Но это относится только к продаже на вторичном рынке и не затрагивает народные ОФЗ, ориентированные на физических лиц.

Выгодно ли покупать

Выгоды приобретения ОФЗ по сравнению с депозитом очевидны. Многие физические лица при прочих равных уже начали предпочитать стандартным депозитам облигации, и это хороший знак для общего финансового менталитета. Более высокая доходность, ликвидность и регулярность выплат, комбинированные с наивысшим уровнем надежности, дает этим инструментам безоговорочное преимущество.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет – это еще один инструмент, который физические лица начали активно брать на вооружение в настоящее время. На этот счет можно покупать любые типы облигаций федерального займа. С одним лишь ограничением: максимальная сумма пополнения счета в год составляет 1 млн руб.

Где посмотреть список доступных для покупки

Те ОФЗ, которые обращаются на Московской бирже, можно отслеживать через специальные сайты по инвестиционной тематике: rusbonds, cbonds и др. Доступна информации в режиме онлайн через интерактивные терминалы брокеров. Если нужна информация по ОФЗ-Н для физических лиц, которые реализуются только в банковской системе, то ее следует искать в актуальных предложениях банков.

Сколько стоит 1 штука

В большинстве случаев номинал одной облигации федерального займа установлен в размере 1 тыс. рублей. Однако приобретение народных бондов для физических лиц сейчас имеет минимальный финансовый порог в размере 30 тыс. рублей.

Какие документы необходимы

Где смотреть доходность облигации

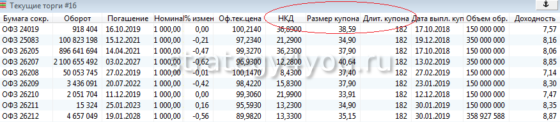

Накопленный купонный доход и другие параметры, условия облигаций можно узнать в открытой информации о них, а значения посчитать самостоятельно или отыскать в таблицах.

Как и где можно узнать НКД:

- Рассчитывать самостоятельно, используя поданную выше формулу. Ставка облигации считается так: ((Номинал – Стоимость покупки + Купоны за весь период владения)/Стоимость покупки) х (365/Число дней до погашения)х100%.

- Посмотреть в торговом терминале Quik (вариант подходит для тех, у кого есть брокерский счет в системе): сначала нужно настроить списки для получения данных терминалом (меню «Система/Заказ данных/Поток котировок», нужное окно). Развернутый список отобразится в двух вариантах: МБ ФТ: Т+ Облигации (тут есть все государственные ОФЗ и данные по ним на завтрашний торговый день) и МБ ФР: Т0 Облигации (бумаги разного типа с расчетами на сегодня).

Проверить на сайте www.rusbonds.ru (РусБондс): достаточно отыскать нужную долговую бумагу по опции «Поиск облигаций», найти в общих сведениях величину купона в процентах годовых, с НКД и остальными данными.

Сайт bonds.finam.ru (Финам): зайти в раздел «Облигации/Итоги торгов», найти там облигацию, перейти на ее страницу и открыть вкладку «Платежи», там посмотреть ставку по купону.

Если инвестор знает такие параметры, как рыночная цена, длительность срока инвестирования, можно достаточно точно рассчитать фактическую прибыль.

Операционный офис г. Москва (ул. Большая Семёновская)

Налоги долговых ценных бумаг

Налогообложение на купонный доход от облигаций регулируются организацией, их выпускающей, поэтому купонные выплаты приходят на счёт инвестора в «чистом виде», то есть уже свободными от налога.

ОБРАТИТЕ ВНИМАНИЕ! Большинство облигаций сейчас (в том числе все ОФЗ) освобождены от налога на купонный доход, но сам НКД облагается налогом в 13%. Если облигация была приобретена в начале купонного периода и продана другому держателю, который при покупке выплатил сумму с учётом НКД, налог взымается брокером, проводившим сделку

Если облигация была приобретена в начале купонного периода и продана другому держателю, который при покупке выплатил сумму с учётом НКД, налог взымается брокером, проводившим сделку.

Про все особенности налогообложения ОФЗ, корпоративных и валютных облигаций можете почитать в нашей отдельной статье.

Виды купонов

Купоны могут быть разными, предполагая различные схемы расчета прибыли и особенности выплат. Желательно изначально изучить типы выплат, чтобы иметь возможность рассчитать доход от облигации.

Купоны могут быть разными, предполагая различные схемы расчета прибыли и особенности выплат. Желательно изначально изучить типы выплат, чтобы иметь возможность рассчитать доход от облигации.

Основные виды купонов:

- Постоянный – размер выплат статичен на протяжении всего срока. Самый простой и популярный метод начисления дохода, который обычно применяется в крупных сделках.

- Переменный – заранее величина купона не разглашается, эмитент объявляет ставку лишь на следующий купонный период, имея возможность потом снова ее менять. Облигации с плавающей ставкой не очень популярны были до 80-х, но с приходом резких колебаний курса валюты стали востребованными. Переменный купон характерен для еврооблигаций.

- Фиксированный – предполагает, что доход регулирует регламент договора, на него не влияет курс валют.

- Индексируемый – это подвид облигаций с переменным доходом. В таком случае номинальная цена периодически пересчитывается, учитывая рост индексов, а прибыль считают, исходя из изменения номинала. Чаще всего применяют индекс инфляции, что привлекает инвесторов защитой от потерь. В некоторых случаях берут другие индексы – так, в Мексике купон облигаций считали по росту цен на нефть, в США и России когда-то бумаги обеспечивал золотой стандарт.

- Нулевой – такие облигации встречаются редко, но и они дают определенную прибыль, которая исчисляется так: Прибыль = Цена размещения – Стоимость погашения.

Как инвестировать в облигации обычному человеку

На первый взгляд обычному человеку иметь дело с облигациями покажется запутанным и сложным занятием. Однако если разобраться, то можно прийти к выводу, что данный процесс может оказаться весьма интересным, к тому же и прибыльным.

Итак, начинающий инвестор должен понимать, что облигации обращаются на фондовом рынке. Стоимость облигаций здесь меняется постоянно, и может как повышаться, так и снижаться. В основном цена зависит от международной обстановки, политики Центробанка, либо от экономической ситуации в какой — то конкретной отрасли, или компании. Облигации можно купить самостоятельно, у брокера, или через управляющую компанию, при этом инвестор должен купить пай в ПИФе.

Хотелось бы уточнить, что ПИФ(паевый инвестиционный фонд) — это объединение большого количества мелких инвесторов. Все входящие в его состав участники вносят определенную сумму денег, которая и называется паем. На вырученные средства приобретаются активы. Главным плюсом существования ПИФа является то, что сам инвестор не вникает в суть процесса покупки и продажи актива, он просто вносит деньги, и получает положенный доход.

В таблице приведена краткая пошаговая инструкция,как вложить денежные средства начинающему инвестору:

№ п/п

Шаг

Пояснения

1

Открыть брокерский счет

Напрямую физическому лицу действовать на фондовой бирже нельзя, только через лицо, имеющее соответствующую лицензию, то есть брокера.

Брокерский счет открывается в брокерской компании. Следовательно для начала стоит правильно его выбрать, поскольку именно он будет продавать и покупать облигации на фондовом рынке. При необходимости можно воспользоваться сайтом Московской биржи, где размещается полный список действующих брокеров

При выборе необходимо обратить пристальное внимание на следующие критерии: надежность, доступность и тарифы.

Брокеры берут определенную комиссию за каждую проводимую сделку на бирже.

Обычно такая плата составит 0,025% от суммы сделки. Но если инвестор покупает облигации не с целью спекуляции, а желает получить купоны, то подобные расходы будут минимальными

Более подробную информацию о стоимости услуг брокера следует уточнить в офисах подобных компаний, естественно перед подписанием договора.

Для открытия счета, понадобиться паспорт. После этого брокер поможет установить специальную программу. Через личный кабинет инвестор сможет купить необходимое количество облигаций.

2

Необходимо открыть ИИС (Индивидуальный Инвестиционный Счет)

Это еще одна разновидность брокерского счета, однако существует он с целью возврата налогового вычета в размере 13% от той суммы, которая размещается на нем. Для того чтобы получить эти деньги, инвестор должен держать на счету сумму не менее 400 000 рублей, и не выводить ее в течение 3-х лет. ИИС так же открывается через брокера. На нем может находится сумма до 1 млн. рублей, но владелец сможет получить вычет только с 400 000 р.

3

При необходимости купить ПИФы

Такой вариант подойдет тем, кто не желает разбираться в бумагах или компьютерных программах. Все необходимые действия берет на себя управляющий ПИФом. Естественно, что за свою работу он также берет оговоренную договором плату. Стоит помнить, что в данном случае оплата комиссии будет выше, чем у брокера.

4

Что покупать

После того, как инвестор войдет в личный кабинет, ему станут доступны для покупки различные ценные бумаги. Сначала могут возникнуть некоторые сложности, но с ними поможет справиться брокер. Он подскажет и поможет сделать правильный выбор. Многие специалисты советуют обратить внимание на ОФЗ (Облигации Федерального Займа).Поскольку такой вид актива освобожден от уплаты налога на прибыль в 13%, и зафиксировать доход можно на несколько лет. К тому же федеральные облигации считаются наиболее надежными.

Таким образом, процесс покупки облигации прост. Все что требуется от инвестора — это внимательно изучить фондовый рынок, и решить каким способом ему купить облигации. Далее с помощью самой обычной арифметики можно посчитать, что доход от облигаций в среднем может составить порядка 12% годовых. Однако не стоит забывать и о рисках такого инвестирования.

Навигация по записям

Амортизация и купон

Нужно учесть, что при амортизации производится уменьшение абсолютного размера купона, даже если ставка остается неизменной. Причина простая: при амортизации постепенно сокращается номинал облигации, а купон рассчитывается как процент от номинала.

Например, по облигации ЛСР-БО-001Р-05 предусмотрено три амортизации.

Следовательно, купон будет уменьшаться при сохранении той же ставки: так, 8,4% годовых от 1000 рублей – это 20,94 рублей в квартал (или 84 рубля в год), а 8,4% годовых от 800 рублей (номинал облигации после первой амортизации) – это 16,75 рублей ежеквартально (или 67 рублей в год).

Амортизация удобна, если нужно поскорее осуществить возврат инвестиций. Но сокращение размера выплат делает ее невыгодной на рынке с падающими процентными ставками.

Что такое НКД

Что означает такой показатель для покупателя и продавца

НКД дает возможность продавцу не терять накопившиеся проценты, даже если он не додержал бумагу до выплаты купона. Покупатель в любой момент может приобрести интересующий его долговой инструмент на ликвидном рынке.

Как узнать размер НКД перед покупкой облигации

Накопленный купонный доход по долговым инструментам можно отслеживать в брокерских терминалах, там же можно совершать сделки в режиме реального времени. Это самый простой и достоверный способ. Помимо этого, НКД по облигациям можно найти в интернете на специальных инвестиционных порталах, таких так rusbonds, cbonds, smart lab и т.д.

Налогообложение купонов

Российским инвесторам приходится платить налог на купонный доход по ставке 13% (НДФЛ). Но здесь есть целый ряд особенностей.

Налогообложение купонов корпоративных облигаций сложнее. Так, стандартные 13% нужно платить, если облигация выпущена ДО 1 января 2017 года и будет выпущена ПОСЛЕ 31 декабря 2020 года.

Если же корпоративный бонд выпущен в указанный период, то:

- если ставка купона не превышает ключевую ставку Центробанка более, чем на 5 процентных пунктов, то налог не взимается;

- если ставка купона больше ставки ЦБ на 5 процентных пунктов, то с суммы превышения взимается налог в 35%.

Сейчас ключевая ставка ЦБ РФ равна 7%, следовательно, налог не нужно платить, если купон меньше 12%. Если больше – нужно. Сколько именно – поясню на примере.

Допустим, есть облигация номиналом 1000 рублей и купоном в 15%. За год выплата составляет 150 рублей. 15% – это больше, чем допустимый предел в 12%. Разница – 3%, т.е. 30 рублей. Вот с этой разницы и нужно уплатить 35%, т.е. 10,5 рублей. Общий размер налога – 7% от суммы купона.

Где и как можно купить евробонды

Такое название носят еврооблигации, которые выпущены в иностранной валюте.

Хоть они и имеют приставку «евро», но сейчас это просто дань традиции. Это могут быть самые разнообразные долговые международные обязательства. В основном, на срок от 3 до 30 лет. Среди них встречаются ВДО (высокодоходные облигации).

Самостоятельно на Московской бирже

Для россиян один из самых простых вариантов приобрести евробонды – на Московской бирже. Это наиболее выгодный способ. Только разбираться во всем придется самостоятельно, потратив немало времени. Зато потом вы уже сможете торговать чем угодно.

Вам потребуется открыть брокерский счет, перевести на него деньги. Установить и подключить приложение торгового терминала, а затем настроить таблицу вывода еврооблигаций.

Сам процесс практически не отличается от приобретения отечественных ценных бумаг. Выбрав понравившуюся облигацию, проверяем ее статус и оформляем заявку. Если все прошло успешно, с вашего счета будет списана соответствующая сумма.

В составе ПИФа

ПИФы – это паевые инвестиционные фонды, в состав которых входят надежные евробонды. В этом случае сами бумаги приобретает управляющая компания. Она формирует фонд, из которого уже каждый инвестор приобретает определенный пай.

За эту работы УК берет комиссии.

ETF

Еще один интересный и выгодный вариант – ETF-фонд, позволяющий вложиться сразу в несколько евробондов. В нашей стране этот инструмент пока не популярен, но у него большие перспективы.

Принцип работы похож на ПИФ. Он закупает ценные бумаги от эмитентов, а инвесторы приобретают часть фонда в виде акций. Совершать такие операции можно, только имея счет у брокера.

В банке

Можно покупать евробонды прямо в банке. Они считаются основной альтернативой валютным депозитам. Многие делают выбор в пользу этого инструмента, чтобы защитить себя от падения курса рубля.

Как правило, это крупнейший отечественные компании – Роснефть, Газпром, ВТБ, Альфа Банк.

Как выбрать, где лучше

Рекомендую действовать через брокеров. В этом случае вам будут доступны основные параметры для торговли. Если говорить кратко, то к ним относятся:

- номинальная стоимость;

- эмитент;

- доходность;

- рыночная цена;

- вид купона;

- размер купона;

- дата выплаты купонов и погашения облигации.

Лучшие брокеры

Чтобы вам было проще ориентироваться на этом рынке, я вам расскажу, на каких брокеров следует обратить внимание. Чтобы выбрать лучших специалистов, которые будут соответствовать вашим требованиям, советую ориентироваться на основные критерии. Это наличие лицензии, небольшая сумма для открытия счета, доступ к иностранным акциям и еврооблигациям

Это наличие лицензии, небольшая сумма для открытия счета, доступ к иностранным акциям и еврооблигациям

Чтобы выбрать лучших специалистов, которые будут соответствовать вашим требованиям, советую ориентироваться на основные критерии. Это наличие лицензии, небольшая сумма для открытия счета, доступ к иностранным акциям и еврооблигациям.

Полный обзор представлю ниже.

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

? Что такое облигация

Облигация – это долговая ценная бумага, согласно которой, эмитент (тот, кто выпустил облигацию) должен в оговоренный срок выплатить кредитору (инвестору) номинальную стоимость облигации и процент за использование средств (купонный доход).

Эмитентом обычно выступает государство или какая-либо компания. Поэтому на практике это выглядит так: государству или компании требуются денежные средства. Вместо того чтобы брать кредиты в банках под невыгодный процент, эмитент выпускает облигации, которые размещает на бирже. Ведь не зря облигации называют долговыми инструментами, или долговыми обязательствами.

После размещения облигаций на бирже их могут купить все желающие, которые тем самым дают в долг государству или частной компании. Каждая облигация имеет срок погашения, после которого держатель облигации получит от эмитента ее стоимость и проценты за пользование средствами.

Надежность эмитента определяется его кредитоспособностью и, как следствие, вероятностью банкротства. В России традиционно популярны государственные облигации, считающиеся одними из наиболее надежных на отечественном долговом рынке.

Важные термины для инвесторов

Чтобы лучше разбираться в рынке облигаций, желательно знать основные, наиболее часто используемые термины. С тем, кто такой эмитент, мы разобрались выше.

Также часто можно встретить следующие термины:

- купон – сумма, которую инвестор получает в качестве дохода по облигациям. Выплата купона осуществляется обычно раз в квартал или раз в полгода в зависимости от условий;

- накопленный купонный доход (НКД) – это процентная сумма, которая накопилась с момента выпуска облигации (если до этого выплаты по купонам еще не было) или с момента последней выплаты. При продаже облигации НКД приплюсовывается к номинальной стоимости облигации, таким образом, инвестор не теряет накопленный доход даже до наступления выплаты процентов по купону;

- номинальная стоимость (номинал) облигации – это цена облигации, установленная при выпуске. Размер купонного дохода привязывается именно к номиналу облигации.

- срок погашения – это календарная дата, в которую инвестор получит обратно средства в размере номинальной стоимости своих облигаций, плюс проценты.

Что такое дюрация облигации

Дюрация облигации – это определенный промежуток времени до момента полного возврата средств, вложенных в приобретение облигации. При расчете временного промежутка учитываются периодичность выплат и объем купонного дохода.

Говоря простыми словами, чем выше дюрация, тем облигация ближе к моменту погашения. И наоборот – чем ниже дюрация, тем дальше срок погашения.

Дюрация используется для расчета среднего времени окупаемости инвестиций и определения зависимости облигации от изменения процентных ставок.

Существует несколько формул расчета дюрации, однако, они могут показаться сложными для неспециалиста. Поэтому для экономии времени можно рассчитать дюрацию в онлайн-калькуляторе, например, на сайте Московской биржи.

Расчет дюрации актуален при оценке финансовых активов, для которых характерны заранее определенные выплаты.

Итог

Таким образом, скупив облигации с «длинным» сроком погашения и приличными выплатами по купону, их можно продержать в своём портфеле два-три месяца, после чего реализовать, заработав на этом. Зная НКД, всегда можно продать бумаги без потери начисленного процента по купону, независимо от того, сколько времени они у вас пробыли.

12741 просмотр

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

5.000 /

5

(22 голоса)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter