Зачем нужны облигации, если у них низкая доходность?

Содержание:

- Стратегии инвестирования в облигации

- Операционный офис г. Москва (ул. Большая Семёновская)

- Контакт-центр банка

- ? Основные типы

- Покупка ОФЗ через брокеров

- Для чего нужны длинные облигации

- Оплата имеющихся займов

- Совет начинающим при выборе гособлигаций

- Что такое народные облигации

- Как оценить доходность облигации

- Потребительские кредиты — рейтинг 2020

- Облигации банков на бирже

- Муниципальный кредит

- Стоит ли покупать структурные облигации

- Дебетовая карта

Стратегии инвестирования в облигации

Чтобы инвестировать в облигации успешно, необходимо мыслить стратегически. При покупке ценных бумаг нужно обязательно учитывать все их особенности и спецификации. Кроме того, не лишним будет сразу определиться со сроком вложений и целями. Существует пять основных стратегий торговли облигациями, подробнее о которых в таблице.

| Наименование | Описание | Доходность | Уровень риска |

| «Купить и держать» | После приобретения долговые бумаги находятся во владении максимально длительное время | Средняя | Низкий |

| «Лестница» | Покупаются облигации с разным сроком погашения в равных пропорциях (например, от 1 до 10 лет). Выплата номинала производится ежегодно, а рост доходов напоминает подъем по лестнице | Минимальная | |

| «Штанга» | Приобретаются кратко- и долгосрочные бонды. Например, можно купить одну часть бумаг с погашением через 1 год, а другую — через 5 лет | ||

| «Пуля» | Приобретение облигаций производится в любое удобное для инвестора время, но с единой датой погашения. К примеру, если вы хотите через 5 лет накопить на недвижимость, то можете покупать ценные бумаги, как только у вас появляются свободные деньги. При этом в нужную дату вам будет выплачено все | ||

| «Мусорная» | Приобретаются ненадежные бонды с огромным доходом (до 300 % годовых). Часть из них прогорят, а удачные принесут прибыль | Максимальная | Высокий |

Перечень не является закрытым, существуют и другие способы работы с облигациями, например, их комбинирование с акциями и производными инструментами. Выгодно ли покупать ценные бумаги по данным стратегиям? Каждый решает для себя самостоятельно, вложив деньги в ОФЗ на 5–10 лет, вы защитите капитал от инфляции.

Операционный офис г. Москва (ул. Большая Семёновская)

Контакт-центр банка

? Основные типы

Финансовый рынок предлагает огромное множество облигаций. Начинающему инвестору легко запутаться в этом многообразии. Кратко рассмотрим основные виды облигаций.

По типу эмитента

Виды:

- Государственные – считаются одними из наиболее надежных среди ценных бумаг. В России самые распространенные бумаги данной категории – это облигации федерального займа (ОФЗ). Они характеризуются хорошей ликвидностью, минимальной вероятностью дефолта эмитента, но доходность их относительно невысока из-за низких кредитных рисков.

- Корпоративные – выпускаются юридическими лицами – отдельными компаниями. Их доходность обычно выше, чем у ОФЗ. Среди корпоративных бумаг особняком стоят субординированные облигации. Это заем компании, ранг которого ниже, чем у остальных долговых обязательств. Инвесторы субординированных облигаций получают свою долю при банкротстве компании в самую последнюю очередь, исключение составляют акционеры компании, держащие субординированные бумаги. Субординированные облигации имеют повышенную доходность, но и дополнительный риск для вкладчиков. Нужно учитывать это при формировании своего инвестиционного портфеля.

- Муниципальные – выпускаются муниципальными образованиями, и их рынок довольно мал. Уровень кредитного риска у таких бумаг выше, чем у государственных, поскольку – разумеется – государство будет всеми возможными способами помогать региону выполнять свои обязательства, но дефолт эмитента все же допускается. Поэтому приравнивать муниципальные облигации по надежности к государственным (например, к ОФЗ) некорректно.

- Иностранные (международные) – выпускаются иностранными эмитентами, государственными или частными. При этом номинированы не в той валюте, в которой расположен эмитент. Часто размещаются инвестиционными банками, а покупателями являются страховые, инвестиционные компании и т. д.

Вы инвестируете в облигации?

Да, выбираю старые добрые ОФЗДа, предпочитаю рисковать, но покупать доходные бумагиЯ даже не знаю, что такое облигация

По типу дохода

Виды:

- С фиксированным купоном – это облигации с определенной процентной ставкой, которая выплачивается через установленные промежутки времени.

- С переменным купоном – часто встречаются среди корпоративных бумаг. Доход меняется в зависимости от изменения рыночных ставок. На практике это выглядит так: купон фиксируется до даты оферты, после чего процентная ставка меняется в зависимости от конъюнктуры. До оферты новая процентная ставка неизвестна. Такие облигации выгодны эмитенту, поскольку позволяют уменьшить процентные риски в случаях, когда выпуск облигаций приходится на период высоких процентов, после которых на рынке ожидается понижение. У таких облигаций доходность принято считать не к сроку погашения, а к сроку ближайшей оферты. Офертой по облигациям называется предложение о досрочном погашении облигации эмитентом по заранее оговоренной стоимости.

- С индексируемым купоном – это облигации, доходность которых напрямую зависит от инфляции (или иного финансового инструмента). В этом случае номинал облигации индексируется на величину инфляции. Размер купона обычно рассчитывается на один купонный период, поскольку номинал облигации, от размера которого и зависит купон, меняется в соответствии с показателем инфляции. Иногда процентная ставка может быть привязана к другому финансовому инструменту – курс доллара, ставке RUONIA и т. д.

По типу погашения

Виды:

- С погашением полностью в конце срока – номинал единым платежом выплачивается инвестору в полном размере в дату погашения облигации.

- С амортизируемым долгом – когда номинал частично погашается до срока погашения облигации. Это происходит, если эмитенту неудобно выплачивать сразу большую сумму в срок погашения. Тогда номинал погашается частями параллельно с выплатами по купону, и в результате эмитент выплачивает долг равными частями во время всего периода обращения облигации.

По сроку размещения

Деление довольно условно, поскольку в разных странах показатели могут меняться. Если брать усредненные значения, то облигации бывают:

- краткосрочные – срок погашения до 2 лет;

- среднесрочные – срок погашения от 3 до 7 лет;

- долгосрочные – срок погашения более 7 лет.

Деноминация. Положительные и отрицательные последствия проведения

Читать

Девальвация. Понятие, причины, влияние на население и государство

Подробнее

Что такое инфляция. Виды, причины, методы измерения

Смотреть

Покупка ОФЗ через брокеров

Как купить облигации федерального займа частному инвестору? Приобретение данного вида ценных бумаг имеет ряд особенностей — например, подобно банковскому депозиту оформить их лишь по паспорту нельзя.

Алгоритм действий следующий:

- Необходимо заключить договор с крупным надежным брокером

- Внести на его счет сумму средств для приобретения ценных бумаг

- На предоставленной платформе приобрести выбранный тип облигаций

После того, как описанные действия проделаны и получен выход на Московскую биржу, в терминале можно настроить таблицу параметров, включив туда интересующие вас данные. Важными могут быть сведения о номинале облигации, ее доходности, времени до погашения (чем оно выше, тем больше риск), цены спроса и предложения, а также сведения о купонах: размер и дата выплаты, НКД, периодичность платежей. После чего добавьте класс Т+Облигации. При этом в терминале как правило указано сокращенное наименование облигации, например ОФЗ 29007 — более подробные сведения о купоне можно получить, вставив в поиск сайта rusbonds.ru «ОФЗ-29007». Алгоритм самой покупки достаточно прост:

Поставка купленной облигации в соответствии с выбранным режимом будет осуществлена на следующий день — цена, как уже упоминалась выше, представлена в виде процента от номинала. Т.е. при цене в 108.9 облигация будет стоить 1089 рублей, с учетом накопленного купонного дохода еще несколько больше: 1089 + 34.55 = 1123.55 рублей. Дополнительно будет взята комиссия за сделку (например, 0.12%). Кстати, в отличие от дивидендных акций, выплаты НКД не сказываются на котировках ОФЗ. Цену в стакане можно выбрать и ниже, что увеличит как доход, так и время совершения сделки. Указанная в терминале доходность это доходность к погашению — т.е. доходность, получаемая инвестором при условии, что он сохранит ценную бумагу до срока погашения.

Еще один важный момент возникает в случае, если ОФЗ приобретаются на ИИС. Поскольку последний предусматривает срок пребывания капитала не менее трех лет, купонный доход (при желании его потратить, а не реинвестировать в другие инструменты) может выводиться сразу на банковский, а не брокерский счет.

Для чего нужны длинные облигации

За счет высокой дюрации (читай – волатильности) длинные облигации не подходят для временного хранения средств. Малейший чих – и портфель уходит в резкий минус.

Обратная сторона – потенциально на длинных облигациях можно заработать больше. Но – при условии, что вы будете держать их до погашения. Ведь в моменте длинные облигации могут нехило проседать – из-за тех же санкций, например, или кризисов.

Классическая ошибка – купить длинных облигаций с хорошей доходностью и продать через год, когда понадобились деньги. Если за этот год что-то случится – придется продавать с убытком, и не факт, что купоны его перекроют.

Чтобы избегать таких и других классических ошибок, рекомендую изучить мой курс “Как составить свой инвестиционный портфель“. Я там объясняю еще больше вещей, касающихся длинных и коротких облигаций.

Кроме того, цена длинных облигаций при снижении ставок будет постоянно повышаться – и если вам нужен будет кэш, то вы сможете выйти из облигаций без убытка.

Если же Центральный банк повышает ставку, то длинные облигации будут дешеветь, чтобы догнать в стоимости. Здесь придется усредняться, чтобы получить хорошую купонную доходность.

Таким образом, теперь вы знаете, чем отличаются короткие и длинные облигации. Повторю еще раз: аналогом депозита можно условно считать только короткие облигации (и ETF на них). Они менее волатильны (у меньше дюрация), но и менее доходны. На длинных облигациях можно заработать больше, но есть риск просадки капитала. В целом длинные облигации хорошо работают, если вы держите их до погашения ради высокой купонной ставки и готовы выдержать просадку портфеля в моменте. Удачи, и да пребудут с вами деньги!

Оплата имеющихся займов

Сайт компании содержит весьма полезную возможность — оплатить займ «Росденьги» картой онлайн. Для этого необходимо в главном меню ресурса выбрать пункт «Оплатить займ онлайн». Он доступен с любой страницы сайта.

- номер паспорта заемщика;

- номер договора;

- капчу (галочка рядом с надписью «Я не робот»).

В случае если все данные введены правильно, поле «Сумма» ниже будет заполнено системой автоматически. В нем будет указан размер задолженности по существующему займу на текущую дату. Это весьма удобно для тех, кто хочет погасить микрокредит досрочно, но затрудняется с объемом выплат.

Далее необходимо будет нажать на кнопку «Оплатить», расположенную внизу формы. На новой странице сайт попросит вас ввести данные карты, а затем подтвердить платеж. Для подтверждения обычно используется отправка кода по СМС.

Совет начинающим при выборе гособлигаций

1 Чтобы повысить доходность по ОФЗ, откройте брокерский счёт с возможностью налогового вычета — ИИС. Это позволит возвращать по 13% от суммы пополнения. Максимальная сумма вычета за год 52 тыс. рублей. Это эквивалентно 400 тыс. рублей пополнения. Можно пополнять и получать вычеты ежегодно. Подробнее читайте:

2 Если для вас рынок ценных бумаг кажется сложным и не понятным, то можно вместо ОФЗ купить ETF на гособлигации. Например, фонд SBGB от Сбербанка.

3 Помните, чтобы снизить свои риски до нуля, надо покупать краткосрочные выпуски. Все остальные будут иметь небольшие риски, связанные с волатильности цены.

Что такое народные облигации

Есть еще один вид гособлигаций – народные.

Сейчас в обращении 4-й выпуск: № 53004RMFS. ОФЗ-Н можно купить до 25.02.2020. Рассмотрим особенности народных облигаций:

- Цена бумаги фиксированная. Информация о ней размещена на официальном сайте Минфина. На момент написания статьи (24.12.2019) цена – 1 028,6 руб. (102,86 % от номинала), накопленный купонный доход – 20,3 руб. и доходность к погашению – 6,01 %. Процент чуть выше среднего процента по депозитам (вклад в банке сейчас принесет примерно 4 – 5 %).

- Минимальное количество покупки – 10 штук, максимальное – 15 000 штук.

- ОФЗ-Н вы не купите на ИИС, но сможете передать по наследству.

- Облигации можно продать в любое время, но не выше, чем за номинальную стоимость, т. е. 1 000 руб.

- Выплата купонов осуществляется 2 раза в год, а погашение – в день, обозначенный Минфином, через 3 года после выпуска, а именно 31.08.2022.

- Комиссии с покупателя за покупку и продажу народных гособлигаций банками не взимаются.

Размер и даты выплаты купонов:

| Дата выплаты | Купонный доход, % | Купонный доход, руб. |

| 4.03.2020 | 6,5 % | 32,77 |

| 2.09.2020 | 7 % | 34,9 |

| 3.03.2021 | 7,05 % | 35,15 |

| 1.09.2020 | 7,1 % | 35,40 |

| 2.03.2022 | 7,25 % | 36,15 |

| 31.08.2022 | 7,35 % | 36,65 |

Однозначного мнения экспертов, стоит ли покупать ОФЗ-Н, нет. Выскажу свое. Открыть брокерский счет сегодня не сложнее, чем депозит в банке. Пополнить можно онлайн. Необязательно осваивать сложные торговые терминалы по типу Quik, чтобы торговать на бирже. Почти все крупные брокеры выпустили собственные мобильные приложения и программы для компьютера. Они простые и понятные в использовании. Один раз совершите покупку любой ценной бумаги, и больше не возникнет вопросов, как это делать.

Имея собственный брокерский счет, а еще лучше – ИИС, вы получите доступ ко всем облигациям и акциям, которые торгуются на бирже. Выбор большой, в том числе и по ОФЗ. Можно подобрать бумаги с намного более привлекательными условиями, чем Минфин разработал для народных облигаций. Я для выбора и анализа пользуюсь сервисом rusbonds.ru.

Как оценить доходность облигации

Когда отобраны надежные эмитенты, наступает пара выбрать наиболее доходные варианты. И здесь начинающие инвесторы часто допускают целый ряд ошибок.

Чтобы правильно выбрать прибыльные облигации, необходимо учитывать несколько вещей.

Необходимо смотреть не на размер купона, а на доходность к погашению. Дело в том, что цена облигации меняется в зависимости от рыночной ситуации и ставок в экономике. И если купон достаточно большой, то цена облигации будет выше, что нивелирует всю выгоду.

Например, на скриншоте предоставлено несколько выпусков облигаций ВТБ. Как видите, купон у всех разный (от 6,3% до 8,15%), а доходность к погашению – примерно одинаковая (6,2-6,7%).

Отличайте простую доходность от эффективной. Простая доходность – это если вы купите облигацию по текущей рыночной цене и дождетесь ее погашения. В доходности учитывается цена покупки и все полученные вами купона.

Эффективная доходность считается дополнительно с учетом реинвестирования купонов. То есть как будто вы на полученные купоны закупились опять этими же самыми облигациями. Поэтому за счет сложного процента эффективная доходность выше.

Понятно, что если вы купите 10 облигаций за 1010 рублей с купоном в 8% годовых и получите выплату в размере 800 рублей, то не сможете купить на них хотя бы еще одну облигацию. Поэтому учитывайте минимальную сумму, при которой вы сможете получать эффективную доходность.

Учитывайте НКД – накопленный купонный доход. НКД начисляется по облигации каждый день. Чем ближе к дате выплаты купона, тем выше НКД. Особенность НКД:

- если вы ПОКУПАЕТЕ облигацию, то вы ВЫПЛАЧИВАЕТЕ НКД прежнему владельцу, т.е. для вас цена облигации будет выше (рыночная цена + НКД);

- если вы ПРОДАЕТЕ облигацию, то ПОЛУЧАЕТЕ НКД от нового владельца.

Наличие НКД позволяет не терять накопленный по облигации доход, как бывает, например, с депозитом при его досрочном расторжении.

В общем, при покупке облигации на вторичном рынке вы платите ее текущую стоимость и компенсируете прежнему владельцу НКД. На доходность это не влияет, так как выплаченная сумма возвратится вам при первом же купоне. Но это влияет на минимальную сумму покупки.

Учитывайте тарифы брокера. Они снижают итоговую доходность.

Учитывайте налоги. С купонов по ОФЗ и муниципальных облигаций налог платить не нужно. С части корпоративных облигаций, выпущенных после 2017 года, тоже не нужно, но только при условии, что купон не больше ключевой ставки ЦБ РФ на 5 процентных пунктов. Сейчас ставка ЦБ РФ составляет 6,5%, следовательно, налог не взимается с корпоративных облигаций, чем купон не выше 11,5%. Если есть превышение (например, купон 13%), то с этого превышения платится налог в размере 35%.

Если вы купили облигацию дешевле, а продали дороже, либо купили дешевле номинала и дождались ее погашения (выкупа по оферте), то с полученной прибыли нужно будет уплатить налог вне зависимости от типа облигации. Единственный вариант избежать уплаты этого налога – открыть ИИС и воспользоваться типом вычета Б.

Потребительские кредиты — рейтинг 2020

Облигации банков на бирже

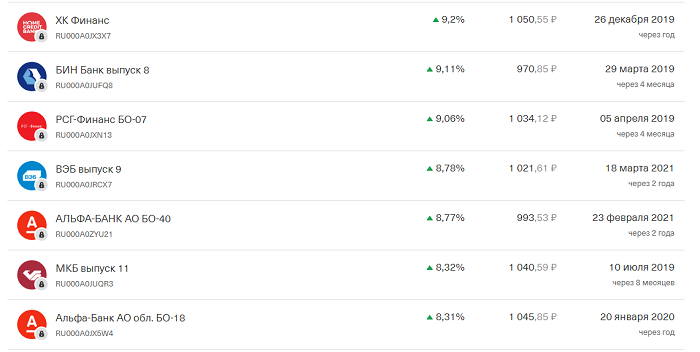

А теперь рассмотрим корпоративные облигации. Не только государство нуждается в деньгах, но и различные компании. Мы взяли компании из финансового сектора. Как видим, немалое количество банков готовы предложить гражданам хорошую прибыль за их деньги. Среди них выделяются облигации Альфа-Банка, МКБ, Бинбанка и др.

При выборе бумаги обращаем внимание на доходность бумаги, которая формируется исходя из размера купона, цены покупки бумаги, времени, в течение которого инвестор держит у себя бумагу, а также с учетом того, что гражданин вкладывает полученную от процентов прибыль обратно в покупку облигаций. И давайте освежим в памяти ключевые понятия, которые также пригодятся гражданам, начинающим свой путь на облигационном рынке

И давайте освежим в памяти ключевые понятия, которые также пригодятся гражданам, начинающим свой путь на облигационном рынке.

Номинал – это изначальная цена облигации. Обычно ее устанавливают на уровне 1 тыс. рублей, то есть 1 облигация стоит 1 тыс. рублей. Стоимость справедлива, как для облигаций федерального займа, так и для корпоративных бумаг. Решил гражданин дать в долг государству 100 тыс. рублей. Он покупает 100 облигаций номиналом в 1 тыс. рублей каждая.

Величина купона – это фактически размер дохода на одну облигацию. Например, купил инвестор 500 облигаций. Величина купона составляет 40 рублей. Это значит, что в день выплаты купонов инвестор получит 500*40=20 000 рублей

Здесь также нужно обращать внимание на периодичность выплаты купона. Часто компании выплачивают деньги каждые 6 месяцев

Таким образом, инвестор каждые полгода может получать по 25 000 рублей, если будет и дальше держать свои 500 облигаций.

Накопленный купонный доход – эта сумма, которую нужно отдать продавцу. Представим, что с момента последней выплаты по купонам прошло 2 месяца. До следующей выплаты еще 4 месяца. За 2 месяца владелец накопил купонный доход в размере 10 рублей на каждую бумагу. И при продаже облигаций он не потеряет эти деньги, потому что покупатель должен ему возместить эту сумму. Зато, когда через 4 месяца придет время выплаты купона, покупатель получит деньги сразу за 6 месяцев. Все справедливо и все довольны.

Дата погашения облигации – это день, в который заемщик в лице компании полностью вернет деньги, включая последнюю часть процентов.

Дата оферты – это деньги, когда инвестор может воспользоваться предложением заемщика и вернуть все свои деньги досрочно по номиналу.

Приятных вам инвестиций, друзья! Отметим лишь, что не стоит брать микрозаймы за 5 минут для вложения в ценные бумаги. Займы без отказа используют лишь для того, чтобы потерпеть до зарплаты, когда не хватает немного средств.

Загрузка …

Муниципальный кредит

- Физическое лицо;

- Индивидуальный предприниматель или компания;

- Международная организация;

- Иное государство;

- Государственное учреждение, финансируемое из бюджета иного уровня.

Сегодня в России все виды государственных и муниципальных кредитов считаются равноправными: в обоих случаях контрагенты гарантируют соблюдение условий сделки своим имуществом как частью казны. Формально кредитор может взыскать с них средства и добиться компенсации через суд. Однако муниципальные учреждения исполняют важные общественные функции, поэтому принудительное изъятие залога или блокировка счетов в их отношении практически не применяются.

Различают муниципальные кредиты:

- Санкционированные (долг возникает по решению муниципальных органов);

- Несанкционированные (долг появляется вследствие неисполнения иными контрагентами своих обязательств).

Муниципальное кредитование может предполагать такие виды взаимоотношений:

- Заимствование (муниципальный орган становится должником);

- Кредитование (муниципальный орган является кредитором);

- Гарантии (муниципальный орган является поручителем).

Понятия и значения государственного и муниципального кредита являются схожими при рассмотрении выполняемых ими функций. К таковым относятся:

- Распределение. Занимаясь выдачей кредитов, муниципальные органы эффективнее используют средства, собранные в виде налогов;

- Регулирование. Путем проведения операций муниципальный орган может влиять на объемы кредитования и среднюю рыночную величину ставки;

- Стимулирование. Гибкая система кредитования позволяет управлять развитием отдельных районов и целых регионов;

- Контроль. Наблюдая за движением ссудного капитала, органы власти могут оценить эффективность своей кредитной политики.

Стоит ли покупать структурные облигации

Однозначно можно сделать вывод: начинающим инвесторам не стоит инвестировать в структурные облигации. На это есть много причин:

- Даже, если условия будут выполнены, то доходность всё равно низкая (можно получить столько инвестировав в корпоративные облигации);

- Некоторые продукты предусматривают потерю вложенных денег;

- Представляет сложный финансовый инструмент, новички даже не понимают как он устроен;

- Присутствует дополнительная комиссия от эмитента за покупку (возможно и за продажу);

- Часто не раскрываются все тонкости и состав продукта;

- Деньги замораживаются на 1-3 года, в случае досрочного выхода возможны дополнительные комиссии;

Менеджеры от инвестиционных компаний будут утверждать в устойчивости рынка, что черные лебеди и форс-мажоры случаются редко. Но они случаются! И когда это произойдёт в следующий раз никто не знает. Поэтому шансы заработать 50 на 50. Так стоит ли рисковать, если, вероятнее всего, за два года вы получите в среднем тот же доход, что и по ОФЗ? При этом без всяких нервов и рисков, а продать можно в любой момент.

В крайнем случае лучше самостоятельно составить свою стратегию. Так вы сэкономите на комиссии и будете понимать, что делаете. По факту эти стратегии больше напоминают простую игру в опционы. Многие опытные инвесторы делают подобные ставки и зарабатывают хорошие доходности (10-100% годовых).

Купить опционы можно только у крупных брокеров. Например, я работаю со следующими компаниями:

Это лидеры в сфере оказания брокерских услуг на рынке. Рекомендую работать только с ними. У них низкие комиссии, широкий выбор инструментов для торговли.

Дебетовая карта

Также руководитель может выпустить дебетовую карту для личного пользования, если он желает управлять из одного места персональным счётом и личными расходами совместно с расчетным счетом предприятия.

Условия использования:

| Личная или зарплатная дебетовая карта MasterCard Gold | |||

| Условия / Тариф | ДелоЛайт | ДелоПро | ДелоУльтра |

| Выпуск, обслуживание | Бесплатно | ||

| СМС-уведомления | 30 рублей в месяц | ||

| Проценты на остаток |

При сумме трат не менее 15 000 рублей в месяц:

|

||

| Кэшбэк | 0,5% за все покупки1% при подключении дополнительной услуги (30 рублей в месяц) | ||

| Внесение наличных в банкоматах СКБ-Банк, Банк Открытие, Альфа-Банк | 0,7% | ||

| Снятие наличных в банкоматах СКБ-Банк, Газэнергобанк, Банк Открытие, Альфа-Банк | Бесплатно | ||

| Снятие наличных в банкоматах других банков |

при подключении опции «10 бесплатных снятий» (30 рублей в месяц):

|

||

| Лимиты на снятие | В банкоматах СКБ и партнеров – 100 000 рублей в суткиВ кассах СКБ и Газэнергобанка – 1 000 000 рублей в суткиВ любых других банкоматах – 500 000 рублей в месяц | ||

| Лимит по безналичным расчетам | 100 000 рублей в сутки |

Вопросы по дебетовой карте

Какой кэшбэк можно получать по этой карте?

В базовом тарифе предусмотреть кэшбэк в размере 0,5% на все покупки. Если подключить опцию, то кэшбэк повышается до 1% и распространяется также на все покупки.

Как подключить дополнительные опции?

Подключить дополнительные опции можно в интернет-банке или в мобильном приложении, по телефону 8 800 5000 700, а также при личном обращении в офис.

Сколько стоит подключение дополнительных опций?

Подключение опций бесплатное. Пользование стоит 30 руб. в месяц за каждую опцию.