Калькулятор налога ? на имущество физических лиц

Содержание:

- Три способа как транспонировать таблицу в Excel

- Как узнать, можно ли снизить налог на дом

- Расчет по кадастровой стоимости

- [FIX] Вам нужен сканер драйверов WIA

- Краткосрочная сдача жилья

- Порядок вычисления налога на собственность гражданина РФ

- Расчет налога на имущество организаций

- Процесс получения налогового вычета

- По инвентаризационной стоимости

- Статистика по блогу

- Правила для льготников: кто не платит или платит меньше

- Кто и как будет платить налог на имущество физических лиц в 2020 году

- Что подлежит налогообложению

- Порядок расчета налога

- Расчет налога на недвижимое имущество, налог на квартиру, землю и имущество физических лиц за 2018, 2019, 2017 год.

- Пример расчета по кадастру

- Получение налогового уведомления

Три способа как транспонировать таблицу в Excel

Как узнать, можно ли снизить налог на дом

Для того чтобы выяснить полный список категорий владельцев недвижимости, которым положены налоговые льготы, можно обратиться в Федеральную Налоговую Службу (ФНС). Вы можете подать заявление на предмет освобождения от уплаты или снижения налоговой ставки, но только по месту расположения недвижимости. Также следует четко указать льготу, которую вы хотите получить у государства.

Право на льготу может быть реализовано только с того месяца, когда оно было подтверждено налоговой службой. Если у вас остаются не уплаченные налоги за предыдущий период, сумму придется выплатить по полной стоимости. Но если ваше заявление не по вашей вине поступило позже наступления права получения льготы, а вы продолжали оплачивать сбор, переплату вам должны вернуть не более чем за 3 предыдущих года.

Кроме того, начиная с 2020 года, для получения налоговых льгот на недвижимость нет нужды передавать в ФНС пакет документов, который подтверждал бы право на льготное налогообложение. Достаточно просто иметь документ на правообладание имуществом и документ, подтверждающий право на льготы. Проверку подлинности ваших прав чиновники проведут самостоятельно по государственным реестрам.

При выборе дома в Краснодаре или любой другой недвижимости, не забывайте, что вам придется платить имущественный сбор. Уточнить сумму выплат и определиться с выбором вам всегда готовы помочь эксперты нашего проекта.

Расчет по кадастровой стоимости

Формула указана в ст. 408 НК, она выглядит так:

Кадастровую стоимость не составит труда узнать через интернет, имея под рукой номер объекта по кадастру или же просто адрес его места нахождения.

Таким же способом можно узнать сумму подати за текущий период и метод ее расчета. Если порядок не изменился на момент написания этой статьи, то программа предложит ввести инвентаризационную цену.

Во втором варианте – когда кадастровый номер неизвестный – узнать его можно по адресу регистрации строения на ресурсе Росреестра в разделе для справочной информации.

Пример

Лицо имеет в собственности половину квартиры. Общая площадь квартиры составляет 80 кв. м., и она имеет кадастровую цену в 6 млн. Поэтапно исчисление выглядит так:

- к данному виду собственности применяется ставка 0,1%;

- стоимость 1 кв. м. вычисляем так: 7 000 000 / 80 = 87500;

- вычет 20 кв. м., то есть учитываем площадь в 60 кв. м. Производим исчисление: 60 х 87 500 = 5250000, сумма вычета составила 750 000;

- переменные подставляем в формулу и получаем: (7000000 – 750 000) х 0,5 х 0,1% = 3125 руб. Это и есть взнос, который надо оплатить.

[FIX] Вам нужен сканер драйверов WIA

Краткосрочная сдача жилья

Оплатить налог в таком случае нужно в сумме, равной 13 процентам от полученных доходов. Такая статья есть в налоговом законодательстве страны. Большинство владельцев жилья желают обойтись без налогов, но при этом они рискуют получить штраф от фискальных органов. Заплатив сборы за сдачу жилья, можно жить со спокойной совестью и избежать ответственности по УК РФ. Это гарантирует возмещение ущерба после порчи имущества квартиросъемщиком. К тому же, «доброжелатели» часто сообщают, что при сдаче квартиры в аренду налог не выплачивается. Последние законы направлены на вывод теневого рынка в правовое пространство и взимание сборов за прибыль, полученную от аренды квартир. Поэтому нужно действовать в соответствии с законодательством и вносить требуемые суммы вовремя.

Порядок вычисления налога на собственность гражданина РФ

Налоговый орган производит подсчёт налога на жилье в конце года по каждой квартире или частному домовладению гражданина РФ и по месту его регистрации. Далее, ИФНС РФ за 30 суток до истечения срока уплаты отправляет владельцу жилья специальное уведомление, в котором указывает размер налогового платежа к оплате, налогооблагаемую собственность, базу и период оплаты (ст. 408, ст. 409 НК РФ).

Как правильно рассчитать налог, согласно Налоговому Кодексу?

Если у гражданина РФ есть несколько частных домовладений или квартир в различных областях, то он получает уведомления от региональных ИФНС по месту прописки владельца жилья.

Владелец жилья не должен сам считать величину налогового платежа. Это делает налоговая инспекция.

Расчет налога на имущество организаций

При расчете налога на имущество воспользуйтесь следующим алгоритмом:

- определите объект налогообложения;

- проверьте наличие и возможность применения льгот по налогу на имущество;

- определите налоговую базу (определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Среднегодовая стоимость имущества — сумма, полученная в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база, в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца и последнее число года / на количество месяцев в налоговом периоде, увеличенное на единицу).

-

определите ставку налога;

- рассчитайте сумму налога, подлежащую уплате в бюджет.

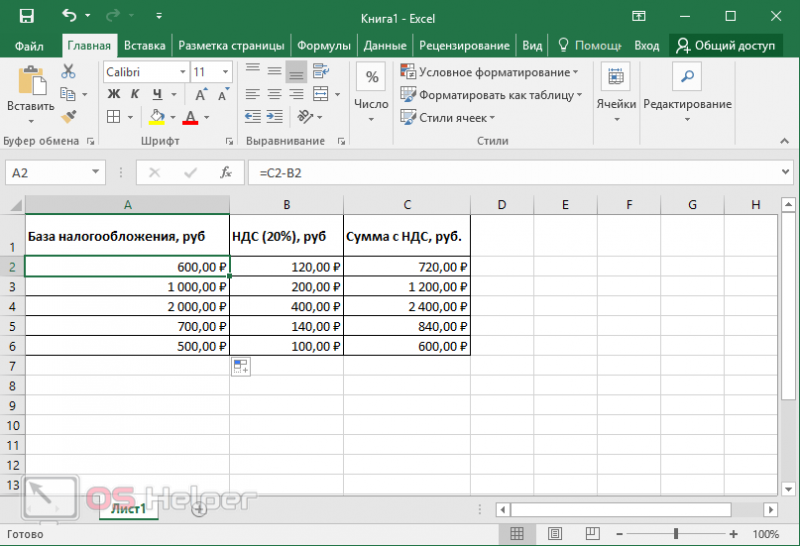

Формулы для расчета авансовых платежей и имущественного налога используйте следующие (п. 1, 2 и 4 ст. 382 НК РФ).

Авансовый платеж = Налоговая база х Ставка налога: 4

Сумма налога за год = Налоговая база х Ставка налога — Сумма авансовых платежей

Перечислить налог на имущество и авансовые платежи нужно в налоговую инспекцию по месту нахождения недвижимости (п. 6 ст. 383 НК РФ).

Что касается остаточной стоимости имущества — она должна учитываться в том значении, в котором она сформирована в соответствии с порядком ведения бухгалтерского учета на соответствующую дату.

Изменение первоначальной стоимости ОС, в которой они приняты к бухучету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов.

Следует отметить, что налоговая база в отношении отдельных объектов недвижимости определяется как ее кадастровая стоимость по состоянию на 1 января года налогового периода в соответствии со статьей 378.2 НКРФ. К таким объектам относятся:

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение, которые используются для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания;

- объекты недвижимости иностранных организаций, не осуществляющих деятельности в РФ;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов ОС.

НК РФ установлено, что региональными властями не позднее 1 числа года перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость. Данный перечень направляется в налоговый орган по субъекту и размещается на его официальном сайте или на официальном сайте региона. Таким образом, перечень, определенный на следующий налоговый период должен быть составлен не позднее 1 января календарного года соответствующего налогового периода.

Если кадастровая стоимость здания определена, но в отношении конкретного помещения она не указана, то налоговая база в отношении помещения определяется как доля кадастровой стоимости здания, в котором оно находится, соответствующая площади помещения в общей площади здания.

Кроме того, основанием для пересмотра результатов кадастровой оценки является недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости. Этим может обусловливаться изменение кадастровой стоимости объекта оценки как в сторону уменьшения, так и в сторону увеличения.

С какого момента налогоплательщик должен применять измененную кадастровую стоимость объекта? Если указанная стоимость скорректирована из-за выявленной ошибки, то новую стоимость можно применять, начиная с налогового периода, в котором была применена ошибочно определенная кадастровая стоимость.

Если данный показатель был изменен в связи с принятием решения соответствующей комиссии или судебного акта, то обновленная кадастровая стоимость должна быть учтена, начиная с налогового периода, в котором подано было заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

Процесс получения налогового вычета

Лучший способ – получить вычет самостоятельно, обратившись в налоговую инспекцию. Да, это потребует времени и усилий при сборе всех справок, зато вы сможете существенно сэкономить. Если вы не хотите заниматься этим самостоятельно, можно обратиться в специализированную компанию, которая ускорит и упростит весь процесс.

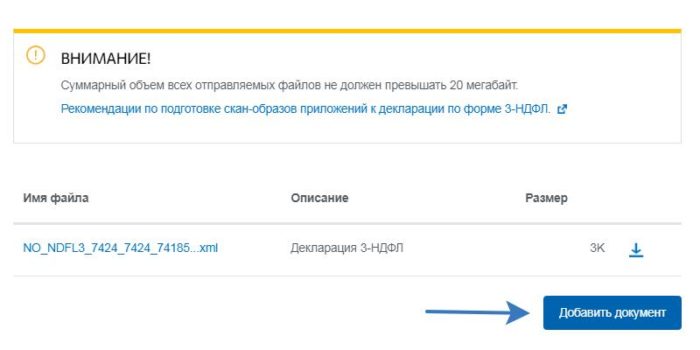

Для получения вычета необходимо заполнить декларацию в соответствии с установленной формой 3-НДФЛ и дополнить ею список необходимых документов. Пакет бумаг вместе с их копиями передается дежурному сотруднику налоговой, затем тот их проверяет. Если никаких недочетов нет, то в ближайшее время вы получите перевод. Обычно процесс рассмотрения документов и приятия решения занимает 2–4 месяца.

Когда подавать документы и за какой период можно вернуть налог?

Подавать документы на возврат вычета при покупке недвижимости можно начиная с момента, когда вы полностью оплатите жилье и получите документы, подтверждающие право владения им:

- Свидетельство о регистрации права собственности – если покупка осуществлялась в соответствии с договором купли-продажи.

- Акт о передаче недвижимости в собственность – в случае покупки по соглашению долевого участия в строящемся доме.

Также нужно иметь все платежные документы, являющиеся подтверждением затрат на покупку жилья. Обычно подача документов осуществляется в начале календарного года. Оптимальный срок обращения в налоговую – вторая половина января.

Если же жилье покупалось несколько лет назад, то получение за него налогового вычета тоже возможно, причем можно подать декларацию о доходах за три предшествующих года.

Какие документы нужны, чтобы получить вычет НДФЛ при покупке квартиры?

Список документов, которые нужны для получения вычета НДФЛ при покупке недвижимости, отражен в подп. 6 п. 1 ст. 220 НК РФ. Нужно собрать и предъявить в ИФНС следующие бумаги:

- Договор купли-продажи либо мены объекта недвижимости, а также квитанции о расчете. Подаются заверенные копии.

- Договор долевого участия в строительстве либо акт передачи данного объекта. Подается в виде заверенной копии.

- Если жилье покупалось в собственность для несовершеннолетнего лица, требуется копия его свидетельства о рождении и разрешение на сделку со стороны органов опеки.

- Свидетельство о регистрации права собственности на недвижимость, введенную в эксплуатацию (заверенная копия). Когда жилье находится в процессе строительства, оно не нужно – требуется лишь акт приема-передачи. С 2016 года «розовые» свидетельства заменяются выпиской из госреестра. Свидетельство о присвоении ИНН и документ, являющийся удостоверением личности заявителя (копии).

Как заполнить налоговую декларацию?

Чтобы получить право на вычет, необходимо составить налоговую декларацию по форме 3-НДФЛ. Нужно заполнить пять страниц: титульный лист, 1-й и 2-й разделы, а также приложения 1 и 7. Титульный лист не должен вызвать трудностей. В нем указывается базовая информация: данные физлица и налогового органа, куда подается бумага.

Заполнение декларации предполагает такие особенности:

- В разделе 1 будут содержаться результаты расчета налога для возмещения или доплаты.

- Раздел 2 отражает последовательность расчетов налоговой базы и конечной суммы налога.

- Приложение 1 включает данные о доходах из справки по форме 2-НДФЛ.

- В приложение 7 нужно вписать данные о купленной недвижимости и указать сумму имущественного вычета.

При заполнении декларации вручную на печатном бланке нужно выравнивать данные по левому краю, если бумага заполняется на компьютере – то по правому. Нельзя использовать двухстороннюю печать

Также важно не скреплять страницы – это может повредить штрихкоды

Образец декларации:

Как подавать документы на получение имущественного вычета?

Для подачи документов на получение вычета можно использовать один из таких способов:

- Личное посещение. Нужно посетить ИФНС по месту регистрации. Минус такого варианта в том, что вам придется тратить на него время и отвечать на некоторые вопросы инспектора.

- Отправка по почте. Рекомендуется отправлять бумаги ценным письмом с описью вложения. Этот способ имеет один нюанс: если с документами что-то будет не в порядке, вы узнаете об этом лишь через три месяца, которые даются для камеральной проверки.

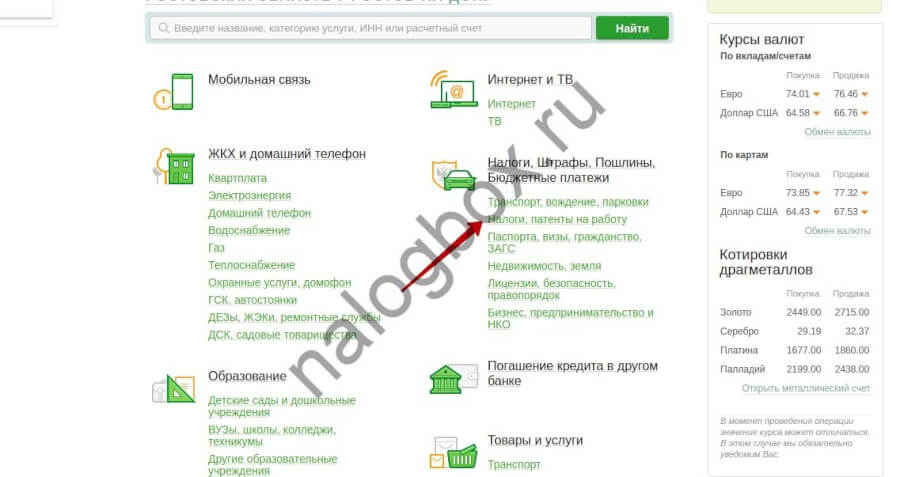

- Подача через «Личный кабинет» налогоплательщика. В данном случае форма декларации заполняется онлайн. К ней прилагаются сканы, подтверждающие затраты на недвижимость. Плюс такой подачи в том, что вы можете отслеживать проверку документов и статус заявления.

По инвентаризационной стоимости

Если на 1 января 2020-го местными властями субъекта РФ не установлена кадастровая стоимость имущества, то база для исчисления определяется, исходя из инвентаризационной цены.

Формула для налога такая: инвент. оценка х размер доли х ставка.

Ставка при этом варианте зависит от стоимости объекта, а именно:

- до 300 тыс. – 0,1%;

- от 300 тыс. до 500 тыс. – 0,3%;

- больше 500тыс. – 2%.

Следует учесть, что указанные выше цифры могут меняться в зависимости от правил, установленных локально для конкретного субъекта РФ.

Пример

Как пример возьмем те же исходные данные, которые мы брали для исчисления по первому варианту: в собственности половина квартиры общей площадью 80 кв. м., стоимость по инвентаризации – 500 тыс., ставка – 0,3%.

Статистика по блогу

Правила для льготников: кто не платит или платит меньше

Законодатели определили категории наиболее социально уязвимых граждан, которые освобождаются от налогообложения на имущество. Однако стоит помнить, что льгота действует только в том случае, если кадастровая стоимость объекта не превышает 30 млн. рублей. Если в собственности предполагаемого льготника находится более дорогой объект, на него распространяются общие правила налогообложения. Чтобы более подробно вникнуть в вопросы, связанные с освобождением от обязательных взносов в бюджет, стоит ознакомиться с 399-ой и 407-ой статьями Налогового Кодекса.

В целом, государство дает право не платить имущественный налог:

• инвалидам, кроме третьей группы;

• пенсионерам;

• ветеранам Великой Отечественной войны;

• всем, кто имеет звание Героя Советского Союза;

• всем, удостоенным звания Героя Российской Федерации;

• всем, кто награжден орденом Славы;

• ликвидаторам последствий на ЧАЭС и на производственном объединении «Маяк»;

• имеющим удостоверение ликвидатора последствий или пострадавшего в результате испытаний на Семипалатинском ядеpном полигоне;

• некоторым другим категориям военнослужащих и их семьям.

Кроме того, от налога освобождены граждане, которые имеют постройки до 50 квадратных метров на дачных и садово-огородных участках, а также на землях, предназначенных для индивидуального жилищного строительства.

Стоит отметить, что на региональном уровне перечень льгот может увеличиваться, но категории, определенные федеральным законодательством остаются приоритетными

Важное ограничение – льготник, являющийся собственником объекта недвижимости, может использовать его только в личных, но не в коммерческих целях

Кто и как будет платить налог на имущество физических лиц в 2020 году

Например, оценка в кадастре указана 5 000 000 рублей, а рыночная 3 000 000 рублей. Оплата услуг оценщика 3 000 рублей, оформление выписки из ЕГРН 300 рублей. Экономия – платежи в бюджет, рассчитанные по адекватным данным. При стоимости в 5 млн сумма к уплате при ставке 0,1% равна 5 000 рублей, 3 000 000 – 3 000 рублей. Выгода 2 000 позволит за 1,5 года окупить понесенные затраты.

В Постановлении г. Москвы от 26.11.2020 года исключением при расчете базы апартаментов являются перечисленные в нем объекты, кадастровая стоимость которых до 100 000 рублей за метр. Сумма к уплате считается до 1,5%. За гаражи жители столицы платят 0,1%, а хозяйственные строения 0,3%.

Что подлежит налогообложению

Необходимость платить налог на землю закреплена в НК РФ и касается всех физических лиц, у которых в собственности есть земельный участок. В 2020 году такая повинность обязательна для всех, кто пользуется землей на правах бессрочного владения, личной собственности и по праву наследования. За участок под многоквартирным домом тоже выплачивается налог государству, с каждого жильца взимается определенная часть.

В 2020 году вступило в действие положение, которое предусматривает уравнивание полной и кадастровой собственности. От последней величины и производятся расчеты суммы, которую физические лица обязаны уплатить, как налог на землю.

Это важно знать: Проект правил благоустройства территории городского поселения в 2020 году

Для каждого собственника эта величина является индивидуальной, поскольку кадастровая сумма отличается в зависимости от величины, расположения и региона проживания.

Есть также владения, отнесенные к особым объектам – дома на берегу озер и рек, территория дислокации культурных памятников, придомовая территория в многоквартирных домах.

Для физических лиц не обязательно платить налог на землю, если они не являются ее собственниками. При сдаче участка в аренду эта обязанность сохраняется за владельцем. Исключение составляют случаи, если это входит в условия арендного договора и налог является частью оплаты.

Кадастровая стоимость определяется сотрудниками специальных учреждений, которые производят беспристрастную оценку земельного владения. В 2020 году продолжается процесс объективной переоценки завышенных ранее цен, когда выставлялась цена, не соответствовавшая полной стоимости. В основном, это касается юридических лиц, однако и физические лица могут быть владельцами участков, на которых расположены торговые и офисные центры, развлекательные учреждения, многоквартирные дома. Для них налог на землю в 2020 году рассчитывается по другому проценту.

Порядок расчета налога

Государственные органы в обязательном порядке ведут учет недвижимости в государственном реестре.

Также существует кадастровый учет. Согласно официальным данным сотрудники налоговой инспекции рассчитывают сумму налога для каждого налогоплательщика отдельно.

Сумма налога на недвижимость

Не всегда человек владеет имуществом полностью. Бывает, когда квартира принадлежит нескольким членам семейства в равных долях, тогда сумма налога делится на каждого собственника.

Если квадратные метры разделены не поровну, расчет производится таким образом, чтобы каждый заплатил за свое имущество.

Тем, кто желает самостоятельно высчитать размер налогового платежа, который придется вносить каждый год, нужно получить информацию о размере кадастровой стоимости. Размер кадастровой стоимости уточняют по кадастровому номеру, который, в свою очередь, доступен на сайте Росреестра.

Для этого хозяину недвижимости необходимо:

- пройти процедуру регистрации на сайте;

- ввести в специальное поле адрес регистрации своего владения;

- записать кадастровый номер;

- затем перейти на сайт налогового органа;

- указать в соответствующем разделе кадастровый номер;

- узнать кадастровую стоимость своего имущества.

Так как сумма налога может быть уменьшена на сумму налогового вычета, нужно знать, как правильно ее рассчитать. Если человек является собственником квартиры, он может рассчитывать на налоговый вычет, который эквивалентен 20, 10, 50 квадратным метрам от общей площади жилья.

- Когда в собственности находится комната, величина кадастровой стоимости снизится на стоимость десяти квадратных метров комнаты.

- Для жителей жилых домов предусмотрена «скидка», которая оценивается в 50 метров квадратных.

- Владельцы единого недвижимого комплекса могут «откинуть» от кадастровой стоимости один миллион рублей.

Вдобавок ко всему, местные власти вправе корректировать квадратные метры, которые предусмотрены для налогового вычета.

Если человек приобрел недвижимость в середине года, налог будет рассчитан исходя из количества полных месяцев, в течение которых имущество принадлежит собственнику.

Приведем пример расчета.

- Гражданин Л. владеет квартирой, площадь которой составляет 47 кв. м.

- Кадастровая стоимость – 1 535 294, 17 рублей.

- Инвентаризационная стоимость – 297 354, 25 рублей.

- Ставка налога, которая берется при расчете стоимости – 0,1%.

- Понижающий коэффициент – 0,2.

- В некоторых случаях расчет производится без учета налогового вычета, поэтому для начала найдем его размер.

- Сумма налогового вычета = 1 535 294, 17 / (47 * 20) = 1 633, 29 рубля.

- Рассчитаем сумму налога для инвентаризационной стоимости = 297 354, 25 * 0,1% = 297, 35 рублей.

- Теперь узнаем сумму налога исходя из кадастровой стоимости с учетом налогового вычета = (1 535 294, 17 – 1 633, 29) * 0,1% = 1 533, 66 рубля.

- Получается, что за 2015 год сумма налога составит = (1 533, 66 – 297, 35) * 0,2 + 297, 35 = 544, 61 рубля.

- Для сравнения, за 2016 год сумма налога составит = (1 533, 66 – 297, 35) * 0,4 + 297, 35 = 791,87 рубль.

По мнению экспертов, увеличение налога на недвижимость позволит снизить цены на жилье. Каким образом? Собственнику нескольких дорогостоящих квартир придется ежегодно выплачивать немалую сумму.

Предполагается, что большой налог на недвижимость вынудит хозяина продать «лишние» квадратные метры или передать помещение в аренду. Количество предлагаемого жилья на рынке недвижимости увеличится, соответственно, цены на него снизятся.

Также повышенный налог позволит пополнить бюджет дополнительными средствами, которые в дальнейшем пойдут на ремонт или строительство дорог, возведение коммуникаций и прочее.

Расчет налога на недвижимость:

Watch this video on YouTube

16 Июн 2018 kasjanenko

409

Расчет налога на недвижимое имущество, налог на квартиру, землю и имущество физических лиц за 2018, 2019, 2017 год.

Переход на новую систему налогообложения, буквально, поверг в шок россиян. Если раньше налог начислялся по системе БТИ, то с 1 января 2017 расчет происходит по кадастровой стоимости. Органы местного управления утверждают, что такой налог введен для социального равенства, якобы, так называемый, налог на роскошь. Однако на деле все иначе, первыми кто ощутят значительный удар по карману, станут представители среднего класса, а совсем не люди с достатком. На фоне роста услуг ЖКХ, сокращения рабочих мест и инфляции, такой поворот событий может привести к настоящему апокалипсису.

!

Рассчитывать налог по кадастровой стоимости с начала 2017 года начали в 26 регионах РФ. В ближайшие пять лет планируется полный переход на такую систему налогообложения. Первыми, кто начали платить налог по новой системе стали жители Москвы, Самарской области, Татарстана, Камчатки, Вологодской области.

Если сравнивать налог БТИ и налог кадастровый, то с приходом нового, сумма налога увеличивается в десять раз. Радует одно, что подниматься налог будет постепенно. В первый год он вырастит в 2,5 раза, далее в 1,6 и 1,3, и так включительно до 2020 года.

Есть ли льготы на уплату налога по кадастровой стоимости ?

Существует категория людей, которая попадает под льготы:

- Участники ВОВ;

- Пенсионеры;

- Герои Советского Союза;

- Инвалиды 1 и 2 группы;

- Чернобыльцы;

!

Здесь следует сразу сказать, что льгота распространяется на один объект. Если у пенсионера есть вторая квартира или вторая дача, то за последующие объекты налог придется платить в полном объеме.

Представители властей говорят, что сегодня налог еще сопоставим с суммой уплаты коммунальных услуг, а значит, сумма не так заметна и по карману людям со средним достатком. Но в 2020 году эту сумма станет равна годовой плате за коммунальные услуги, тогда людям придется задумываться над вопросом поиска нового жилья вплотную.

В связи с новым налогом на имущество, застройщики начали значительно уменьшать площадь жилых объектов.

Если налог вызывает такое недовольство, возникает вопрос, с какой целью его изменили?

Представители власти говорят, что подобная система начисления налога актуальна во всем мире. Ранее в России расчет на недвижимость исходил из остаточной стоимости, а не из рыночной. Главной целью перехода на кадастровый учет является желание прировнять оценочную стоимость жилого объекта и рыночную.

Людей продолжает волновать, насколько прозрачна такая система налогообложения и как она происходит. Оцениваться жилищный объект будет, исходя из места расположения, состояния помещения и ряда других объективных факторов, которые входят в систему рыночной оценки.

Учитывая, что стоимость недвижимости значительно падает, предпринимаются меры, которые должны защитить права граждан РФ. В противном случае им придется платить те суммы на недвижимость, которые были актуально в докризисный период.

Как обжаловать кадастровую стоимость земельного участка или квартиры ?

Также граждане получили возможность обжаловать кадастровую стоимость в суде, если они посчитают, что она не соответствует действительности.

Такая процедура достаточно трудоемкая и потребует денежных затрат.

В первую очередь, необходимо обратиться в структуры, которые занимаются исчислением кадастрового расчета, если там гражданин получает отказ, необходимо подавать жалобу в суд.

В условиях спада на недвижимость должны быть предложены альтернативы такому закону, иначе человек становится заложником ситуации, ведь часто кадастровая оценка в десятки раз превышает реальную рыночную стоимость. Человек не может избавиться от недвижимости, даже сдача в аренду не способна окупить кадастровой налог.

К сожалению, когда в нашей стране принимаются непопулярные законы, власти ссылаются на опыт зарубежных коллег, однако всегда забывают о других зарплатах и пенсиях, которые получают люди в той же Европе и США.

Пример расчета по кадастру

Московское предприятие находящееся упрощенной системе налогообложения владеет зданием кадастровой стоимостью 20 млн. руб. Формула, по которой рассчитывается налог на имущество– КС * С / 100, где КС – кадастровая стоимость, С – ставка налога.

Сумма авансового платежа за квартал составит 20 000 000 * 1,5 / 100 / 4 = 75 000 руб.

Поскольку кадастровая стоимость практически равна рыночной, то сумма налога будет существенно выше, чем та, что рассчитана по первому варианту. Поэтому собственникам следует внимательно сравнивать реальные характеристики объекта с указанными в перечне, а также учитывать другие нюансы, которые могут влиять на исчисление налогового платежа.

Получение налогового уведомления

Для налогоплательщиков расчет отчисления за владение имуществом осуществляет налоговая, являющаяся Федеральной службой Российской Федерации. Ее местное отделение, к которому налогоплательщик относится по адресу проживания, составляет официальный документ, называющийся уведомлением, и отправляет его в бумажном виде в почтовый ящик гражданина.

Внутри полученного от службы сообщения содержится следующая информация:

- величина денежного отчисления, положенного к выплате в государственную казну;

- временные рамки, в которые выплату нужно успеть произвести и т.д.

В 2017 году сообщения от Федеральной службы отправляются в определенный период: со второго месяца весны (апреля) по последний месяц осени (ноябрь), и не позже месяца до наступления для внесения выплаты.

Получить данные, касающиеся дат, определенных для отправки сообщений, каждый гражданин может самостоятельно, перейдя по представленной ссылке на электронный ресурс службы и введя субъект Российской Федерации, в котором он находится.

Некоторые находятся в иллюзии, что если уведомление им прислано не было, то и платить они не обязаны. Это мнение в корне не верно. Согласно вступившему в силу с первого дня 2015 года закону, каждый гражданин, являющийся налогоплательщиком, должен посетить инспекцию самостоятельно для сообщения данных о получении или покупке и наличии во владении объектов недвижимого имущества, если уведомление им получено не было. Кроме того, необходимо сообщать о наличии транспортных средств.

Для каждого объекта налогообложения гражданин обязан предоставлять устанавливающие его право на владение им документы в отделение инспекции до конца следующего после покупки года. Например, если квартира приобретена в начале 2016 года, и уведомление на ваше имя не пришло, следует самостоятельно предоставить информацию в службу до последнего дня декабря 2017 года.

Чтобы записаться на прием в инспекцию, можно воспользоваться специальным сервисом, размещенном в сети. Найдите его по представленной ссылке. Возьмите инициативу в свои руки, в противном случае вы рискуете получить штраф за неуплату. При самостоятельном сообщении о наличии объекта недвижимости или автотранспорта, по которому уведомление получено не было, произведение расчета налога будет произведено за тот временной период, в котором сообщение подано. То есть если оно поступило в 2016 году, то и рассчитано будет в 2016.

Будьте внимательны. Получить уведомление можно также в личном кабинете на сайте налоговой службы, где налогоплательщики, физические лица, получают важную информацию от организации. Это очень удобно, так как позволяет избежать описанных выше факторов, влияющих на взаимодействие со службой, а значит и негативных последствий в результате их возникновения. За 2016 налоговые уведомления поступят налогоплательщикам не позднее восемнадцатого октября 2017 года.

После регистрации в личном кабинете налогоплательщика, поступление на его адрес бумажных сообщений прекращается. Если гражданин желает продолжать их получать в обоих видах, об этом следует уведомить налоговую инспекцию лично или по телефону. Регистрация в электронном кабинете налоговой службы не является обязательным условием, и существует исключительно для удобства граждан.