Возврат налога за обучение в 2020 году

Содержание:

- Нюансы получения

- Какие документы необходимо собрать?

- Как вернуть потраченные средства

- Дизайн для жизни

- Вычет за обучение ребёнка

- Общие моменты

- Общие данные о налоговых льготах

- Список популярных графических интерфейсов

- Как узнать, участвует ли банк в системе страхования вкладов?

- Резюме

- Правила возврата НДФЛ за обучение

- Какие документы нужны для возврата части средств за обучение через «Госуслуги»?

- Уменьшение вреда здоровью

- Как рассчитывается сумма к возврату

- Как получить налоговый вычет за обучение? Алгоритм возврата налогового вычета

- Размер налогового вычета

- В каких учебных заведениях предполагается вычет 13% за обучение?

- Возвращение подоходного налога за обучение: размер сумм

- Конвертер валют

- Документы для налогового вычета за обучение

- Как оформить

- За какой период можно получить возврат налога?

Нюансы получения

Перед тем как вернуть подоходный налог за учебу, человек должен правильно рассчитать размер полагающейся суммы. Процедура начинается с определения количества денежных средств, с которых полагается вычет. Существует ряд правил, которые необходимо учитывать во время расчета.

Так, если человек самостоятельно платит за свое обучение, он сможет получить вычет от суммы, размер которой не превышает 120 000 рублей. Если в качестве платы за учебу было внесено меньшее количество денежных средств, расчет осуществляется от израсходованной суммы. Так, если человек внес 150 000 рублей в качестве оплаты за обучение, вычет будет рассчитываться от 120 000 рублей. Если размер платы составил 70 000 рублей, в расчет будет принята полная сумма.

При оплате за обучение детей установлены иные лимиты. Максимальное количество денежных средств, от которого осуществляется вычет, составляет 50 000 рублей. Следует помнить, что лимит устанавливается на каждого ребенка. Так, если у человека учится 2 детей, общая плата за обучение которых составила 120 000 рублей, родитель сможет получить вычет от 100 000 рублей. Максимальная сумма при этом складывается, но не может быть превышена для каждого ребенка.

Какие документы необходимо собрать?

При оформлении налоговой компенсации необходимо действовать оперативно, чтобы уложиться в срок. В течение 3 лет с момента оплаты обучения нужно обратиться в Федеральную налоговую службу (ФНС) по месту жительства (предварительно стоит проконсультироваться со специалистами ведомства о порядке прохождения процедуры и уточнить список документов) с пакетом документов, в который входят следующие бумаги.

- Копия паспорта.

- Налоговая декларация по форме 3-НДФЛ (данные в ней должны быть предоставлены за тот год, в котором гражданин понес расходы). Что касается самой формы документа, то это наиболее сложный этап. Декларацию можно заполнить как самостоятельно (для этого понадобятся данные паспорта, информация, указанная в справке 2-НДФЛ, а также платежные документы), так и прибегнув к помощи третьих лиц. Как правило, вблизи здания налоговой расположены фирмы, которые за плату заполнят за налогоплательщика декларацию, что существенно сократит процесс оформления документов.

- Справка из бухгалтерии по форме 2-НДФЛ за соответствующий период (если налогоплательщик трудится в нескольких компаниях, нужно принести справки со всех мест работы; это также актуально для тех, кто менял работу в последние годы).

- Копия договора с учреждением образования. В документе должна быть ссылка на лицензию (если таковых данных в договоре не имеется, нужно представить копию лицензии). Если стоимость услуг была увеличена, стоит приложить также дополнительное соглашение, в котором указана сумма.

- Копии документов, подтверждающих расходы на обучение (чеки, платежные поручения и т. д.).

- Данные банковского счета, на который будут перечислены средства.

Если речь идет об оплате обучение ребенка или брата (сестры), то в дополнение к вышеуказанным документам для налогового вычета нужно принести:

- справку о том, что обучение ведется по очной форме (если это не прописано в договоре);

- паспорт или свидетельство о рождении ребенка – в зависимости от возраста;

- договор, подтверждающий факт опеки или усыновления;

- бумаги, подтверждающие факт родства с братом (сестрой).

Исходя из практики, средства будут переведены на счет налогоплательщика в течение 3-4 месяцев – после проведения камеральной (невыездной) проверки. В случае отказа в предоставлении вычета ФНС пришлет уведомление с указанием причины.

Как вернуть потраченные средства

Со всех официально работающих и получающих заработную плату граждан России государство удерживает налог в размере 13% от суммы зарплаты. Обычно бухгалтерия самостоятельно делает расчеты, и работникам не нужно заполнять декларации и платить куда-либо. И именно часть от уплаченных налогов можно вернуть, например, если параллельно с работой вы или ваши ближайшие родственники проходят обучение на платной основе.

Со всех официально работающих граждан удерживается 13% зарплаты

Конечно, не всё так просто. Не каждый работающий студент, например, сможет вернуть часть вложений

Для этого нужно, чтобы у вас подходили все параметры и важно успеть в установленный срок. На возможность возврата части потраченных денег влияет:

- кто проходит платное обучение – вы сами или ваши родственники;

- где проходит это обучение;

- подходят ли для вас установленные сроки.

Кто может вернуть деньги за обучение

Вернуть деньги можно за себя или родственника

Согласно установленным правилам законодательство нашей страны 13 процентов от уже потраченной суммы на обучение могут вернуть:

- совмещающий работу и учебу гражданин РФ;

- ближайший родственник, обучение которого этот гражданин оплачивает.

В первом случае важно, чтобы гражданин был официально трудоустроен и получал официальную оплату своего труда, а также имел все необходимые бумаги о своем трудоустройстве (запись в трудовой книге, трудовой договор, справку о доходах). Учеба может проходить в любой форме – очно, заочно, вечерние курсы или дистанционные

Если же вы хотите оформить возврат за ближайшего родственника, а это – ребенок, брат или сестра, то он должен быть в возрасте до 25 лет. При этом вы также должны иметь официальный заработок, иначе высчитывать положенные проценты будет просто неоткуда

Важно, чтобы форма обучения была только очная

А кто не может

Не могут вернуть потраченные деньги люди без официального трудоустройства, например, студенты, подрабатывающие без записи в трудовой книжке или трудового договора, и чья заработная плата не облагается налогом.

В ситуации, когда один из супругов желает получить компенсацию за полученное образование второго, тоже есть нюансы. Если один из супругов работает и оплачивает учебу, то компенсацию он получает сам. А вот если, например, муж оплачивает обучение безработной жены, то ничего вернуть не удастся. При этом в квитанциях на оплату обязательно должен быть указан супруг, проходящий обучение.

За обучение в каких учреждениях можно оформить возврат

Получить денежную компенсацию можно обучаясь в следующих учреждениях:

- за обучение в ВУЗе, институте;

- вечерней школе, школе на платной основе;

- местах дополнительного платного образования;

- курсах повышения квалификации;

- автошколе;

- курсы изучения иностранных языков.

Не имеет значения, присвоен ли организации статус частной или государственной. Можно получить компенсацию за обучение за рубежом.

Вернуть деньги можно за платное образование

Можно получить компенсацию, если ваш ребенок получал дополнительные платные услуги в детском садике. Но только за них – питание, например, сюда не относится.

Самое главное условие, чтобы у образовательного учреждения, предоставляющего услуги, была действующая лицензия о праве проведения образовательной деятельности. И у вас с этим учреждением должен быть заключен договор об оказании платных образовательных услуг, подписанный вашей рукой.

За какой период можно получить компенсацию

Получение компенсации возможно за последние три года, в которые проходило обучение, т.е. в 2019 году можно оформить возврат за 2016, 2017 и 2018 годы. Обучение, оплаченное ранее последней трехлетке, участвовать в выплате не будет

Важно, чтобы вы работали весь выбранный период времени. В связи с этим можно оформить выборочные возвраты, например, за период с сентября 2016 по май 2018, и сумма будет рассчитываться соответственно только за этот промежуток времени

Дизайн для жизни

Вычет за обучение ребёнка

Россияне имеют право на социальную льготу за учёбу ребёнка, неважно, родного, приёмного или опекаемого. Для оформления вычета нужно соблюсти ряд условий и попасть под критерии:

- Обучение оплачивается детям до 24-летнего возраста.

- В отличие от взрослых, дети могут учиться только на дневной, очной форме (детский садик, школа, колледж, художественная или музыкальная школа, ВУЗы, автошкола).

- Несмотря на то, что услуги образовательного учреждения получает ребёнок, договор оплаты должен оформляться на родителя, претендующего на вычет.

- Платёжные документы (чеки, квитанции, банковские переводы) должны содержать данные родителя.

- Если обучение проводилось в счёт материнского капитала, вычет не является возможным.

Возврат правомерен, если ребёнок учится музыке, языкам или творчеству

Отметим, что социальная льгота «работает» и в случае, если ребёнок платно учится за рубежом. За каждого ребёнка родитель может получить максимальную льготу в 6 тысяч 500 рублей (лимит на общую сумму обучения – пятьдесят тысяч рублей).

Рассмотрим пример. в 2016 году Арсений Семёнович Сухов заработал сто тысяч рублей и уплатил подоходный налог в размере тринадцати тысяч рублей. В этом же году он заплатил за обучение сына в платном колледже, отдав 40 тысяч рублей за год. Тринадцать процентов от суммы обучения ребёнка составят 5 тысяч 200 рублей, что меньше уплаченного Суховым НДФЛ, поэтому деньги вернутся в полном объёме.

Рассмотрим пример. С января 2016 года Максим Витальевич Котов оплачивал обучение своей дочери в ВУЗе стоимость семь тысяч рублей ежемесячно. 1 июня 2016 года девушка отпраздновала двадцатичетырёхлетние. Следовательно, Максим Витальевич сможет возвратить средства только до этого момента, за пять месяцев прошедшего года. За это время он затратил 35 тысяч рублей и сможет вернуть 4 тысячи 550 рублей, если ему это позволяет уплаченный подоходный налог.

Документы, подтверждающие оплату обучения, могут быть оформлены на любого из родителей – маму или папу. Даже если бумаги содержат данные одного супруга, другой сможет без проблем получить вычет за себя – для этого в налоговую нужно будет предоставить копию свидетельства о браке.

Рассмотрим на примере. За 2016 год семья Головановых заплатила за обучение своего трёхлетнего сына в частном детском саду, договор и платёжные бумаги оформлялись на маму. Но претендовать на налоговую льготу она не может, так как в 2016 году находилась в отпуске по уходу за младшим ребёнком и не платила НДФЛ. В этой ситуации налоговый вычет сможет получить глава семьи, независимо от того, что его данные не значатся в договорах и чеках.

Общие моменты

Все жители России, которые работают официально, платят подоходный налог с заработной платы. Такое удержание именуется как налог на доходы физических лиц.

Данным сбором облагается не только зарплата, но и иные доходы граждан. Так НДФЛ взимается с продажи имущества, сдачи недвижимости в аренду, доходов от частного предпринимательства.

Хотя государство взимает определенный процент практически с каждого дохода россиян, оно предусматривает и возможность возврата взысканного налога.

Налоговый вычет – это уменьшение доходов налогоплательщика на сумму понесенных им расходов. То есть налоговая база при начислении налога уменьшается на сумму предоставляемого вычета.

Вычеты бывают:

- имущественные;

- стандартные;

- социальные.

К числу социальных налоговых вычетов как раз и относится вычет за обучение. Однако возврат налога сопряжен с некоторыми нюансами, о которых надлежит знать, претендуя на получение льготы.

Необходимые термины

Прежде всего, следует разобраться с определением НДФЛ, что позволит понять механизм возврата налога.

Налог на доходы физических лиц удерживается с официальных доходов граждан, которые они получают от трудовой или предпринимательской деятельности.

Часто резиденство путают с гражданством. На самом деле быть налоговым резидентом РФ может быть и иностранный гражданин.

Достаточно проживать в России на законных основаниях постоянно или как минимум в течение 183 дней за год и при этом получать доход от официальной деятельности.

По этому принципу нерезидентом РФ может являться и российский гражданин, проживающий за границей.

Разница статусов в том, что размер НДФЛ отличается:

| 13 % | Для резидентов РФ |

| 30 % | Для нерезидентов РФ |

Налоговый вычет предоставляется только по НДФЛ 13 %. Соответственно, претендовать на вычет могут как россияне, так и иностранцы, но только при наличии статуса резидента.

Вычет за обучение – это возврат части стоимости в размере уплаченного за год НДФЛ и не более определенного максимума. Означает это, что государство возмещает оплату обучения не в полном объеме.

Вернуть можно не более суммы подоходного налога, выплаченного за предыдущий обращению год и не больше максимального размера вычета.

У кого есть право на получение

Правом на возврат 13 процентов за оплату обучения обладают:

| Граждане и резиденты РФ | Которые самостоятельно оплачивают собственное образование |

| Родители | Оплачивающие учету своих детей |

| Братья, сестры либо опекуны | Оплачивающие образование детей, чей возраст не превышает 24 лет |

Основным требованием к получателю вычета являются такие критерии, как:

- наличие официального трудоустройства;

- уплата подоходного налога.

Недостаточно только трудоустроиться, чтобы получить право на вычет. Размер предоставляемого вычета напрямую зависит от суммы ранее уплаченного НДФЛ.

Вернуть можно только то, что ранее выплатил в бюджет. Также сумма возврата ограничена законодательно установленным лимитом:

| Не более 13 % от 120 000 рублей | При получении вычета за собственное обучение |

| Не больше 13 % от 50 000 рублей | При оформлении вычета за ребенка. При этом установленный лимит применяется для каждого ребенка |

Можно ли получить вычет за оплату обучения супруга? Например, жена учится, а муж работает и оплачивает ее учебу. Вычет за супруга законом не предусмотрен.

Вернуть часть оплаты сможет только обучающийся супруг сам за себя, причем в квитанциях на оплату должно указываться его имя.

Потому рекомендуется не затягивать обращение, а подавать декларацию сразу по окончании календарного года.

Имеет значение и учреждение, в котором получается образование. Оно в обязательном порядке должно обладать лицензией на право ведения образовательной деятельности.

С учащимся должен быть заключен договор на оказание образовательных услуг. Образовательная организация может быть как государственной, так и частной.

Причем обучение может быть не только общим или профессиональным, но и дополнительным.

Действующие нормативы

О социальных налоговых вычетах говорится в ст.219 НК РФ. В отношении вычета за получение образование здесь сказано, что правом на возврат части подоходного налога обладают:

- налогоплательщики, самостоятельно получающие образование;

- родители, чьи дети до 24 лет получают очное образование;

- опекуны или попечители детей;

- лица, оплачивающие образование братьев или сестер.

Обязательным требованием является государственная аккредитация учебного заведения. Вычет предоставляется в размере фактически произведенных расходов в пределах установленной суммы.

Нельзя применить вычет, если оплата осуществляется за счет средств материнского капитала.

Общие данные о налоговых льготах

Государство стремится сделать жизнь налогоплательщиков комфортнее и проще, потому законодательно утверждены ситуации, связанные с денежными тратами, попав в которые, граждане имеют право на возмещение части истраченных финансов. В своде законов прописаны налоговые вычеты, самые популярные: профессиональный, имущественный, стандартный и социальный. Ещё два являются более специфичными и относятся к операциям с ценными бумагами и инвестиционными товариществами. Поговорим кратко о четырёх распространённых льготах.

Льготы имущественные

Такой тип вычета полагается всем без исключения плательщикам НДФЛ в ситуации приобретения или строительства объектов жилой недвижимости. Если гражданин приобрёл или построил жильё, он может рассчитывать на максимальный возврат в 260 тысяч рублей (государство лимитирует «потолок» стоимости жилья в два миллиона рублей).

Льготы стандартные

Данный тип вычета распространяется на граждан, относящихся к двум группам. В первую входят военные, ветераны, герои Союза и страны, «чернобыльцы», инвалиды и страдающие тяжёлыми заболеваниями, бывшие узники концлагерей и блокадники. Вторая группа представлена россиянами, имеющими детей, в том числе опекаемых и усыновленных. Им налоговую льготу предоставляет работодатель, рассчитывая её автоматически.

Льготы профессиональные

Из названия понятно, что право на такой вычет имеют представители конкретных профессий или граждане, род деятельности которых имеет особенности. Сюда входят налоговые резиденты России, не являющиеся предпринимателями, но имеющие частную практику. Как правило, это: детективы, народные целители, репетиторы, адвокаты и нотариусы, деятели искусства, авторы и наследники социально значимых культурных произведений.

Льготы социальные

Как раз в этот тип входят денежные возвраты за полученное образование, медицинскую помощь или приобретение медикаментов. Также государство возвращает социальный вычет россиянам, потратившимся на страхование, пенсионные взносы или отчислили деньги на благотворительность.

Все эти льготы служат облегчением для налогового бремени плательщиков. Но стоит понимать, что государство не возвращает обратно всю сумму, истраченную человеком. Плательщик может претендовать на возврат лишь тех денег, которые он самостоятельно перечислил за годовой период в качестве подоходного налога.

Список популярных графических интерфейсов

Как узнать, участвует ли банк в системе страхования вкладов?

Резюме

Для получения льготы за оплату образовательных услуг запомните следующее:

- вычет положен всем налогоплательщикам, с доходов которых удерживается НДФЛ;

- вернуть деньги можно за собственное обучение, а также за оплату образования детей, братьев/сестер, подопечных;

- льгота положена за оплату обучения в России или за рубежом, при условии наличия у организации лицензии на оказание образовательных услуг;

- ИП может оказывать образовательные услуги без оформления лицензии;

- максимальная сумма уменьшения налогооблагаемой базы 120 000 рублей;

- вернуть деньги можно только за последние три года;

- оформить возврат можно в ФНС по окончании календарного года;

- получить льготу на работе можно не дожидаясь окончания года.

Правила возврата НДФЛ за обучение

Вернуть подоходный налог вправе все граждане и резиденты РФ, которые официально трудоустроены и регулярно перечисляют государству НДФЛ. Вернуть часть уплаченных налогов можно за свое обучение, за обучение собственных детей до 24 лет, а также за обучение других детей, не достигших указанного возраста (возврат возможен их братьями, сестрами и законными опекунами). Однако для возврата НДФЛ недостаточно просто устроиться на официальную работу.

Важно! Сумма, которую можно вернуть за обучение, зависит от количества ранее уплаченных налогов. Чтобы вернуть максимальную сумму, необходимо проработать не один месяц, получая высокую зарплату.. Лимиты на возврат подоходного налога:

Лимиты на возврат подоходного налога:

- До 13% от 120 000 рублей, то есть максимум 15 600 рублей в год (при оплате собственного обучения);

- До 13% от 50 000 рублей, до 6 500 рублей в год (при оплате обучения ребенка до 24 лет, на каждого ребенка).

Оформлять возврат НДФЛ можно хотя бы и каждый год, но максимум за последние 3 года. Возврат налога в отношении супруга или супруги не возможен. Если, к примеру, жена не работает (учится), то работающий муж не сможет вернуть деньги за ее обучение, даже если он официально трудоустроен и оплачивает учебу супруги.

Государство разрешает возвращать часть ранее уплаченных подоходных налогов как в случае основного (профессионального) образования, так и при получении дополнительного образования.

Какие документы нужны для возврата части средств за обучение через «Госуслуги»?

Какие документы нужны для возврата части средств за обучение через «Госуслуги»? Помимо 3-НДФЛ (мы ее заполнили посредством портала «Госуслуги»), понадобятся и другие документы для расчета суммы налога и проверки инспектором ФНС правильности заполнения заявления. Итак, следует подготовить такие бумаги:

- лицензию учреждения (где проводилось обучение);

- договор, подтверждающий оказание образовательных услуг;

- чеки или квитанции, посредством которых можно подтвердить оплату;

- справку 2-НДФЛ.

Этих документов будет достаточно, если учащийся лично подает бумаги. В том случае, когда процедурой занимаются родители, дополнительно нужно предоставить документы, которые подтвердят родство (для законных представителей нужны бумаги для подтверждения опекунства или усыновления), а также справку об очной форме обучения.

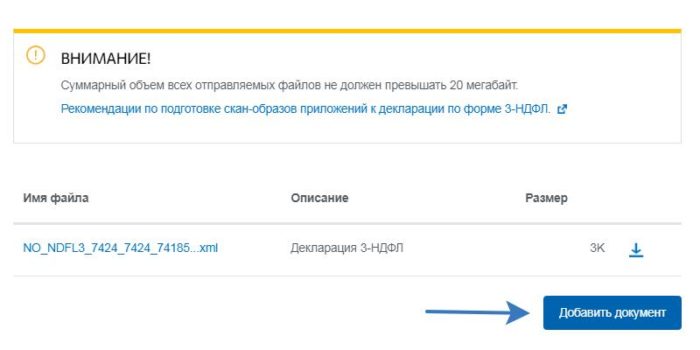

Учитывайте, что все эти бумаги можно подать и через портал «Госуслуги». Как это сделать? Достаточно щелкнуть по кнопке «Добавить документы» и загрузить нужные бумаги в электронном или отсканированном виде. При этом общий объем всех загруженных файлов должен быть менее 20 мегабайтов.

Консультация юриста бесплатно

Уменьшение вреда здоровью

Продолжительная работа с компьютером накапливает отрицательные для здоровья вещи. Например, самым опасными воздействием на здоровье являются высокая нагрузка на органы зрения, вызывающая его ухудшение и появление синдромов «красного глаза» и «сухого глаза». Безусловно, помимо этого, может возникнуть заболевание суставов, вызванное неправильной позой при продолжительной работе с компьютером. Кстати, косвенно, компьютер влияет так же на психику. При долгой концентрации внимания и большом потоке информации длительное время, может возникнуть большое напряжение и головные боли.

Плохая эргономика рабочего места — один из факторов плохого самочувствия за компьютером. Посмотрите сами

Как рассчитывается сумма к возврату

Как рассчитать сумму к возврату

Чтобы рассчитать возможную сумму, потраченную на учебу, к возврату с помощью налоговой службы, важно учитывать, за чье обучение вы оформляете бумаги. Для обоих вариантов существует установленный максимум:

Оформление возврата вложений, потраченных на свое обучение

В этом случае получить положенные 13% можно от суммы не больше 120 000 рублей, которые человек заплатил за свое обучение в год. Это установленный максимум. При меньших затратах на учебу расчёт будет проводиться из конкретной цифры.

Например, человек заплатил в год за свое обучение в институте 85 000 рублей. Рассчитываем: 85 000 рублей умножаем на 0,13 и получаем 11 050. Этому и будет равна сумма, возможная к возврату за этот год. Если бы он заплатил на годовое обучение 125 000 рублей, а это выше установленного максимума, то расчет проходил бы так: 120 000 * 0,13= 15 600.

Оформление возврата денег, заплаченных за обучение ближайших родственников

При оформлении компенсации за ближайшего родственника не старше 24 лет, например, ребенка, установлен максимум в 50 000 рублей. Эта сумма рассчитывается на одного ребенка.

Например, при оплате обучения одного ребенка в спортивной секции в год было потрачено 35 000 руб. Значит, 35 000 умножаем на 13% и получаем 4 550 рублей к возможному возврату. А если родители платили за обучение двоих детей, т.е. 70000 в год, то расчет будет выглядеть вот так: (35 000*0,13) + (35 000*0,13) =9 100 и к оплате родители получается 9 100 рублей. В обоих случаях не превышен максимум возможной суммы.

Сколько раз можно получать

На возврат можно подавать документы хоть каждый год, в который проходило обучение

Важно вовремя подавать документы, так как возврат можно оформить только за три прошедших года. Поэтому удобнее подавать бумаги в налоговую на оформление компенсации ежегодно, не откладывая на следующий год

Как получить налоговый вычет за обучение? Алгоритм возврата налогового вычета

Для того, чтобы вернуть 13% за обучение, необходимо:

-

- Пойти в деканат учебного заведения и взять у сотрудника копию лицензии на осуществление образовательной деятельности с перечнем направлений, на которые распространяется документ. Для подтверждения достоверности документа, сотрудник деканата должен проставить на каждом листе лицензии отметку «Копия верна», поставить подпись и штамп.

- Взять в деканате копию договора с университетом с проставлением отметки на документе «Копия верна». Этот договор должен быть на руках у студента, потому что при поступлении в ВУЗ, он или его представитель подписывает договор. Если документ имеется на руках, то нужно сделать его ксерокопию и попросить сотрудника деканата заверить ее.

- Взять дома все чеки и квитанции, подтверждающие факт платы за обучение, за все те года, которые будут указываться в декларации. Для налоговой можно сделать копии чеков и квитанций, а оригиналы лучше оставить себе.

- Сделать копию паспорта – 1, 2 страница и прописка.

- Собрав необходимые документы, нужно отправиться на работу и запросить в бухгалтерии предприятия справку 2-НДФЛ за нужные годы.

- После заказа справки нужно получить доступ к личному кабинету ну сайте Федеральной налоговой службы – nalog.ru.

- После получения справки и регистрации на сайте Госуслуг, необходимо заполнить декларацию по налогу 3 НДФЛ.

- Заполненную декларацию и заявление (заполняется в электронном виде на сайте Госуслуг) нужно распечатать. На каждом листе декларации нужно поставить дату и свою подпись.

- Сформировать 2 пакета документов: один с оригиналами, а второй с копиями. На копиях каждого документа нужно поставить отметку «Копия верна» с датой и подписью.

- Принести документы в налоговую службы по месту проживания.

Размер налогового вычета

За обучение можно вернуть не больше, чем 13% от образовательных расходов. При этом есть максимальные суммы, которые нельзя превышать. Актуальные суммы на возврат подоходного налога на обучение 2020 года приведены в таблице.

|

№ |

Статья расходов |

Максимальная сумма расходов, с которой можно рассчитывать сумму возврата (за 1 человека), тыс. руб. РФ |

Максимальные суммы возврата по ставке 13% от суммы для расчета (за 1 человека), тыс. руб. РФ |

|

1 |

Собственное образование, образование сестры или брата |

120 |

15,6 |

|

2 |

Образование детей, подопечных |

50 |

6,5 |

Итоговая сумма будет рассчитываться так:

Сумма возврата = сумма за обучение * 13%

В каких учебных заведениях предполагается вычет 13% за обучение?

Важно понимать, что вернуть налог за обучение могут не все. Сделать это могут только те студенты, обучающиеся в учебном учреждении, которое:

Сделать это могут только те студенты, обучающиеся в учебном учреждении, которое:

- имеет лицензию на осуществление образовательной деятельности;

- заключило со студентом (его представителем) договор. В договоре обязательно должна стоять подпись ответственного лица и печать образовательного учреждения.

К таким образовательным учреждениям могут относиться платные школы, высшие учебные заведения, образовательные курсы для взрослых (курсы повышения квалификации, курсы иностранных языков, автошколы и т. п.), дополнительное образование для детей – художественные и музыкальные школы, спортивные секции, различные кружки.

Возвращение подоходного налога за обучение: размер сумм

По расходам на обучение установлены максимальные суммы, в пределах которых можно заявлять вычет. Размер их установлен подп. 2 п. 1 ст. 219 НК РФ.

Так, по расходам самого обучающегося или по обучению брата и сестры налогоплательщика можно рассчитывать на максимум, равный 120 000 руб.

Примечательно, что эта же сумма установлена как предел еще для 3 видов вычетов, как то:

- по расходам, понесенным в связи с оказанием налогоплательщику медицинских услуг;

- расходам, связанным с негосударственным пенсионным обеспечением, пенсионным страхованием, а также страхованием жизни (только добровольным);

- расходам, связанным с вычетами по суммам страховых взносов на накопительную часть пенсии.

О том, какие доходы должен получать налогоплательщик, чтобы рассчитывать на вычет, читайте в материале «Работник может рассчитывать на вычет, только если за бездоходным периодом следует оплачиваемый».

Конвертер валют

Документы для налогового вычета за обучение

Чтобы оформить получение возврата средств, затраченных при оплате обучения, нужно отнести специалистам инспекции:

- декларационный бланк по форме 3-НДФЛ;

- официальный бумажный договор с искомым учреждением, предоставляющим образовательные услуги, в оригинале.

- платежные бумаги, которые являются подтверждением понесенных расходов;

- копия лицензии искомого образовательного учреждения, получающего выплаты от учащихся;

- документ, удостоверяющий личность гражданина;

- справка по форме 2-НДФЛ, взятая в бухгалтерском отделе по месту работы, подтверждающая совершение в казну страны налоговых выплат;

- заявление, в котором вы заявите свое право на возвращение налога, в оригинале, с указанными внутри реквизитами банковского счета, на котором в дальнейшем осуществится перечисление.

Сбор документов — самый сложный этап процесса

Также важно иметь ввиду, что в случае, когда во время получения образования цена на образовательные услуги несколько раз повышалась, каждый раз необходимо предоставлять отдельный договор или приложения к нему, обновляемые каждый раз, когда увеличивается стоимость. Если же средства получаются за ребенка, необходимо к перечисленным выше бумагам дополнительно предоставить следующие наименования документов:

Если же средства получаются за ребенка, необходимо к перечисленным выше бумагам дополнительно предоставить следующие наименования документов:

- ксерокопию свидетельства о рождении обучающегося ребенка;

- бумагу, являющуюся подтверждением факта, что ребенок проходит обучение именно в очной, а не какой-либо другой форме;

- если платил один родитель, а другой получает вычет, необходима копия брачного свидетельства.

Что касается того случая, когда выплаты производятся в пользу брата или сестры, необходимо предоставить:

- их свидетельство о появлении на свет;

- собственное свидетельство о рождении;

- справку о прохождении очного обучения.

Для тех, кто использует зарубежные образовательные услуги, нужно доставить в налоговую инспекцию все иностранные документы, переведенные и нотариально заверенные.

Возвращение средств за получение образовательных услуг возможно лишь за те годичные периоды, когда производилось внесение средств. При этом подача декларации и возврат средств возможны лишь в последующем за годом выплаты двенадцатимесячном периоде. Получается, если оплата обучения произведена в 2015 году, то вернуть средства можно лишь в 2016 и тому подобное.

Если подача документов по каким-либо причинам не была своевременно произведена, то не переживайте, это можно сделать позже, однако не позднее 36 месяцев с момента совершения выплаты, так как согласно закону именно за этот строк возможно получение возврата части налоговых отчислений.

Полный процесс получения средств, как правило, длится около трети года.

Основную часть указанного временного периода займет анализ документов представителями соответствующей службы

Как оформить

Получить льготу и вернуть деньги можно:

- непосредственно в ИФНС, начиная с 1 января после окончания года, в котором была оплачена учеба;

- не дожидаясь этого срока, у себя на работе.

Пошагово у работодателя

Для этого действуют в следующей последовательности:

- Собирают документы, подтверждающие право на льготу.

- Подают в налоговую заявление на получение госпомощи. Сделать это проще на официальном сайте ФНС в «Личном кабинете налогоплательщика».

- Получают уведомление из инспекции о праве на социальную льготу. На его оформление уходит около месяца после подачи заявления. О готовности документа можно узнать в личном кабинете или по телефону и забрать документ.

- Пишут заявление на имя работодателя о предоставлении вычета и вместе с уведомлением из налоговой относят в бухгалтерию.

Начиная с месяца, в котором было подано заявление при начислении зарплаты, будет предоставляться льгота. То есть, доход для расчета НДФЛ будут уменьшать на сумму вычета. В результате удержанный налог будет уменьшен, а сумма к выплате – увеличена.

Такой расчет проводят до тех пор, пока полностью не используется подписанная фискалами льгота.

Таблица 1. Документы для скачивания

| Бланки | Образцы заполнения |

| Заявление на получение уведомления | Образец заполнения заявления на вычет |

| Уведомление из налоговой | |

| Заявление на имя директора компании | Пример заполнения заявления на работе |

Пошагово в налоговой

При обращении в ИФНС:

- Собирают документы, дающие право на вычет.

- Берут в бухгалтерии справку 2-НДФЛ о доходах и начисленном налоге за отчетный год.

- Заполняют декларацию 3-НДФЛ. Сделать это можно вручную, взяв бланк в налоговой или в таблице. Также есть возможность воспользоваться программой «Декларация», скачав ее с сайта ФНС.

- Пишут заявление о возврате излишне уплаченной суммы в бюджет с указанием банковских реквизитов.

К сведению. Заявление можно приложить сразу или после того, как будет принято положительное решение о возврате НДФЛ.

Таблица 2. Шаблоны документов

| Чистый бланк | Примеры заполнения |

| Форма 3-НДФЛ | Оформленная декларация |

| Справка 2-НДФЛ | |

| Заявление на возврат налога | Пример заявления |

Перечисленные бумаги сдают в ИФНС по месту прописки. Существует несколько вариантов:

- Лично или через представителя в отделении налоговой.

- По почте заказным письмом с описью вложения.

- Онлайн на сайте налоговой.

По закону у инспекторов есть 3 месяца на проверку документов и принятие решения о предоставлении вычета. При положительном ответе деньги перечислят на указанный в заявлении счет в течение месяца.

За какой период можно получить возврат налога?

В налоговом законодательстве есть такое понятие как срок давности, он составляет 3 года (в том числе, для предъявления вычета по расходам за обучение). Это означает, что возврат можно сделать за каждый учебный год по отдельности, но не более трех последних лет.

Например, если учеба длилась с 2014 по 2019 год, то часть расходов можно будет вернуть только за 2017, 2018 и 2019 годы.

Подавать заявление на возврат подоходного налога можно не ранее, чем по окончанию календарного года, за который Вы хотите его получить. То есть на вычет за обучение в 2019 году документы следует подавать не ранее 2020-го. Но у Вас также остаётся возможность сделать это и в 2021-ом или в 2022 году.

Многие ВУЗы (да и другие учебные заведения) направляют студентам платежные поручения на оплату образовательных услуг за весь период обучения. Следуя нашему совету, не стоит торопиться уплачивать всю сумму сразу, которая зачастую превышает установленный государством годовой лимит на получение социального вычета.