Банк эмитент

Содержание:

- Плюсы и минусы круглосуточных займов

- Рекомендуемые дебетовые карты других банков

- Как происходит эмиссия банковских карт?

- Взгляд на отдельных эмитентов

- Функции банка эмитента

- Где можно получить займ на карту круглосуточно

- Бухгалтерский учет эмиссионных доходов

- Вставка строки для подписи

- Отказывает ли Тинькофф в получении кредита под залог недвижимости?

- источники дохода по кредитной карте

- Тинькофф банк: кредит под залог недвижимости

- Кредит за 1 час

- Эмитент – кто это

- Центральный банк России как единственный эмиссионный банк страны

- Для чего эмитенту выпускать ценные бумаги

- Konga (Конга)

- Что включается в обязанности банка-эмитента

- Банк-эквайер и банк-эмитент: отличия

- Из истории платежных систем банковских карт

- Кто может выступать в роли эмитента?

- Комментарии: 2

- Способы погашения задолженности

- банк-эмитент

- Зачем надо знать банк эмитент

- В чем разница между торговым эквайрером и торговым процессором?

- Платежи, осуществляемые при помощи банковской карты

- Кто может быть эмитентом

- Проблемы с картой и способы их решения

- Другие интересные материалы:

- Функции банка-эмитента

- Обязанности банка-эмитента

Плюсы и минусы круглосуточных займов

Для удобства плюсы и минусы можно представить в таблице.

|

Преимущества |

Недостатки |

|

|

Рекомендуемые дебетовые карты других банков

Как происходит эмиссия банковских карт?

Процедура проведения эмиссии пластиковой карты — это достаточно сложное с технологической точки зрения мероприятие, которое проходит в несколько основных этапов:

- Предварительная подготовка. На специальное покрытие, выполненное из ПВХ состава, наносят красящий компонент. Каким будет дизайн, решает заказчик, исходя из технических возможностей изготовителя.

- Ламинирование. Специальное прочное глянцевое покрытие наносят на поверхность листа с двух его сторон. Это делает цвета красок насыщеннее, а само изделие более долговечным и устойчивым к механическим повреждениям.

- Вырубка карты. Это делает автоматическая линия, а все полученные после нарезки отходы идут в дальнейшую переработку.

- Имплантация. По специальной технологии в макет будущей карты вживляется микрочип — на нём будет храниться вся персональная информация о пользователе. Там же делают магнитную припрессовку — тёмное поле на обороте.

- Эмбоссирование. Нанесение уникального номера и имени клиента.

- Упаковка в пин-конверт. Их делают отдельные компании. Бумага является сопроводительным отчётным документом к каждой пластиковой карте.

Современная карточная эмиссия — это не только красивый дизайн, но и самый высокий уровень защиты и безопасности продукта, гарантирующий человеку сохранность имеющихся на ней денежных активов.

Лучшие кэшбэк-карты 2020

№1 Ultra

Восточный Банк

Дебетовая карта

- до 7% кэшбэка

- 5,5% на остаток

- 0₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 11% кэшбэка

- 4% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 22% кэшбэка

- 3% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Взгляд на отдельных эмитентов

Каждый эмитент кредитной карты делает деньги по-разному, в зависимости от структуры оплаты своих карт. Однако большинство из них получают основную часть своих доходов от процентов. В отличие от других расходов на проведение кредитной карты, проценты полностью зависят от поведения потребителей. Проценты начисляются только тем потребителям, которые не выплачивают свой баланс в полном объеме каждый месяц. Оплатите полностью, и вы не заплатите ни копейки в процентах.

Чтобы проиллюстрировать, как структуры доходов отличаются от эмитентов, рассмотрим, как четыре эмитента сделали деньги в 2015 году:

- Столица. В 2015 году Capital One сообщила о чистом процентном доходе от своего бизнеса по кредитным картам в размере 11,2 млрд. Долл. США и 3,4 млрд. Долл. США в виде «чистого беспроцентного дохода», то есть обмена и платы за обслуживание, за вычетом потребительских вознаграждений.

- Синхронность. В отличие от других крупных эмитентов, Synchrony зарабатывает большую часть своих денег на карточках для частных магазинов, которые не взимают обмен, но имеют высокие процентные ставки, поэтому неудивительно, что большая часть его дохода исходит от процентных платежей. Он сообщил о 505 млн. Долл. США в обменных доходах от своих карт с открытым контуром в 2015 году. Карты с открытым контуром — это те, которые могут использоваться за пределами магазина, чье имя отображается на карте, потому что они являются частью платежной сети, такой как Visa или MasterCard. По всем продуктам, включая кредитные карты и кредиты, он сообщил о чистом процентном доходе в размере 12,1 млрд. Долларов США в том же году.

- Американский экспресс. Хотя AmEx предлагает несколько кредитных карт, его продукты подписи являются платежными карточками, которые не позволяют держателям карт нести остатки и не имеют процентных ставок. Эмитент также взимает более высокий обмен по сделкам. Это может быть связано с тем, что доход подразделения подразделения карточных услуг в США настолько отличается от доходов его конкурентов. В 2015 году он сообщил о нецелевых доходах в размере 13,2 млрд. Долл. США, включая плату за услуги и обмен, а также чистые процентные доходы в размере 5,6 млрд. Долл. США в 2015 году.

- Обнаружить. Как и другие крупные эмитенты, Discover также зарабатывает больше денег на процентах по кредитным картам, чем на обмене. В 2015 году он сообщил о 6,6 млрд. Долл. США по процентным доходам по кредитам по кредитным картам и 1,1 млрд. Долл. США за счет чистого дисконта и доходов от обмена.

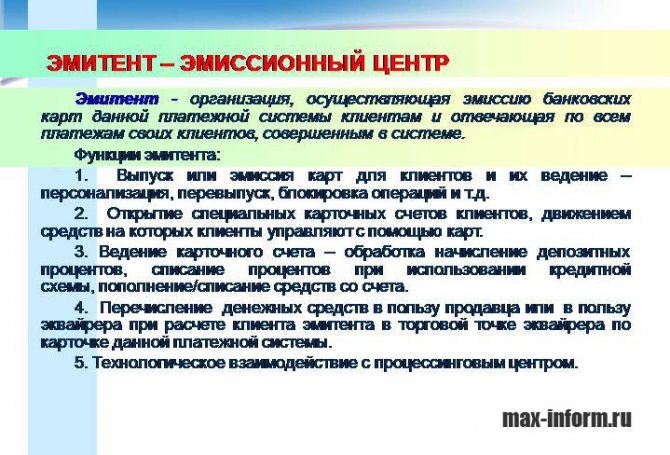

Функции банка эмитента

- Выдача банковской карты – КФУ открывает счет, к которому будет привязана ваша карта. К одному счеты вы можете открыть несколько пластиковых карт, например, для членов вашей семьи.

- Авторизация карты – эта процедура осуществляется в момент проведения ваших платежей в торговых точках. Проведя это действие, КФУ подтверждает информацию о вас и вашей платежеспособности.

- Оплата счетов – процедура, в результате которой ваши денежные средства перечисляются с вашего счета на счет продавца. В некоторых случаях это списание происходит в течение нескольких часов/дней. Поэтому сумма операции может быть предварительно зарезервирована, чтобы вы не смогли воспользоваться этими деньгами повторно.

- Выставление счет-выписки – банк эмитент обязан предоставить вам информацию обо всех совершенных действиях с вашей картой. В счете-выписке присутствует информация о поступлениях (например, зарплаты) и списании средств (платежи или выдача наличных).

- Обеспечение безопасности карты – установление дополнительных средств защиты (например, лимиты, проверка кодового слова и т.д.) при доступе к вашей платежной карте, в том числе к вашей личной информации.

- Обмен данными с иными кредитными организациями – эта операция требуется, когда вы, например, находитесь в другом городе и вам необходимо снять деньги с вашей карты, но в банкомате другого банка (отличного от вашего банка-эмитента, указанного на карте).

Что значит «операция возможна только с банковской карты»?

Для такого отказа существует ряд причин:

Причина №1 Карта заблокирована

Проверьте карту на факт блокировки. Возможно, банк дезактивировал (заморозил) счет или конкретную карту без вашего ведома, поэтому онлайн-транзакция не может быть осуществлена.

Где можно получить займ на карту круглосуточно

Бухгалтерский учет эмиссионных доходов

Для того чтобы отразить доход по эмиссионным сделкам в бухгалтерском учете, следует придерживаться следующих условий:

- получение такого дохода возможно только при условии наличия договора данных сделок;

- возможно определение суммы дохода.

Бухгалтерский учет подразумевает отражение всех эмиссионных операций коммерческого банка по каждому открытому договору, не зависимо от того, где и когда были совершены данные операции.

Записи в бухгалтерском учете конечных результатов (сальдо по счетам бухгалтерского учета) эмиссионных операций по договорам на покупку и выпуск ценных бумаг не допускается.

Согласно ФЗ «О рынке ценных бумаг», дата перехода юридических прав на владение ценной бумагой признается дата, когда были проведены первые операции по покупке ценной бумаги или ее продаже.

В бухгалтерском учете эмиссионные операции должны отражаться в день получения необходимых, основных документов, которые могут подтвердить переход прав на ценную бумагу, либо в день выполнения условий договора.

В случае если появляется несовпадение в дате перехода права на владение ценной бумагой и даты совершения сделки, требования и обязательства по данным сделкам отражаются на счетах по учету наличных и срочных сделок. В бухгалтерском учете такие операции отражаются согласно главы Г «Срочные операции» Плана счетов бухгалтерского учета. В таком случае требования и обязательства должны быть перенесены на балансовые счета.

Эмиссионные операции, при которых совпадают даты перехода прав и осуществления операций, отражаются на счетах: 47407, 47408 «Расчеты по конверсионным сделкам и срочным операциям».

Операции, которые совершаются на организованных рынках, участником которых и является коммерческий банк, отражаются на счетах: 47403, 47404 «Расчеты с валютными и фондовыми биржами».

Замечание 1

Если операции с ценными бумагами осуществляются с помощью посредника, то они отражаются на счетах: 30602 «Расчеты кредитных организаций-доверителей по брокерским операциям с ценными бумагами и другими финансовыми активами».

Вставка строки для подписи

Отказывает ли Тинькофф в получении кредита под залог недвижимости?

источники дохода по кредитной карте

Доход от кредитных карт поступает из трех основных источников:

- Интерес выплачиваемых держателями карт, которые несут баланс из месяца в месяц.

- Плата за сервис. К ним относятся ежегодные сборы, а также сборы за переводы баланса, иностранные операции, денежные авансы, просроченные платежи, возвращенные чеки и т. Д.

- Плата за обмен что купцы платят за принятие кредитных карт — обычно от 2% до 3% от каждой транзакции.

Процентный доход увеличил в два раза больше дохода, чем плата за обмен и обслуживание в 2013 году, согласно сводному отчету о прибылях и убытках для банков-эмитентов кредитных карт, собранных First Annapolis Consulting. Тем не менее, в течение периода, изученного First Annapolis, процентные доходы были довольно стабильными, а доходы от платы почти удвоились. Вот как сравниваются потоки доходов в процентах от непогашенных остатков держателей карт:

Тинькофф банк: кредит под залог недвижимости

Когда личных средств недостаточно для крупной покупки или других неотложных нужд, потребительский кредит станет рациональным способом решения проблемы. Если же требуется сумма больше, чем банк в состоянии предложить, можно взять займ под залог имущества. Это не подобие ипотеки.

Данный вид кредита подразумевает одалживание определенной суммы у банка под процент, где в качестве гаранта служит закладываемая недвижимость. При этом она остается в собственности соискателя, только с наложенным банком обременением. До полного погашения займа собственник не сможет продать или подарить заложенную недвижимость. Если заемщик будет уклоняться от своих долговых обязательств, банк сможет вернуть кредит за счет ее продажи. Остаток возвращается клиенту.

После подписания договора деньги переводят на дебетовую карту Tinkoff Black. Если ее нет, ее заводят для клиента бесплатно и курьер доставляет вместе с необходимым пакетом документов.

Кредит за 1 час

Эмитент – кто это

В экономике термин «эмитент» – это организация, которая от собственного имени выпускает ценные бумаги с целью привлечения финансирования – ч. 7, 79-ФЗ от 14.06.2012 г.

Эмитентом может стать юридическое лицо, органы местного самоуправления или исполнительной власти.

Данный процесс делится на две функции – получение права на выпуск и взятие определенных обязательств, которые накладывают выпущенные ценные бумаги.

Основные группы эмитентов:

- государство;

- центробанк РФ;

- муниципальные власти;

- инвестиционные фонды;

- акционерные общества и другие коммерческие компании.

На рынок выпускают все виды ценных бумаг (ЦБ) – акции, облигации, дорожные чеки, векселя, опцион эмитента (это эмиссионная ценная бумага, регистрируемая на конкретное лицо, позволяющая обменять его на акции).

Обратите внимание!

В современном мире эмитентом называют банковские учреждения, выпускающие платежные пластиковые карточки.

Сами карты являются собственностью финансовой компании, а не клиента, даже если речь идет об эмбоссированных.

Обязательством здесь служат гарантии, что все расчеты, произведенные платежным средством, будут соблюдены.

Простыми словами: карту примут для оплаты в торгово-сервисных сетях, а внесенные через кассу или банкомат деньги будут зачислены на счет.

Отказ эмитента в операции всегда имеет весомое основание – недостаток средств, арест счета и другие.

Что такое банк эмитент, коротко и понятныя языком

Центральный банк России как единственный эмиссионный банк страны

Замечание 1

Конституция Российской Федерации определяет особый статус Банка России, предоставляя ему исключительные права на выполнение денежной эмиссии, защиту и обеспечение устойчивости национальной валюты.

Правовые основы деятельности банка России определяются также Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и иными нормативными актами.

К целям деятельности Центрального банка России относятся:

- во-первых, осуществление защиты и обеспечение устойчивости национальной валюты;

- во-вторых, обеспечение развития и укрепления российской банковской системы;

- в-третьих, стабилизация и обеспечение развития национальной платежной системы;

- в-четвертых, стабилизация и обеспечение развития российского финансового рынка.

Основным принципом деятельности Центрального банка России выступает принцип независимости, проявлением которого является то, что указанный банк является особым публично-правовым институтом, обладающим исключительным правом эмиссии денежных средств и выступающим организатором денежного обращения.

Банк России не представляет собой орган государственной власти, однако содержание его функций позволяет определять природу его деятельности как одну из форм государственной власти, предусматривающей применение мер государственного принуждения.

При этом Банк России реализует свои функции и полномочия вне зависимости от органов власти любого уровня (федеральных, региональных, местных).

Принцип независимости Центрального банка закреплен Конституцией России.

Помимо прочего Центральный банк наделен исключительным правом нормотворческой деятельности в рамках вопросов, отнесенных к его ведению. Центральный банк не наделен правом законодательной инициативы, однако его нормотворческая деятельность проявляется:

- во-первых, в издании собственных нормативно-правовых актов;

- во-вторых, в составлении заключений по нормативно-правовым актам, касающимся выполнения его функций.

Центральный банк России имеет статус юридического лица. Его капитал и имущество находятся в федеральной собственности, хотя Банк и сохраняет финансовую и имущественную самостоятельность.

Центральный банк самостоятельно реализует полномочия в части владения, пользования и распоряжения имуществом банка. Для изъятия или обременения его имущества необходимо согласие Центрального банка России.

Проявлением финансовой независимости Центрального банка России является обеспечение им своих расходов собственными доходами. Центральный банк России наделен правом защиты своих интересов в судебном порядке, в том числе в иностранных и международных судах.

Центральный банк России не несет ответственности по обязательствам российской Федерации, как и Российская Федерация не несет ответственности по обязательствам банка, если это прямо не задекларировано в законодательстве.

Также Центральный банк России не несет ответственности по обязательствам кредитных и некредитных организаций, исключая те случаи, когда банк по собственной инициативе берет на себя такую ответственность. Справедливо и обратное утверждение.

За результаты своей деятельности Центральный банк России отвечает перед Государственной Думой России:

- назначающей и освобождающей от должности его Председателя и членов Совета директоров,

- направляющей и отзывающей собственных представителей в национальный финансовый совет в пределах квоты,

- рассматривающей направления государственной кредитно-денежной политики и оценивающей годовые отчеты банка.

Замечание 2

Государственная дума наделена правом принятия решения о проведении проверки Центрального банка Счетной палатой.

Для чего эмитенту выпускать ценные бумаги

Основным поводом стать эмитентом является, очевидно, финансовая выгода.

Рассматривая вопрос более подробно, эмиссия ценных бумаг эмитентами предполагает соответствие одной или нескольким заданным целям, среди которых:

- увеличить собственный капитал учредителем;

- сформировать базовый уставный капитал при создании акционерного общества;

- увеличить сформированный ранее уставной капитал;

- привлечь заёмные инвестиции;

- скорректировать предоставляемый акциями объём прав обладателя;

- реорганизовать предприятие юридического лица;

- раздробить или консолидировать эмиссионные бумаги, выпущенные в прошлом.

Konga (Конга)

Что включается в обязанности банка-эмитента

Банк-эквайер и банк-эмитент: отличия

Банк-эквайер оказывает эквайринговые услуги – прием к оплате пластиковых карточек, выдача наличных, предоставляет данные о состоянии счета.

Простыми словами, банк-эквайер – это владелец терминала оплаты, установленного в торгово-сервисных сетях, или банкомата.

В функции эквайера входит:

- Проверка платежеспособности клиента.

- Обеспечение безопасности расчетов и сохранение персональной информации о клиенте и платежном средстве.

- Техническое и операционное консультирование сотрудников торгово-сервисных сетей.

Одно финансовое учреждение может быть одновременно и банком-эквайером и банком-эмитентом. Например, когда владелец карты Сбербанка пользуется банкоматом Сбербанка.

В том случае, когда техническое устройство принадлежит Альфа-Банку, он же выступает эквайером, а банк-эмитент – Сбербанк.

Из истории платежных систем банковских карт

Первой системой платежных карт стала Diners Club, которая появилась в 1950 году в США. В том же году система выпустила первые в истории кредитные карты. При этом компания являлась не банком, а своего рода клубом, куда входили люди, заинтересованные идеей оплачивать свои траты в любое время без наличности на руках.

Первые кредитки Diners Club предназначались для оплаты обедов в ресторанах. Они были бумажными и являлись, по сути, документом, подтверждающим платежеспособность владельца. Раз в месяц члены клуба получали выписки по оплаченным таким способом счетам, по которым затем нужно было внести платежи.

Собственно банковские карты появились позднее, и изначально единой системы для их выпуска и обслуживания не было. Каждый банк выпускал собственные карточки, которые могли использоваться только внутри него. Первым свои банковские карты начал выпускать Long Island Bank, небольшой банк из Нью-Йорка, в 1951 году.

Первой межбанковской системой стала Interbank Card Association (будущая MasterCard), которая появилась в 1966 году. В то же время активно развиваются American Express в США, Eurocard в Европе и JCB в Японии.

Параллельно развивались технологии проведения платежей и сохранения информации о них. Сами карты из бумажных стали пластиковыми, на них появились магнитные полосы, а позднее – электронные чипы, которые хранят информацию о счете. Для обработки операций стали использоваться компьютерные системы. Развитие Интернета позволило проводить все операции в реальном времени в режиме онлайн.

В СССР собственные платежные системы, основанные на банковских картах, почти не развивались. Иностранные карточки были доступны только очень узкому кругу лиц и использовались далеко не везде. Приемом и обслуживанием карточек занимались ВАО «Интурист» и Внешэкономбанк. В 1988 году Внешэкономбанк стал первым советским банком, который выпустил карту в иностранной платежной системе. К концу XX века на нашем рынке наиболее активно действовали Visa и Europay (впоследствии войдет в MasterCard).

Первой отечественной системой банковских карт стала СТБ, которую создал банк Столичный в 1992 году. Однако, она не получила большого распространения и сейчас уже не используется. В 1994 году появилась Золотая Корона, которая стала более популярной. Сейчас она больше известна благодаря денежным переводам, а банковские карты в ней встречаются реже.

В 2012 году появилась система ПРО100, которую разработал Сбербанк на базе технологий MasterCard. Карточки этой системы должны были объединять платежный инструмент и документ, подтверждающий личность. Попытка создать такой инструмент оказалось не слишком удачной, и, несмотря на определенную распространенность, к 2017 году работа системы была свернута. Ей на смену пришла система МИР.

Кто может выступать в роли эмитента?

В роли эмитента может выступать не только финансовое заведение. Функция по выпуску финансовых активов может быть возложена также и на юридическое лицо, на органы исполнительной власти и даже на органы местного самоуправления. Единственный главный момент, который должен присутствовать, — это наличие права осуществлять эмиссию у объекта. В соответствии с данным стандартом банк-эмитент или любой другой субъект, осуществляющий выпуск финансовых активов, несет полные обязательства перед собственниками ценных бумаг, в том числе и исполнение полного перечня обязательств перед ними.

Комментарии: 2

Способы погашения задолженности

После того как клиент совершил траты по кредитной карте, со следующего месяца в расчетный период, ему необходимо внести на карту минимальный платеж. Размер такого платежа обычно состоит из 5-10% от суммы, начисленных процентов, комиссий и др. плат.

Заемщику предоставляется возможность бесплатного пользования кредитными средствами в течение льготного периода.

В каждом банке он установлен на срок 50-200 дней. Погасив задолженность в беспроцентный период, клиент не будет переплачивать проценты.

Вернуть деньги на кредитную карту, клиент может, выбрав один из нижеприведенных вариантов:

- с любой карты, выпущенной одним из банков РФ;

- через кассу банка;

- через терминал;

- в банкомате.

Карта также может пополняться при помощи Qiwi, WebMoney, Яндекс.Деньги. Но при переводе денег на карту следует помнить о комиссионных вознаграждениях, которые взимает посредник.

банк-эмитент

Слитно или раздельно? Орфографический словарь-справочник. — М.: Русский язык . Б. З. Букчина, Л. П. Какалуцкая . 1998 .

Смотреть что такое “банк-эмитент” в других словарях:

Банк-эмитент — банк, выпускающий в обращение (эмитирующий) денежные знаки или ценные бумаги и платёжно расчётные документы (банковские карты, чековые книжки). Эмиссией денег в стране чаще всего занимаются центральные банки, выпуском ценных бумаг коммерческие… … Википедия

БАНК-ЭМИТЕНТ — банк (как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы. См. также Инкассо … Юридический словарь

БАНК-ЭМИТЕНТ — банк (как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы … Юридическая энциклопедия

Банк-Эмитент — См. Банк эмиссионный Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

банк-эмитент — сущ., кол во синонимов: 1 • банк (48) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

Банк-эмитент — Банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк эмитент). Гражданский кодекс Российской Федерации от 26.01.96 N 14 ФЗ, ст.867 … Словарь юридических понятий

Банк-эмитент — см. Расчеты по аккредитиву; Расчеты по инкассо … Энциклопедия права

БАНК-ЭМИТЕНТ — банк ( как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы … Энциклопедический словарь экономики и права

банк-эмитент — банк (как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы. см. тж. инкассо. * * * см. Расчеты по аккредитиву; … Большой юридический словарь

БАНК-ЭМИТЕНТ — банк (как правило центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы … Большой экономический словарь

Источник статьи: http://dic.academic.ru/dic.nsf/rus_orthography/5119/%D0%B1%D0%B0%D0%BD%D0%BA

Зачем надо знать банк эмитент

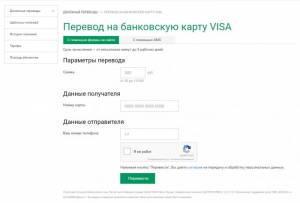

Данная информация полезна в том случае, если вам нужно совершить межбанковский перевод другому физическому или юридическому лицу. Очень часто, если карты\счета открыты в одном банке, то вы не будете платить комиссию за перечисление между счетами одного банковского учреждения.

Если у вас нет в нужном банке открытой карты, например, в ВТБ, а получателю нужно сделать перевод именно на неё, то вы можете сэкономить в том случае, если посетите отделение именно этого банка. Через кассу можно провести платеж либо совсем без дополнительного сбора, либо с минимальными потерями.

Возможно, эти статьи также будут вам интересны:

Кроме того, бывают и нестандартные ситуации, когда вы, например, нашли чью-то карточку, и хотите вернуть её владельцу. Если ФИО вам не знакомо, и на объявление о пропаже никто не откликнулся, то самым правильным решением будет обратиться в ближайшее отделение банка, который выпустил данную карточку, и отдать её сотруднику.

Тот по своей базе данных найдет владельца, и свяжется с ним. Карточку заблокируют до приезда человека, который ею владел, чтобы никто не мог воспользоваться его деньгами.

В чем разница между торговым эквайрером и торговым процессором?

Теперь мы знаем, что торговец-покупатель является юридическим лицом, заключившим договор с торговцами, чтобы облегчить операции с платежными картами. Мы также знаем, что эти покупатели иногда могут быть процессорами. Так в чем же разница между приобретателем и процессором?

Проще говоря, в то время как покупатель является источником урегулирования, споров и т.п., процессор находится в сорняках, обеспечивая авторизацию, расчет, передачу данных и безопасность, а также соединения с платежными сетями.

Вы часто будете слышать, как эти два слова используются взаимозаменяемо (даже если они являются двумя различными объектами), потому что многие крупные банки и учреждения выполняют функции как покупателя, так и процессора. Кроме того, многие торговые процессоры предоставляют аутсорсинговые услуги покупателям.

Платежи, осуществляемые при помощи банковской карты

При проведении вами безналичных платежей в счет какой-либо организации банк-эмитент вашей карты выступает гарантом сделки. Т.е., он подтверждает вашу способность оплатить покупку без передачи вами наличных денег продавцу.

Именно поэтому продавец при проведении платежа требует:

- расписаться в чеке;

- предоставить документ, удостоверяющий личность.

Так он проверяет, что платежный инструмент банка эмитента, принадлежит держателю карточки, т.е. вам.

Существует понятие “аккредитив банка эмитента” – этот термин обозначает платежное поручение перевести денежные средства со счета одного юридического лица на счет другого юридического лица, если все условия сделки соблюдены (например, осуществлена доставка товара). В данном случае, вы выступаете в роли физического лица, а банк перечисляет средства юридическому лицу. Ваша карта выступает в качестве такого же платежного средства, как и аккредитив между юридическими лицами. Но для ее оформления не требуются какие-либо специальные документы.

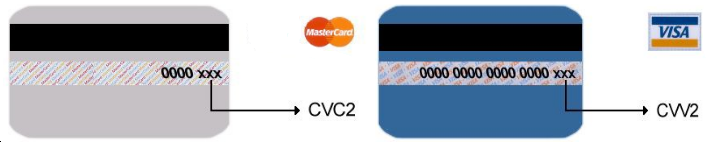

Если вы оплачиваете покупку в интернете, у продавца нет возможности проверить вашу личность. Поэтому созданы специальные дополнительные вопросы, ответив на которые вы заключите сделку.

- СVC2-код (расположен на оборотной стороне);

- платежный адрес банка эмитента (адрес, который указан в договоре КФУ на обслуживание платежной карты).

Кто может быть эмитентом

Право на эмиссию и выступление в роли эмитента имеют: органы власти, а также все юридические лица, которым предоставлены основные полномочия эмиссии. Основной особенностью государственных структур является то, что только у них есть право эмитировать (выпускать) денежные знаки. Компании же эмитенты могут выпускать: платежные карты, ценные бумаги, документы, дорожные чеки.

Основные функции организации-эмитента:

- Непосредственно выпуск актива.

- Выполнение всех действий по обеспечению прав, закрепленных за активами, которые были выпущены в обращение.

Центральный банк как крупнейший эмитент

Наиболее крупным эмитентом любой страны является государство. У Центрального Банка есть право монополиста для проведения эмиссии денежных знаков. Государство жестко контролирует дополнительный выпуск денег для поддержания оптимального уровня цен, инфляции в границах допустимых показателей.

При этом, деньги могут быть изъяты из обращения в соответствии с текущей экономической ситуацией в государстве. Все полномочия для принятия решений такого типа и уровня закреплены за Министерством финансов.

Нужно отметить, что Центральный банк очень тесно связан с государством, но по обязательствам касаемо третьих лиц обе стороны обязательств друг друга не выполняют. Поэтому во всем, что касается вопросов развития, ЦБ имеет частичную независимость.

Страна-эмитент – что это такое?

Если рассматривать страну с точки зрения эмиссии ценных бумаг, то государство является самым крупным эмитентом. Оно выпускает денежные знаки. Страна получает эмиссионный доход, несет издержки по производству ценных бумаг, принимает решение касательно их выпуска и эксплуатации/ликвидации при необходимости.

В современном мире государство выступает эмитентом через центральный банк и казначейство, коммерческие банки, другие виды специальных кредитно-финансовых институтов. Тут стоит вспомнить понятие эмитента валюты – это и есть государство, для которого указанная валюта принята национальной.

Проблемы с картой и способы их решения

Иногда организация, магазин, банк, в которых собирается расплатиться владелец карты через терминал для карточек, могут не подтвердить операцию. Это происходит потому, что карта заблокирована, карта не поддерживается системой или произошел технический сбой.

Блокировка карты

Поскольку карту выпускает банк, он может и ограничить ее использование. Если платеж не проходит, банк мог карту заблокировать или ограничить ее возможности. В этом случае необходимо звонить на горячую линию банка и спросить о состоянии карты. Оператор посмотрит через компьютер, есть ли проблема с ней. Он объяснит, что именно не так и предложит варианты решения проблемы.

Однако эти процедуры связаны именно с карточкой, на счете они не должны отразиться. Деньги на счету сохраняются, и при выпуске новой карты финансы счета снова должны стать доступными.

Другие интересные материалы:

Функции банка-эмитента

Целевое предназначение банковского эмитента:

- Оформление пластиковых карт. Учреждение создаёт персональный расчётный счёт — впоследствии к нему будет осуществлена привязка личной карты. Счёт может быть семейным — на него можно оформить сразу несколько карт.

- Авторизация. Процедура приведения карты в активное состояние с целью осуществления операций по транзакциям в торговой сети. Выполнив данное мероприятие, система подтвердит персональную информацию пользователя и факт его финансовой платёжеспособности.

- Оплата по счетам. Процесс, по итогам проведения которого деньги с текущего счёта владельца карты будут автоматически перенаправлены на реквизиты продавца или лица, выполнившего услугу. Списание денежных активов может быть как мгновенным, так и произойти спустя несколько часов или дней. Каким будет этот период, зависит от конкретного банка. Для удобства вкладчика сумма, которую нужно будет перевести третьему лицу, может быть заблаговременно зарезервирована, и средства не смогут быть применены ещё раз.

- Предоставление счёта-выписки. Эмитент в обязательном порядке предоставит пользователю все сведения об операциях, совершённых с помощью конкретной карты.

- Финансовая безопасность. Наличие дополнительных мер защиты — запросы кода, лимитные ограничения.

- Обмен информацией с другими финансовыми компаниями и кредитными учреждениями. Эта опция обязательно пригодится владельцу карты, если он будет находиться удалённо от дома. В результате таких манипуляций он сумеет вывести средства не только в другом регионе, но и через банкомат сторонней компании.

Обязанности банка-эмитента

Помимо прав, в процессе взаимодействия с физическими лицами, банки-эмитенты несут и определенные обязанности. Основная обязанность организации заключается в обеспечении безопасности карточных счетов и неприкосновенности средств, принадлежащих клиентам. Ради сохранности собственных средств клиенты и обращаются в кредитные организации.

Помимо этого, банк обязуется открыть клиенту счет, выдать карту, и обеспечить круглосуточный доступ к собственным средствам без ограничений. Прочие обязанности эмитента:

- Бесплатный перевыпуск банковской карты после завершения срока действия.

- Выплата возмещения в случае потери средств клиентом по вине организации.

- Предоставление клиенту в очном и дистанционном режимах информации по счету и карте.

- Проведение моментальных операций при применении держателем банковской карты.

- Выдача наличных средств через собственные кассы.

- Обеспечение бесперебойной работы карты за границей домашнего региона и за рубежом — если это позволяет платежная система.

- Ведение курса конвертации при использовании банковской карты за границей.

Это лишь часть самых элементарных обязанностей, которые несет каждый банк-эмитент перед своими действующими клиентами. Этот список значительно шире, и с ним любой желающий может ознакомиться в теле договора на банковское обслуживание.

Федеральное законодательство регулирует и обязанности банков-эмитентов. За их деятельностью наблюдает главный регулятор — ЦБ РФ. При выявлении фактов нарушений ведения деятельности или фальсификаций, организация исключается из федерального реестра.

Анатолий Дарчиев – высшее экономическое образование по специальности “Финансы и кредит” и высшее юридическое образование по направлению “Уголовное право и криминология” в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности. darchiev@brobank.ru