Калькулятор кредитов с рефинасированием в сбербанке

Содержание:

- Причины оформления РКО в банке Тинькофф

- Как рефинансировать в другом банковском учреждении?

- Что такое рефинансирование кредита?

- МОСКОВСКИЙ ФИЛИАЛ ПАО «Запсибкомбанк»

- Можно ли рефинансировать ипотечный кредит?

- Преимущества МФО

- Рефинансирование автокредита

- Список банков, которые занимаются рефинансированием кредитов

- Что такое рефинансирование и для чего его делать

- Часто задаваемые вопросы (FAQ) по рефинансированию ?

- Мнения оформляющих перекредитование

- На какие нюансы следует обращать внимание?

- Для чего их выпускает государство

- Виды перекредитования

Причины оформления РКО в банке Тинькофф

РКО в банке Тинькофф клиенты оформляют по таким причинам:

Как рефинансировать в другом банковском учреждении?

Для рефинансирования кредита стороннего банка нужно пройти более сложную процедуру. Вот как в этом случае можно перекредитовать ипотечный кредит под меньший процент:

- Во-первых, необходимо, чтобы другой банк одобрил анкету-заявку на рефинансирование. Добиться этого не так уж и просто, ведь новый кредитор будет оценивать заемщика со всей строгостью.

- Во-вторых, чтобы перекредитоваться в другом банке, придется собрать внушительный пакет документов, без которых сделка с банком может просто не состояться.

Пошаговая инструкция, как провести перекредитование, следующая. Необходимо:

- Выбрать банк для рефинансирования и получить его одобрение на поданную заявку.

- Подписать договор рефинансирования с банком.

- Дождаться погашения ипотечного кредита и снять обременение с недвижимости.

- Подписать договор ипотеки и зарегистрировать его в Росреестре.

- Оплачивать новый кредит по новой ставке.

Заемщики других банков подают расширенный пакет документов, который кардинально отличается от комплекта для клиентов этого же кредитора.

Нужно будет предоставить не только справку о доходах, выписку из трудовой книжки, но и копию паспорта, справку о задолженности по рефинансируемому кредиту, копию кредитного договора. Обязательна и анкета, которая заполняется с указанием размера расходов и доходов будущего заемщика.

Как подать документы на залог после получения одобрения?

После предварительного одобрения заявки внешнего заемщика нужно потребуются документы по залоговой недвижимости. Это необходимо, чтобы новый кредитор смог оценить залог и убедиться в том, что рыночная стоимость недвижимости не превышает размера задолженности.

От заемщика потребуется:

- выписка из ЕГРН;

- правоустанавливающие документы на недвижимость (договор купли-продажи, дарения и пр.);

- ДДУ или договор о переуступке прав требований (если покупается жилье на первичном рынке);

- выписка из домовой книги;

- согласие супруга (и) на ипотеку;

- акт оценки недвижимости.

Банки выдвигают определенные требования к залоговому имуществу. Например, квартира или дом должны обязательно иметь отдельную кухню и санузел. Недвижимость должна находиться в здании с процентом износа не более 50-70%, не относящемся к аварийному фонду

Важно и месторасположение объекта – не более 50 км от города и в районе работы отделения банка

О том, как проходит рефинансирование ипотеки по двум документам, читайте здесь.

Порядок действий по перерегистрации залога

Договор ипотеки заключается в письменной форме без нотариального заверения. После того как будет осуществлена его государственная регистрация, у нового кредитора возникает право требования обращения взыскания на заложенную квартиру, если заемщик вдруг не справится с оплатой кредита.

Вот как это происходит:

- Заемщик подписывает договор ипотеки с новым кредитором.

- Снимается обременение и одновременно накладывается новое – в пользу нового банка.

- Заемщик приносит в банк договор ипотеки с отметкой регистратора.

Регистрация ипотеки, или залога, осуществляется Росреестром путем внесения соответствующей записи об обременении объекта недвижимости в ЕГРН.

Для регистрации требуется только паспорт, заявление банка и заемщика, договор ипотеки, нотариально удостоверенное согласие другого супруга на заключение договора, а также квитанция об оплате госпошлины.

Что такое рефинансирование кредита?

Рефинансирование кредита – это получение нового займа для того, чтобы полностью закрыть ранее взятый кредит, когда по новому кредитному договору условия получаются более выгодными. При рефинансировании клиент получает возможности сэкономить на пользовании заемными средствами, за счет более низкой процентной ставки, за счет снижение размера ежемесячных платежей. Чем больше разница в процентных ставках между старым и новым кредитом, чем выше сумма кредита, тем более выгодной для потребителя становится процедура перекредитования.

В большинстве случае потребители пользуются кредитом, подписывая кредитный договор не на один год, на несколько лет. Особенно это касается ипотечного кредита или автокредита. Банковские организации неплохо зарабатывают на предоставлении денег в пользование, взимая за это свой процент. Несомненно, им выгодно привлекать как можно больше клиентов, и для этого они готовы предоставлять более выгодные, чем у конкурентов условия. Нередко бывают и такие ситуации, когда конкурирующий банк снижает кредитные ставки, и человек, оформив кредит в одном кредитном учреждении, вскоре узнает, что условия в соседнем банке более выгодные и заманчивые. Вот в таких ситуациях выгодно пойти на перекредитование, то есть рефинансирование кредита.

Если клиенту предстоит еще долгое время выплачивать кредит, то в его ситуации процедура рефинансирования становится идеальным решением, особенно это касается ипотечного кредита (ведь ипотека может оформляться на сроки вплоть до 25 лет), когда разница в 0,5 процента в финансовом плане довольно ощутима.

МОСКОВСКИЙ ФИЛИАЛ ПАО «Запсибкомбанк»

Можно ли рефинансировать ипотечный кредит?

В основном рефинансируются кредиты, оформленные в других банках. Это возможно в том случае, когда у заемщика нет просроченной задолженности на момент подачи анкеты-заявления, а остаток задолженности составляет не менее 0,3 -1 млн. рублей. Если учесть, что средняя сумма ипотечного кредита в России 2,45-2,52 млн. рублей, то условия рефинансирования позволяют перекредитовать по более низкой ставке значительную часть задолженности.

Рефинансирование в этом же банке, где был взят кредит, фактически представляет собой реструктуризацию задолженности. Как получить рефинансирование? Оно проводится по заявлению заемщика в том случае, если тот не справляется с кредитом либо хочет уменьшить ставку по кредиту по другим причинам. Но, если говорить честно, то банки весьма неохотно снижают ставки. В основном они предпочитают переманивать хороших заемщиков у своих конкурентов – других банков.

Важно! Банки не рефинансируют кредиты, которые уже рефинансировались, а также не практикуют частичное погашение задолженности по займам других банков.

Преимущества МФО

Рефинансирование автокредита

Автокредиты, оформленные более двух лет назад, сегодня нельзя назвать выгодными: их процентная ставка несколько лет назад была выше. Однако ее можно снизить, воспользовавшись рефинансированием автокредита.

Процедура представляет собой замену автокредита потребительским займом с более низкой ставкой.

Кредит на погашение автомобильного займа выдается клиентам на основании традиционных требований (гражданство, регистрация, трудоустройство, достаточный доход, соответствие возрасту, отсутствие задолженности по платежам, хорошая кредитная история).

Выгода рефинансирования автокредита

- Снижение суммы ежемесячной выплаты или сокращение срока погашения при сохранении платежа без изменений.

- Переход автомобиля в полную собственность заемщика, снятие залога с автомобиля. (Некоторые банки делают оформление нового залога дополнительным условием рефинансирования.)

- Отсутствие обязанности заключать договор страхования КАСКО.

При выборе банка для рефинансирования автокредита следует не только ознакомиться с условиями данной операции и требованиями к заемщику, но и учесть дополнительную стоимость услуги (например, необходимость и стоимость страховки, оценки залога и т. д.).

Порядок рефинансирования автокредита

Услугу по рефинансированию автокредита предоставляют различные финансовые организации, действующие по общей схеме.

- Подача заявки в выбранный банк. К заявке необходимо приложить документы по имеющемуся автокредиту (выписка по счету, справка об остатке долга, график платежа), а также копии личных документов и документов на автомобиль.

- Проверка документов и получение согласия банка.

- Подписание договора на новый кредит с одновременной подачей заявления на досрочное погашение имеющегося автокредита.

- Погашение задолженности. При безналичном способе новый банк перечисляет денежные средства на счет автокредита. При выдаче наличных сумма долга вносится заемщиком.

- Получение справки о погашении автокредита, получение ПТС.

Рефинансирование — это банковская операция, которая обеспечивает комфортные условия по кредитным платежам, помогает снизить сумму ежемесячных выплат, избежать задолженностей по кредитам и улучшить кредитную историю заемщика.

Список банков, которые занимаются рефинансированием кредитов

На самом деле рефинансированием занимаются практически все банки. Другое дело, что сильно отличаются программы, с которыми они работают и условия проведения рефинансирования.

- Росбанк. По праву можно назвать основным игроком рынка рефинансирования. Работает с основными видами кредитов: потребительскими, ипотекой, автокредитами. Условия рефинансирования определяются индивидуально, в зависимости от того, к какой из 10 категорий клиентов вы относитесь, поэтому практически любой заемщик может выбрать подходящую программу.

- Сбербанк. Рефинансирование по ставке от 11,4%, но годовая ставка будет зависеть от разных факторов и определяется также индивидуально для каждого заявителя. Оформить рефинансирование в Сбербанке не так легко – там очень серьезно относятся к кредитным историям потенциальных клиентов и не оформляют рефинансирование с просрочкой и плохой кредитной историей.

- Банк Открытие. Предлагает рефинансирование только сотрудникам партнерских организаций, при этом процентная ставка определяется группой, к которой принадлежит клиент. Всего их три: А, Б, С.

- ВТБ. Ориентирован именно на рефинансирование. Специалисты банка тщательно разрабатывают эти программы, делая их максимально выгодными для заявителей. В отличие от предыдущей организации, ВТБ не рефинансирует кредиты, взятые в каком-либо из банков ВТБ группы. У желающего рефинансировать кредит в данном банке не должно быть задолженностей по выплатам в других банках, а оставшееся время выплат должно быть более 3 месяцев.

Это далеко не полный список банков, занимающихся рефинансированием кредитов. Только самые популярные и крупные из них. Поскольку бесплатный сыр бывает только в мышеловке, нужно понимать, что банк все равно хочет извлечь для себя выгоду, поэтому рекомендуется тщательно изучать условия каждой программы. Несмотря на то, что большая часть банков требует идеальную кредитную историю, можно найти предложения по рефинансированию с плохой кредитной историей, то на менее выгодных условиях.

Что такое рефинансирование и для чего его делать

Взяв займ в определенном банке на невыгодных условиях, клиент зачастую не может справиться с непосильными ежемесячными взносами. Рефинансирование кредита в другом банке дает шанс получить новую ссуду на выгодных условиях. Программа рефинансирования — это возможность взять займ в другом банке на выгодных для клиента условиях с целью закрытия старой невыгодной ссуды.

Прибегают к этой услуге заемщики для того, чтобы снизить ежемесячный платеж, уменьшить нагрузку по финансовым обязательствам. Часто бывает, что клиент десять лет назад брал кредит на жилье, скажем, под 25%. А сегодня другой банк предлагает такой же займ под 15%. В таком случае выгодно сделать рефинансирование старой ссуды, чтобы ежемесячные взносы стали намного меньше.

Плюс этой услуги есть в том случае, если человек оформляет новый займ под меньший процент на длинный срок. Выгодна процедура перекредитования заемщикам, у которых имеется несколько невыгодных займов. Они могут быть в разных банках. Тогда можно взять ссуду на подходящих условиях, закрыть предыдущие и выплачивать долг одному финансовому учреждению.

Каждый банк, в котором предоставляется услуга перекредитования, выдвигает свои условия. Некоторые организации рефинансируют кредиты, выданные менее 6 месяцев назад. Большинство крупных организаций предлагает рефинансируемому заемщику оформить новый займ на 10 лет, ипотеку выгодно перекредитовать на 15 лет.

Рассматривая, в каком банке дают самые выгодные проценты на перекредитование, стоит изучить предложения от крупных кредитно-финансовых организаций.

Часто задаваемые вопросы (FAQ) по рефинансированию ?

Рост популярности рефинансирования кредитов привёл к тому, что у многих заёмщиков возникают вопросы об особенностях этой процедуры. Чтобы вы не тратили время в поисках дополнительной информации, мы отвечаем на самые популярные из них.

Перечень документов для рефинансирования займа, оформленного в другой кредитной организации, в большинстве банков содержит справку о доходах. На усмотрение кредитора она может оформляться как по традиционной форме – 2-НДФЛ, так и по форме банка.

Тем не менее, некоторые банки предлагают физическим лицам произвести рефинансирование, не подтверждая свой доход.

Более того, рефинансировать займ, вообще не сообщив банку размер своего дохода, не получится. В заявке на перекредитование в обязательном порядке указывается информация о размере дохода, а также о работодателе и занимаемой должности. Несмотря на отсутствие необходимости подтверждать эти сведения документально, они используются при рассмотрении заявки.

Вопрос 2. Что такое рефинансирование кредита под залог недвижимости?

Перекредитование под залог недвижимости по своей сути является обычным рефинансированием при условии участия в сделке залога.

Такая схема может быть использована для вывода из-под обременения объекта, купленного в ипотеку с заменой его на другой. Это может понадобиться, когда залоговую недвижимость необходимо продать.

Перекредитование под залог недвижимости

Рефинансирование под залог недвижимости имеет следующие преимущества:

- позволяет заёмщику рассчитывать на гораздо большую↑ сумму займа. Можно объединить несколько потребительских кредитов по размерам сравнимым с ипотекой;

- позволяет значительно увеличить↑ вероятность одобрения заявки.

При этом зачастую для банка не имеет значения, куда будут направлены полученные средства – на погашение текущих кредитов или иные цели. Залог при этом выступает своего рода гарантом. В случае отказа заёмщика от оплаты банк реализует полученное в обеспечение имущество и вернёт свои деньги.

Специалисты предупреждают: получить положительное решение по заявке на рефинансирование при наличии просроченной задолженности практически невозможно. Это связано с высоким риском кредитования таких заёмщиков.

Однако в некоторых случаях банк, в котором оформлен просроченный займ, идёт заёмщику на встречу. Если в продуктовой линейке кредитора есть предложение о рефинансировании, он может согласиться предоставить его своему клиенту. Но следует быть готовым к тому, что банк может потребовать дополнительное обеспечение – поручителя или залог.

На самом деле рефинансирование в первую очередь предназначено не для решения проблем с просроченной задолженностью, а для улучшения условий выплат

Если же платить займ нечем, стоит обратить внимание на другие возможности – реструктуризацию кредита или признание банкротом

Вопрос 4. Как подать заявку на рефинансирование кредитов?

Оформить и подать заявку на перекредитование можно, обратившись в офис банка, где планируется провести процедуру, или, посетив его сайт.

Для предварительного рассмотрения достаточно указать основные сведения:

- фамилию, имя и отчество;

- паспортные данные;

- адреса прописки и проживания;

- контактные данные – номера телефонов;

- запрашиваемую сумму займа.

В случае подачи онлайн-заявки на рефинансирование кредита получаемое по ней решение будет предварительным. То есть одобрение не гарантирует оформление кредитного договора.

Для дальнейшего рассмотрения необходимо предоставить в банк необходимые документы. Только после их анализа будет вынесено окончательное решение.

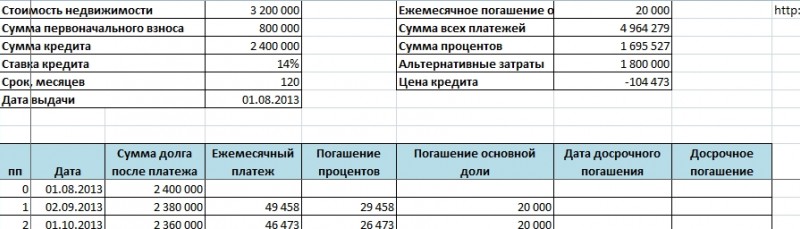

Вопрос 5. Как рассчитать рефинансирование кредита?

Чтобы убедиться, что рефинансирование окажется действительно выгодным, важно перед оформлением договора рассчитать основные параметры процедуры. Вручную сделать это практически невозможно

Сегодня их выбор в интернете довольно обширен. Но принцип действия практически одинаковый: достаточно ввести в поля основные параметры займа – ставку, размер и срок, чтобы буквально через минуту узнать, каковы будут размеры платежей и переплата.

Мнения оформляющих перекредитование

Ольга, г. Москва

О возможности рефинансировать свои задолженности по кредитам в Сбербанке я узнала совершенно случайно от подруги. Толком еще не зная, что это такое я поехала в ближайшее отделение за консультацией. Оказалось, что с помощью рефинансирования кредитов можно неплохо сэкономить, объединив все имеющиеся у меня займы в один.

Буквально в этот же день я подала заявку, приложив к ней мои кредитные договоры, паспорт и другие документы. В конце следующего дня я уже получила приглашение подъехать в офис для согласования процедуры рефинансирования. Очень надеюсь, что все пройдет гладко. Когда все оформлю, обязательно отпишусь.

Елена, г. Тверь

Сбербанк меня очень сильно разочаровал. У них такое хорошее предложение по рефинансированию кредитов, а я им не подхожу, поскольку у меня три кредита и все взяты в Сбербанке. Менеджер объяснила мне, что я должна хотя бы один кредит иметь в другом банке, тогда можно подавать заявку на рефинансирование. Какая сволочь придумала эти правила, прям, хотела бы ему в глаза посмотреть. Посмотрю еще раз внимательно, что предлагают в ВТБ24 и Альфа-Банке. Похоже, придется к ним обращаться.

Юрий, г. Москва

В Сбербанке одни крысы работают. Забрили мне рефинансирование ипотеки из-за 15 тысячного долга по ЖКХ, совсем обнаглели. При чем тут долг по ЖКХ. Говорят мол, погасите сначала этот долг, а потом обращайтесь с повторной заявкой. Я уж лучше в другой банк обращусь, благо выбор есть.

Роман, г. Волгоград

Раньше никогда не связывался со Сбербанком и впредь не буду. Пришел к ним с просьбой рефинансировать четыре кредита взятых в ВТБ24, а они поговорили со мной так будто я к ним милостыню просить пришел. Ужасный сервис, чудовищно невоспитанные сотрудники. Есть большое желание накатать на них жалобу в головной офис. Это я и сделаю.

Евгения, г. Москва

Неделю назад подала заявку на рефинансирование трех кредитов в Сбербанк. Узнала о рефинансировании от сотрудника Сбербанка, который посмотрев, что у меня 1 кредит в Сбере, а два в Райффайзен банке дал мне краткую консультацию. Спасибо ему большое, если дело выгорит, я сэкономлю 9500 рублей в месяц. Сейчас жду одобрения банка, что-то тянут они долго.

Мнения перекредитовавшихся клиентов

Юлия, г. Санкт-Петербург

В восторге от Сбербанка. Около двух месяцев назад мне удалось спасти семейный бюджет, а все благодаря волшебному слову «рефинансирование». Заявку я подала за один день. Документов надо немного:

- паспорт;

- все кредитные договоры;

- документы о доходах;

- трудовая книжка.

Пришлось донести еще справку об отсутствии задолженностей, хотя на сайте сказано, что она не требуется. Я уж не стала спорить с сотрудниками банка. Одобрения заявки ждала три дня, оформление заняло пару часов и вот на руках у меня уже новый график. В итоге мне реально снизили процентную ставку до 13,5% годовых, кредиты все объединили и ежемесячный платеж у меня теперь не 18679 рублей, а всего 11457 рублей. Рекомендую всем рефинансирование в Сбербанке!

Вячеслав, г. Екатеринбург

Давно мечтал сделать из четырех займов один потребительский кредит. Надоело платить в разные дни, да еще и такие огромные суммы. Вся зарплата на кредиты уходила, но потом жизнь моя резко изменилась. Мне удалось оформить рефинансирование в Сбербанке. Мои ежемесячные платежи снизились почти в два раза, а процентная ставка сократилась на 5,5%, просто сказка. Спасибо Сбербанку, выручил!

Андрей, г. Москва

Для физических лиц сейчас в Сбербанке просто отличное предложение по рефинансированию кредитов. Я поспешил им воспользоваться и работники Сбербанка не стали затягивать дело. Уже к концу недели новый кредитный договор лежал у меня в рабочем кабинете, а старые перестали существовать. Долг мой не сократился. Более того раньше я бы мог закрыть кредиты за 3 года, теперь мне надо платить пять лет. Но что я получил:

- каждый месяц я отдаю банку на 16789 рублей меньше чем раньше;

- мне снизили процентную ставку до 13,5% годовых;

- мне дали дополнительно небольшой кредит, благодаря которому я обновил свой рабочий ноутбук.

Не так страшно, что мне платить еще пять лет. Зато платить теперь я буду в комфортных условиях и гораздо меньшую сумму, что меня особенно радует.

Итак, мы выяснили, что клиенты, которым реально удалось оформить рефинансирование в Сбербанке, в основном довольны

Другая категория клиентов обращает внимание на недочеты в работе сотрудников Сбербанка, но признает, что организация делает хорошее предложение. Может и нам стоит обратить на него внимание?

На какие нюансы следует обращать внимание?

Перед тем, как решиться на рефинансирование, необходимо узнать размер экономии. Для этого необходимо попросить менеджера из отдела кредитования рассчитать окончательную стоимость займа и размер переплаты. Если удастся выгадать не менее 10-20%, время и силы, потраченные на процедуру, окупятся

Стоит обратить внимание и на то, предусматривают ли новые условия дополнительные санкции или покупку расширенного пакета страховки

После рефинансирования заемщик уже не сможет перекредитовать этот же заем по более выгодной ставке. Это связано с тем, что заявки на повторное рефинансирование банки обычно отклоняют.

Еще один подводный камень процедуры – дополнительные расходы. Конечно, если ссуда большая, а ставка существенно снизится, все расходы будут покрыты.

Рефинансирование – это хорошая возможность сделать условия выплаты займа более выгодными. При грамотном подходе можно освободить финансовые средства для закрытия других ссуд, в том числе для погашения ипотеки раньше срока. Но стоит учитывать, что банки чаще всего перекредитовывают внешних заемщиков, а на изменение условий для внутренних клиентов соглашаются редко.

Для чего их выпускает государство

Виды перекредитования

Кредитные учреждения может перезаключить со своим клиентом, в котором будет прописан новый срок исполнения кредита и размер ставок по нему. Бывает и такое, что перекредитование предлагают добросовестным заёмщикам в виде поощрительного бонуса. Изменение процентной ставки и размеров выплат поможет снизить кредитное давление на граждан, которые воспользовались кредитом.

Реальны два варианта осуществления перекредитования в том же банке:

- В договоре указана вероятность смены кредитной ставки и условий кредитования. Значит, банк и заемщик подписывают соглашение, которое становится приложением к кредитному договору.

- Замена условий кредитования не описана в договоре. Банк может пойти навстречу, закрывая предыдущий кредит и оформляя новый на привлекательных для заемщика условиях. Однако, он вовсе не обязан делать это.

Охотнее банки готовы уступить заемщикам с чистой кредитной репутацией, у которых не отмечались просрочки платежей. Можно ли сделать рефинансирование кредита с просрочками? В принципе, да, но это потребует гораздо больших усилий со стороны заемщика, скорее всего, понадобится залоговое обеспечение.

Оформление перекредитования ипотеки для граждан возможно осуществить только при обращении в третью организацию. Для вторичного оформления ипотеки придется собирать пакет документов с самого начала, в том числе и выполнить переоценку жилья. Необходимо подтверждение платежеспособности, предоставление залога или поручительства. Также этот вариант актуален для потребительских займов для получения более выгодных условий погашения. Заемщик не обязан оповещать кредитора о своем желании выполнить операцию рефинансирования. Банковский клиент имеет право на самостоятельный выбор кредитного учреждения. Если с выбором возникли проблемы, то допустимо привлечь кредитного брокера.

Банк, решившийся осуществить перекредитование, закроет долг заемщика в первом учреждении, которое, в свою очередь, снимет залог. Заемщик оформит его заново во втором финансовом учреждении. Для рефинансирования кредита под залог бравший его человек и банк могут подписать нотариально подтвержденное соглашение, регулирующее переход залога при перекредитовании.

Слияние нескольких займов в один

Случается и так, что у гражданина существует некоторое количество займов, оформленных в разных банковских учреждениях или МФО. Существуют банковские организации, которые предлагают заемщикам выполнить объединение этих ссуд в одну, при этом процентная ставка будет находиться на минимальном уровне.