Как начать торговать фьючерсами если вы новичок: пошаговая инструкция + подводные камни

Содержание:

- Роль фьючерсов в современной экономике

- Плюсы фьючерсов

- Как выбрать брокера

- Принципы торговли фьючерсами

- Преимущества и недостатки торговли фьючерсами

- TagsForLikes

- Что надо знать о спецификации фьючерса

- Где и как ведется торговля фьючерсами

- Торговля фьючерсами на бирже

- Фьючерс на индекс РТС – как торговать?

- Как торговать фьючерсами

- дальнейшее чтение

- Отличие фьючерса от акции

- Фьючерсы vs. Акции

- Стратегия торговли для начинающих

- Как это работает?

- Торговые площадки: CME и FORTS

- Как это работает

- Изучите риски

- Заключение

- Итоги

Роль фьючерсов в современной экономике

Фьючерсный рынок можно

назвать одним из индикаторов показывающих

состояние экономики в отдельно взятой

стране. Он довольно чутко реагирует на

появление негативных тенденций и

факторов, сам при этом являясь одной из

важнейших частей финансового рынка.

От слаженной работы фьючерсного рынка

во многом зависит состояние экономического

климата в стране.

Финансовый рынок это

структура позволяющая максимально

эффективно распределять и перераспределять

капиталы между отдельными отраслями и

сегментами экономики. При этом он

генерирует целое множество показателей,

так или иначе обрисовывающих текущую

экономическую ситуацию. На рисунке ниже

схематически показана структура

рыночного пространства (в одной из

возможных её классификаций**).

Как видно из рисунка,

рынок производных финансовых инструментов

(к коему помимо фьючерсного относится

ещё и рынок опционов) представляет собой

некое средоточие — точку в которой

сходятся большинство нитей от всех

остальных участников рыночного механизма.

Такое положение вещей,

собственно говоря, и делает фьючерсный

рынок тем самым индикатором отражающим

изменения происходящие во всей структуре

в целом. Наблюдение за ним даёт возможность

наблюдать и за всеми остальными сегментами

финансового рынка анализируя их влияние

друг на друга и прогнозируя их дальнейшее

поведение.

Так, например, анализируя

соотношение цен фьючерсных контрактов

на процентные ставки и на облигации,

можно делать выводы о том какую

денежно-кредитную политику преследует

в настоящее время государство. О смягчении

этой политики обычно говорит рост цен

на фьючерсные контракты по процентным

ставкам превышающий рост фьючерсов на

облигации. А об ужесточении — снижение

цен на фьючерсы по процентным ставкам

опережающее аналогичное снижение цен

по фьючерсам на облигации.

** Дело в том, что в

зависимости от целей анализа, а также

от особенностей экономического развития

в разных странах эта структура может

представляться несколько по разному.

Плюсы фьючерсов

Итак, какие же плюсы имеют фьючерсы в сравнении с другими инструментами для торговли на бирже? Перечислим их:

- Сделка заключается по упрощенной схеме и мгновенно, а значит, вы не теряете средства на изменении котировок за время исполнения поручения;

- Вы можете участвовать в торгах даже в том случае, если не имеете других активов;

- Не требуется значительный капитал – так, минимальный депозит для РТС составляет всего 10 тысяч рублей;

- Большое кредитное плечо расширяет возможности трейдера;

- Благодаря высокой ликвидности актива вы можете реализовать его практически мгновенно, без ожидания покупателя;

- Незначительные в сравнении с рынком ценных бумаг комиссии увеличивают чистую прибыль трейдера;

- Гарантированное исполнение обязательств по контракту.

Как мы видим, положительных сторон в торговле фьючерсами довольно много

Однако есть и недостатки (впрочем, как и везде), на которые стоит обратить особое внимание

Как выбрать брокера

Для получения доступа к бирже необходимо выбрать брокера и зарегистрироваться на его официальном сайте. Он будет посредником между трейдером и биржей. После подписания соглашения брокер берет на себя обязательства передавать все заявки на торговую площадку и обеспечивать их корректное исполнение.

Вести торговую деятельность можно и без посредников, однако для этого необходимо получить статус юридического лица со сформированным капиталом в размере от 10000000 рублей и получить соответствующую лицензию на проведение финансовых операций. Физические лица могут совершать операции только через посредников, которыми являются аккредитованные брокеры.

Условия работы брокера должны подходить под планируемую к реализации торговую стратегию. Посредники обычно предоставляют своим клиентам несколько тарифных планов обслуживания. При выборе подходящего следует учитывать такие параметры, как:

- стиль торговли, обуславливающий частоту совершения сделок;

- размер комиссионных отчислений;

- разница между ценами покупки и продажи актива;

- репутация брокера, с точки зрения его надежности и добропорядочности, которые являются основным фактором в достижении торговых результатов.

Для краткосрочной торговли следует ориентироваться на условия, в которых брокер предлагает оплачивать комиссию в размере, обратно пропорциональном частоте сделок. Они предполагают уменьшение величины комиссионного отчисления с каждой открытой сделкой внутри текущего торгового дня. Для долгосрочных стратегий рациональным решением будет выбор фиксированной оплаты по всем сделкам.

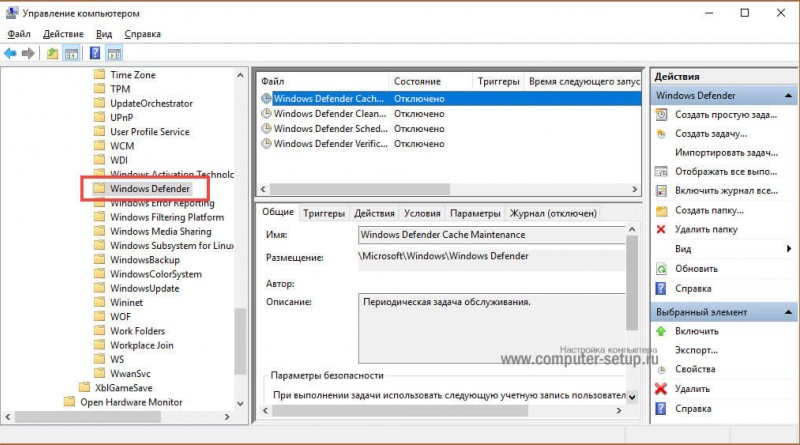

Пример фьючерсной операции

Пример фьючерсной операции

После завершения регистрационных действий на сайте брокера и подписания соглашения о сотрудничестве с отображенными условиями предоставления услуг, трейдер получает доступ к программному обеспечению, функционал которого позволяет совершать сделки. Основными программными продуктами в сфере трейдинга являются торговые терминалы Meta Trader версии 4 и 5, а также QUIK и Global Zen Trader.

Принципы торговли фьючерсами

Заключив договор с брокером, остается внести деньги и приступить к торговле. В терминале выбрать интересный фьючерсный контракт. Чтобы открыть сделку, нужно иметь на счете сумму, равную или превышающую гарантийное обеспечение – до окончания сделки она будет заморожена. Размеры ГО есть на сайте биржи.

Стратегии торговли

Новичкам на рынке FORTS можно пользоваться популярной стратегией ударного дня (УД). Суть ее заключается в том, чтобы поймать момент, когда на рынке происходит самое сильное движение цены, и дождаться его окончания. Как правило, ударному дню предшествуют дни с флэтом, набором объемов и низкой волатильностью.

Затем цена резко либо растет, либо падает с открытия дня, коррекции практически нет или она скоротечна. На графике УД день представлен в виде большой свечи практически без хвостов. Ловить такие дни новичкам в торговле очень сложно, но если повезет, можно много заработать.

Арбитраж, спекуляции и хеджирование

Арбитражные операции – это торговля одним и тем же активом на разных рынках в один момент времени или на одном рынке, но в разные временные промежутки. Этот вид торговли считается безрисковым. Однако он выгоден, лишь когда прогнозируемая прибыль превышает комиссии за совершение операций. Арбитражная стратегия популярна как среди профессиональных трейдеров, использующих роботов-советников для торговли, так и среди новичков из-за минимального риска.

Суть спекулятивных операций заключается в том, чтобы выиграть на разнице цен покупки и продажи. Такой подход считается более рискованным, но и более прибыльным.

Хеджирование рисков позволяет зафиксировать цену на базовый актив и защититься от неблагоприятного движения цены. Например, фьючерсы на пару доллар-рубль приобретают, чтобы защититься от существенных колебаний курса.

Преимущества и недостатки торговли фьючерсами

Прежде чем начинать торговлю на фьючерсном рынке, необходимо взвесить все за и против. Я уже упоминал, что такой вид торговли может принести как большую прибыль, так и немаленький убыток. Поэтому я бы не рекомендовал новичкам начинать инвестирование с торговли фьючерсами.

Из основных преимуществ можно выделить:

- гарантийное обеспечение, или «плечо», обеспечивает низкий порог входа;

- сниженная комиссия;

- мгновенные сделки;

- огромный выбор инструментов и активов, которые торгуются по всему миру;

- высокая ликвидность;

- возможность сформировать гибкую стратегию торговли;

- гарантированное исполнение обязательств по контракту.

Звучит заманчиво. Теперь упомяну недостатки:

- Фьючерсы не подходят для инвестирования на долгий срок, это инструмент торговли для активных спекулянтов.

- Маржа будет списываться ежедневно, поэтому при попадании в длительную просадку можно потерять все свободные средства.

- Без глубоких знаний технического анализа в такой торговле не обойтись.

- Шорт, или открытие коротких позиций, рекомендуется тем, кто уже имеет достаточный опыт торговли.

TagsForLikes

Что надо знать о спецификации фьючерса

Где и как ведется торговля фьючерсами

Тех, кого заинтересовали возможности торговли фьючерсами, заботит вопрос – где же ведется купля-продажа этого финансового инструмента, и как получить доступ к соответствующей бирже? Чтобы подобрать наиболее подходящий вариант, необходимо пройти три шага:

- Определить для себя начальный капитал для входа. Как правило, новички, неуверенные в своих силах или не желающие рисковать капиталом, хотят открыть небольшой депозит. На российском рынке фьючерсов это возможно – здесь порог входа начинается от 10 тысяч рублей. Однако если речь о зарубежных площадках, там необходимый минимум много выше – от 2-3 тысяч долларов или даже от 10 тысяч долларов (для рынка США).

- Найти подходящий рынок (биржу) – российскую или зарубежную. В РФ торговля фьючерсами ведется на РТС (Московская биржа), многим трейдерам интересен хорошо развитый рынок США, Европы, а также азиатские быстро растущие фьючерсы.

- Торговля невозможна без посредника – брокера. Выбирайте наиболее надежного и крупного, чтобы гарантировать себе безопасность расчетов и сохранность капитала. В России доступ к фьючерсному рынку предоставляют Сбербанк, ВТБ, Финам, Открытие, Альфа, БКС. Доступ к зарубежным площадкам можно получить через СМЕ, Vision Financial Markets, Interactive Brokers и т.д.

Вход на рынок фьючерсов начинается с выбора площадки, брокера и открытия депозита. Новичкам с небольшой суммой инвестиций лучше практиковаться на отечественных биржах, более опытным трейдерам, располагающим значительными суммами, можно пробовать силы на крупных зарубежных рынках, предоставляющих простор для действий и обилие возможностей.

Торговля фьючерсами на бирже

В качестве базового примера возьмем желание начинающего инвестора вложить деньги во фьючерсы на золото. В условиях нестабильных фондовых рынков этот металл себя чувствует отлично. Однако приведенный алгоритм будет актуален и для других активов.

- Определяем биржевой тикет базового актива. Для этого заходим на сайт СМЕ или ICE, где находим нужный нам базовый актив. Например, на сайте СМЕ нужно зайти в раздел Ptoducts, затем в Metals, где в колонке «Precious» будет указан требуемый актив — золото (Gold). Заходим на страницу металла и нажимаем на сылку, ведущую к спецификации контракта (Contrakt Specification), который нам еще пригодится. В строке Product Symbol видим тикер — GC.

- На бирже СМЕ ведутся торги как минимум 2-мя десятками фьючерсных контрактов на золото, которые отличаются между собой сроками поставки. Задача инвестора определить торговля фьючерсами на бирже с какими сроками поставки более ликвидны. Я рекомендую сайт BarChart. Заходим на сайт, выбираем раздел Metals, находим в ней Gold.

Перед трейдером появляются все 20 фьючерсных контрактов со сроками поставки начиная от нескольких дней (месяцев) и на несколько лет вперед. Заходим в каждый из контрактов и смотрим значение Volume. Нас интересует самое большое его значение. Самыми ликвидными, как показывает практика, являются фьючерсы со сроками поставки товара через 1-2 месяца от текущей даты. И полный тикер нашего актива указан в заглавии. В данном случае это GCQ16, где Q — маркировка месяца, 16 — год.

- Следующее, что должно интересовать трейдера — дата последнего дня торгов и начало поставки по данному фьючерсу. Если упустить эти даты, то придется закрывать сделку на неликвдном рынке, теряя большие убытки из-за увеличенного спреда. В худшем случае можно и вовсе нарваться на поставку, то есть попасть на фактическое исполнение фьючерсного договора, а потом думать, куда девать реальный ящик с золотыми слитками. Хотя такого на бирже фактически не происходит.

Профессиональные трейдеры рекомендуют переходить из заканчивающегося контракта в новый за несколько рабочих дней до начала поставок (для фьючерсов, торгующихся ежемесячно) и за 1,5-2 недели (для поквартальной торговли).

Дата указывается в спецификации, о которой речь шла в 1-м пункте, в разделе Calendar.

- Следующий шаг — определение объемов контрактов, которые трейдер может приобрести с учетом кредитного плеча (маржинальная торговля), которое ему предоставит брокер. При покупке контракта брокер удерживает залог — сумма, которая останется недоступной для клиента до окончания торгов — торговля фьючерсами на бирже СМЕ требует от 10-ти тыс. дол. США стартового капитала. Для определения суммы можно воспользоваться сводными таблицами биржи, но они громоздки и тяжелы для восприятия. Я рекомендую сайт RJOBrien, где можно в pdf. скачать таблицу. Золото в ней будет находиться в разделе CMX-COMEX (подразделение СМЕ, которое занимается драгметаллами). Смотрим на значения в колонках:

- Spect Init — первоначальная маржа. Если, например, она равна 11 110, то с депозитом в 15 тыс. дол. США инвестор может купить только 1 контракт, с депозитом в 35 тыс. дол. США — 3 контракта;

- Spect Mnt — поддерживающая маржа. Для вышеуказанного случая, она условно может быть равна 8 500. Это граница, ниже которой нельзя опускаться. Если сумма на счету опустится ниже 8 500 (купленный фьючерс подешевеет), то или нужно будет вносить деньги на счет, или закрывать позицию, фиксируя убыток.

- Хотя торговля фьючерсами на бирже и круглосуточна, в ней бывают перерывы. Время проведения торгов можно увидеть в той же спецификации (Hours), переведя его во время своего часового пояса. Также в спецификации к металлу можно увидеть торговое плечо и минимальное движение цены.

Этот общий алгоритм позволяет вести торговлю с любым базовым активом. А как её вести, когда покупать или продавать, ответит технический и фундаментальный анализ. И обязательно всегда держите под рукой телефон Trading Desk, если возникнут проблемы с интернетом.

По своей сути торговля фьючерсами практически аналогична форексу, но есть несколько отличий:

- открытая позиция на форексе может быть сколь угодно долгой, тогда как фьючерсы имеют ограниченный срок. Причем, этот срок влияет на активность торгов;

- у фьючерсов свопы уже заложены в их стоимость (своп в данном случае — плата за перенос позиции на следующие сутки);

- вместо кредитного плеча на фьючерсном рынке оперируют понятием залоговая маржа, которая может быть разной для разных активов.

В остальном торговля фьючерсами на бирже идентична форексу.

Фьючерс на индекс РТС – как торговать?

Индекс РТС представляет собой 50 наиболее крупных эмитентов российского рынка, на совокупность которых и создали фьючерсный контракт. Если кто-либо ожидает, что в ближайшем будущем будет наблюдаться рост рынка, он приобретает этот контракт (что означает открытие длинной позиции). Кто ожидает падения индекса – осуществляют продажу, открывая короткую позицию.

Говоря о том, как торговать фьючерсами на ММВБ, стоит отметить, что происходит это аналогичным образом. Вместе с тем он не обладает столь же высокой ликвидностью, по сравнению с РТС. Кроме этого, используются в торговле и другие экзотические индексы, одним из самых известных среди них выступает БРИК (что означает Бразилия, Россия, Индия, Китай). Остальные контракты этого типа малоизвестны в России.

Как торговать фьючерсами

Для начала торговли фьючерсами необходимо выбрать профессионального брокера. Он будет совершать сделки, вносить гарантийное обеспечение в расчетную палату от вашего лица. Сегодня все торговые операции проводятся в электронном виде.

Новичку необходимо заранее познакомиться с торговым терминалом QUIK.

Стратегия торговли для начинающих

В трейдинге тысячи стратегий. Сегодня остановлюсь на любимой тактике известных российских трейдеров «ударный день».

Основной сигнал для открытия сделки — импульсная свеча и последующее за ней движение рынка в одном направлении. На российском рынке чаще она появляется на открытии сессии.

Для точности используйте подтверждающий сигнал: предыдущий день должен быть флетовым, без резких колебаний курса. В ударный день может быть незначительная коррекция. Автор стратегии рекомендует удерживать позицию до конца дня.

При этом стоит соблюдать осторожность и страховаться приказом stoploss, выставляя его на 300-500 пунктов ниже входа в сделку. https://www.youtube.com/embed/h6ePzDC9nvM

Где и у кого поучиться трейдингу?

Трейдинг — это работа. Любому виду деятельности, и торговле — в том числе, нужно учиться. А чтобы не разбираться во всем самому, лучше воспользоваться опытом наставника.

Получить полноценные знания о торговле деривативами можно онлайн в школе Дмитрия Михнова «Успешный трейдинг». Они часто проводят бесплатные мастерклассы, на ближайший можно записаться тут.

Альтернативный вариант: изучение основ прибыльного трейдинга на сайте dctrading.ru. Ведет обучение Дмитрий Черемушкин. Опытный трейдер с хорошим послужным стажем и доходностью сделок в тысячи процентов. Здесь тоже есть бесплатные вебинары, посмотреть можно тут.

дальнейшее чтение

Отличие фьючерса от акции

Трейдеры могут вести торговлю как акциями, так и фьючерсами. Здесь нужно четко понимать разницу.

Акция – это ценная бумага, дающая право ее владельцу получать доход от деятельности компании (дивиденды), участвовать в ее управлении. Акции приобретают как с целью спекулятивных операций, так и при построении долгосрочной стратегии инвестирования. Для успешной торговли нужно регулярно изучать новостной фон и знать основы фундаментального анализа.

Торговля фьючерсами не означает реальную покупку базового актива. Приобретая фьючерсный контракт на акции, вы не получите дивиденды. Поскольку срок фьючерса обычно не превышает 3 месяцев, здесь не работает стратегия «купить и держать», это история о краткосрочных спекуляциях с применением данных технического анализа.

Покупка акций и фьючерсов

В терминале наряду с акциями Газпрома торгуются и фьючерсы на них же. В чем разница? Как я уже говорил, купля-продажа активов – это пари, где один участник ставит на рост цены, а второй – на ее снижение. Со всеми финансовыми инструментами это работает одинаково.

Разница заключается в том, что в 1 лот Газпрома входит 10 акций, скажем, по 160 р. каждая, т.е. за 10 акций нужно будет заплатить 1600 р. Если я захочу купить 100 акций, мне придется выложить 16 000 р. Если у меня нет столько свободных средств, я могу взять кредитное плечо у брокера и продолжить торговлю на заемные средства, оплатив комиссию.

В 1 фьючерсный контракт входит 100 акций, т.е. он будет стоить те же 16 000 р. Если я захочу купить его, мне не нужно будет брать заемные средства и платить комиссию, т.к. стоимость фьючерса выражается в пунктах (как правило, это 10–15 % от общей цены). Покупая фьючерс, я плачу гарантийное обеспечение (ГО), в нашем случае это будет примерно 1920 р. При этом вариационная маржа (прибыль или убыток) начисляется на 100 акций. Каков исход торговли?

- Я купил на свои 16 000 р. 100 акций Газпрома по 160 р. Через некоторое время цена поднялась до 165 р. Я заработал 500 р.

- На те же 16 000 р. я купил 8 фьючерсных контрактов на акции Газпрома (800 акций). При цене за акцию в 165 р. я зарабатываю в 8 раз больше – 4000 р.

Убыток рассчитывается по той же схеме.

Такой эффект кредитного плеча и дает заработать значительную прибыль на торговле, располагая ограниченными финансами.

Фьючерсы vs. Акции

В чем отличие фьючерсов и акций? Рассмотрим самые главные отличия:

- Отсутствие дивидендов. По акциям есть выплаты, по фьючерсам их нет.

- Акцию можно держать сколько угодно, фьючерсы до даты истечения срока. В эту дату осуществляются расчеты контрагентов друг с другом.

- Когда покупаем акцию на брокерском счету, должна быть 100% сумма от цены лота. Если необходимо купить фьючерс на акцию, не требуется вся сумма, нужна сумма гарантийного обеспечения, на Мосбирже это 10-20%.

- Когда покупаем акцию, прибыль по ней мы видим, когда закрываем сделку. По фьючерсу прибыль видна каждый день − это вариационная маржа, она начисляется на счет и ее можно использовать для дальнейших сделок.

- Маржин Колл. Когда купили акцию, и даже когда цена по данной акции падает до нулевой отметки, держать акцию можно и ждать когда подойдет на рост. Если работаем с фьючерсами, здесь ситуация другая. Когда на счете меньше средств, которые составляют гарантийное обеспечение, то брокер может закрыть сделку по маржин колл. Тем самым инвестор теряет деньги.

Стратегия торговли для начинающих

Рассмотрю стратегию «ударный день» на бирже.

Как определить — день будет ударный или нет? Признаки ударного дня:

Ударный день необязательно может стартовать с началом торговой сессии. Чаще бывает иначе — когда выходит информация, которая влияет на котировки.

Рассмотрю пример именно такого дня — 14 мая 2019 года. Акции Газпрома. Фьючерсы полностью повторяют динамику базового актива. Японские свечи, таймфрейм 15 минут.

Новая схема начисления и увеличенный размер выплат за текущий период в сторону увеличения. Рынок ответил взрывным ростом цены. С 163.03 до 178 за первые 15 минут. Это 100% повод для ударного дня. Сразу нужно открывать длинную позицию. За оставшиеся 3 часа котировки ушли до 189,67. Подъем цены на 18%.

Как это работает?

Фермер весной посадил пшеницу. Пока она растет, еще весной фермер договаривается, что осенью он продаст урожай пшеницы по текущей цене в 100 рублей.

В это время синоптики прогнозируют хорошее лето и отменный урожай осенью. Логично предположить, что при таком раскладе предложений осенью будет много, это может спровоцировать падение цен. Но фермеру неинтересно продавать пшеницу осенью по 40 руб за тонну.

Поэтому он весной договаривается с несколькими покупателями о поставке пшеницы через полгода по нынешней цене. Таким образом, фьючерсный контракт защищает интересы продавца и фиксирует нынешнюю цену товара, который будет отгружен позже в оговоренные сроки.

Если заглянуть в историю, то стихийные европейские, американские рынки базировались на устной договоренности между купцами и поставщиками товара. С появлением письменности возникли первые бумажные контракты. Некоторые из них датируются за несколько веков до нашей эры — археологи нашли клинописные таблички на раскопках в Междуречье, которые по сути можно назвать неким прообразом фьючерса. Более современные финансовые инструменты сформировались в Европе в начале XVIII века.

Одним из популярных фьючерсных рынков — это срочный рынок FORTS, который относится к Московской бирже. А самый универсальный его инструмент — фьючерс на индекс РТС.

Торговые площадки: CME и FORTS

Преимущественно торговля фьючерсами осуществляется на американском и российском рынках, CME и FORTS соответственно.

США

Чикагская товарная биржа – одна из самых известных торговых площадок в мире. В 2013 году СМЕ поглотила не менее известные биржи NYMEX и CBOT. На американском рынке инвесторы покупают фьючерсы на международные активы, например на нефть Brent, акции известных эмитентов.

Чтобы начать работать на Чикагской бирже, инвестору необходимо подобрать брокера, который предоставлял бы подобную услугу. Внушительный размер гарантийного обеспечения на фьючерсах, пожалуй, является камнем преткновения, из-за которого российские инвесторы отказываются от выхода на американский рынок. Впрочем, некоторые брокеры предлагают максимально лояльные торговые условия.

Тут отдельное внимание следует уделить компании Just2Trade. Этот брокер предоставляет возможность торговать на американских биржах с минимальным депозитом в размере 200 долларов

Безусловно, это выгодное предложение. С другими условиями сотрудничества вы сможете ознакомиться, прочитав статью «Обзор брокера Just2Trade».

Открыть брокерский счет Just2Trade

Россия

Что касается российского рынка, то здесь безальтернативным лидером является биржа FORTS. Самые ликвидные инструменты этой торговой площадки – фьючерсы на акции Газпрома, на индекс РТС, а также на ведущие валютные пары. На отечественном рынке торговля фьючерсами для начинающих обычно подразумевает выбор в пользу акций Газпрома или Сбербанка. Конечно же, индекс РТС характеризуется большей ликвидностью, однако такая торговля сопровождается дополнительными трудностями, поэтому если у вас нет опыта, то лучше начать с чего-нибудь более простого.

Разумеется, что для торговли на срочном рынке FORTS также требуется брокер. Наиболее выгодные условия сотрудничества предлагает известная компания Церих.

- Во-первых, стоит отметить колоссальный опыт – фирма функционирует с 1995 года;

- Во-вторых, минимальный порог для входа на российский рынок составляет всего лишь 30 000 рублей;

- В-третьих, компания устанавливает минимальные комиссии.

Ознакомиться с дополнительными условиями сотрудничества каждый желающий сможет, прочитав полноценный обзор брокера Церих. В этой статье детально рассматривается история становления и развития компании, актуальные предложения по торговле на финансовых рынках, а также представлена наглядная инструкция по регистрации депозита.

Ниже вы можете посмотреть фрагмент вебинара, в котором объясняется разница между CME и FORTS

Как это работает

Фьючерс — это контракт между 2 участниками сделки, который фиксирует цену товара и услуги на ограниченный срок. При этом покупатель и продавец в указанную дату обязаны совершить сделку по этой цене вне зависимости от изменения финансовой ситуации на рынке. При удачной сделке покупателю можно заработать на колебании курса.

Похожие экономические стратегии применялись со времен купеческой торговли. Тогда в роли актива выступали сезонные товары, цена на которые падала при большом урожае. Опытные купцы предпочитали заключать сделки заранее, обеспечивая себя прибылью большей, чем мог предоставить рынок, и защищаясь от возможного обвала цен.

Похожие экономические стратегии применялись со времен купеческой торговли. Тогда в роли актива выступали сезонные товары, цена на которые падала при большом урожае. Опытные купцы предпочитали заключать сделки заранее, обеспечивая себя прибылью большей, чем мог предоставить рынок, и защищаясь от возможного обвала цен.

Преимущества и недостатки

Торговля фьючерсами наделена рядом преимуществ:

- Обширный ассортимент активов для инвестиции в разных сферах и на различные суммы. Для вхождения на фьючерсный рынок не потребуется больших денег.

- Кредитное плечо, которое обеспечивает увеличение прибыли при удачной сделке.

- Инвестор может выбрать одну из нескольких стратегий, основываясь на ликвидности и волатильности разных контрактов.

Под ликвидностью понимают способность контракта быть быстро проданным. Этот показатель вычисляется по статистическим данным, т. е. на основании информации от предыдущих сделок. Волатильностью актива называют его колебания в цене. Показатель также статистический, на основании исторической волатильности (т. е. той, которая была в прошлом при сделках с активом) прогнозируют ожидаемую.

Под ликвидностью понимают способность контракта быть быстро проданным. Этот показатель вычисляется по статистическим данным, т. е. на основании информации от предыдущих сделок. Волатильностью актива называют его колебания в цене. Показатель также статистический, на основании исторической волатильности (т. е. той, которая была в прошлом при сделках с активом) прогнозируют ожидаемую.

Не лишена фьючерсная торговля и недостатков:

- Контракт заключается на срок не более 3 месяцев. Долговременные инвестиции при таких сделках невозможны.

- Работа с активами и расчетами требует опыта, которого лишены начинающие трейдеры.

Не зная, как заработать на фьючерсах с учетом экономической ситуации и особенностей разных активов, начинающий трейдер может потерять большую часть капитала.

Отличие фьючерса от акции

Неграмотные в финансовой сфере трейдеры не знают, что такое фьючерсы и каковы их отличия от акций. В заблуждение вводит сходство механизмов работы с этими активами — каждый из них покупают для более выгодной продажи в будущем.

Отличия таковы:

- Фьючерсный актив — инструмент, который защищает от изменения цены на товар или валюту в будущем. В то же время акция — не просто ценная бумага, а документ, передающий в руки собственника актива часть компании. В отличие от краткосрочных активов, акции после смерти владельца передаются по наследству, при желании ее можно подарить другому физическому или юридическому лицу.

- Владельцы акций получают ежемесячные, ежеквартальные либо ежегодные дивиденды (зависит от политики выплат компании). После покупки фьючерса никакой прибыли, кроме выгоды от продажи, актив владельцу не приносит.

- У акции бессрочное действие. Фьючерсный контракт действителен до закрытия сделки, этот срок не превышает 3 месяца.

- Для сделок с фьючерсами не требуется большого капитала. Для необходимы крупные суммы, чтобы заработать на перепродажах или владении ценными бумагами.

Различаются и условия заключения сделок. Для покупки или продажи фьючерсов не потребуется платить большую комиссию, еще не нужно тратиться на оплату хранения ценных бумаг в депозитарии. В то же время для работы с фьючерсами придется тратить деньги на оплату кредитного плеча.

Риски

При торговле на проверенных биржах инвестор рискует своими средствами из-за специфики фьючерсов. Эти активы финансово нестабильны, поэтому без опыта и знаний просчитать выгодность той или иной сделки затруднительно.

Есть и другая опасность — работа с недобросовестными трейдерами и компаниями-однодневками. Прежде чем доверить им свои деньги и начать скупать предлагаемые «фьючерсы», стоит вспомнить, что такие финансовые активы являются элементом финансового фондового рынка.

Есть и другая опасность — работа с недобросовестными трейдерами и компаниями-однодневками. Прежде чем доверить им свои деньги и начать скупать предлагаемые «фьючерсы», стоит вспомнить, что такие финансовые активы являются элементом финансового фондового рынка.

Это значит, что осуществлять их продажу могут только те площадки и компании, которые обладают лицензией Центробанка. Информация о таких трейдерах представлена в открытом доступе на интернет-ресурсе ЦБ РФ.

Изучите риски

Кредитное плечо является одним из основных рисков, связанных с фьючерсной торговлей, так как трейдеры часто используют плечо в 90-95% и не вкладывают большие суммы собственных денег.

Поэтому трейдеры могут получить огромные потери или прибыли, в зависимости от успешности их сделок.

В торговле фьючерсами есть также явные преимущества

- Они позволяют «хеджерам» перекладывать риски на «спекулянтов«.

- Они дают трейдерам эффективное представление о том, какой может быть цена акции или значение индекса в будущем.

- Основываясь на текущей фьючерсной цене, вы можете определить показатели будущего спроса и предложения на акции.

- Поскольку торговля фьючерсами ведётся на маржинальной основе, небольшим спекулянтам предоставляется возможность торговать на фьючерсном рынке, выплачивая небольшую маржу вместо всей стоимости физических активов.

Заключение

Впервые не знаю, что написать в заключении. Фьючерсы-это очень крутой инвестиционный инструмент. Теперь вы знаете, что инвестирование может быть не только долгосрочное. И вы уже понимаете, что любое долгосрочное инвестирование-это тоже тяжелая работа. Это не так, что инвестировал деньги и забыл на год.

Не каждый из нас сможет этот год хладнокровно выдержать. Работая фьючерсами, я могу сделку держать от 1 часа до двух недель. И это считается краткосрочным (спекулятивным) инвестированием. Мне комфортно так работать, чем постоянно жить в стрессе за свои деньги, вложенные в какие-то акции нашего российского рынка. Который является далеко не сильным!

Итоги

Разобравшись с базовыми принципами, как торговать фьючерсами, становится ясным, что процесс мало чем отличается от торговли другими активами. К нему может быть применена любая торговая стратегия, основанная на техническом или фундаментальном анализе. Для фьючерсных контрактов характерна высокая ликвидность. Ими можно торговать с любого уголка планеты, в котором есть доступ к интернету. Для увеличения результативности торговли рекомендуется изучить основы технического и фундаментального анализа, а также разработать собственную торговую стратегию.