Как открыть брокерский счет в сбербанке: пошаговая инструкция и условия пользования

Содержание:

- Способы открытия счета

- Изменяем расписание защитника

- Что такое процесс Antimalware Service Executable

- Как открыть брокерский счет?

- Условия пользования

- РАСТИТЕЛЬНЫЙ ПОКРОВ И ГРУНТЫ

- Можно ли отключать процесс Antimalware Service Executable

- Какие документы требуются

- Как получить налоговый вычет

- Как заработать через сервис «Сбербанк Инвестор»

- Progression / Интернет-реклама, Москва

- На что следует обратить своё внимание при выборе брокера?

- Методика открытия

- Стоимость брокерского обслуживания — тарифы и комиссия Сбербанка

- Как подать заявку?

- Что такое вообще Сбербанк CIB

- Какие элементы станут составляющими для садовой мельницы

- Скачать тарифы Сбербанк Брокер

- Итоги

- Заключение

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Изменяем расписание защитника

Последуем рекомендациям от специалистов с Майкрософт и изменим расписание работы приложения, через планировщик заданий Microsoft Windows.

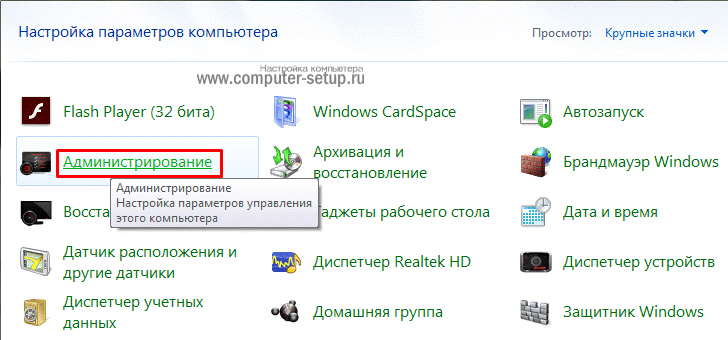

1Открываем «Панель управления» через «Пуск» или «Параметры».

2Вызываем её элемент под названием «Администрирование».

Если иконки сгруппированы по категориям, элемент будет расположен в категории «Система, безопасность».

Рис. 3 – Открываем «Администрирование»

Также «Администрирование» можете открыть через поиск.

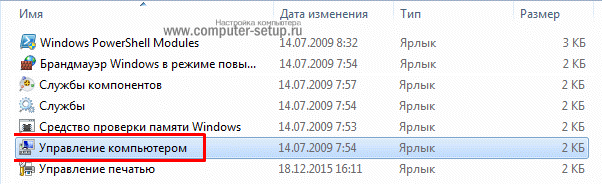

3Вызываем консоль управления компьютером.

Рис. 4 – Управление компьютером

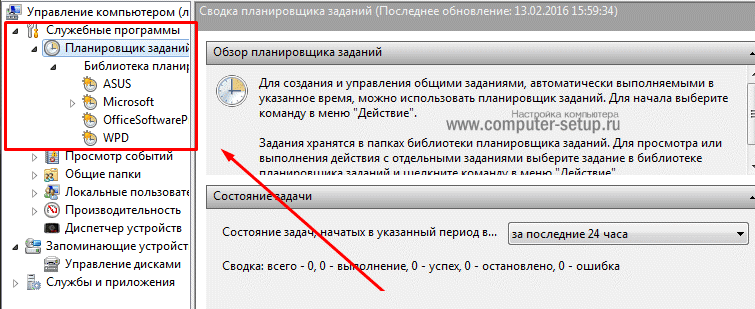

4Разворачиваем служебные программы, в подразделе планировщика заданий Windows открываем раздел «Microsoft».

Рис. 5 – Планировщик заданий

5В каталоге «Windows» щелкаем по папке «Defender», где открываем свойства элемента «Microsoft Antimalware».

6Среди доступных процессов выбираем объект с названием «Microsoft Antimalware Scheduled Scan».

7Задачи защитника можно изменить по времени запуска, во вкладке «Триггеры» устанавливаем параметры работы приложения (дату, время, частотность запуска).

Рис. 6 – Изменяем расписание

Также вы можете удалить задачу сканирования или выключить ее (выделяем задание и кликаем по одноимённой кнопке в панели «Действия»), этим самым отключить процесс поиска шпионов на компьютере.

Рис. 7 – Отключение или удаление задач

Делать это следует при наличии альтернативного антивирусного решения или опытным пользователям, которые и без дополнительного программного обеспечения способны обходить стороной угрозы.

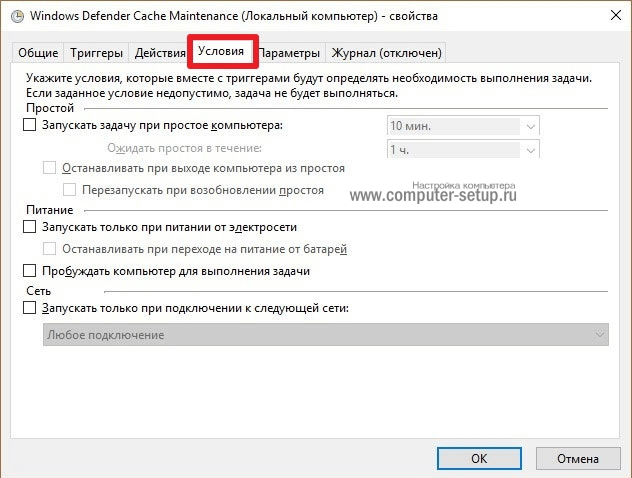

Во вкладке «Условия» можно указать ситуации, в которых защитник будет запускаться и проверять жесткий диск, активные приложения и сервисы на наличие вредоносного кода. Для отключения программы убираем все флажки и сохраняем настройки.

Рис. 8 – Изменяем условия запуска приложения

После этого придётся перезагрузить компьютер, иначе новые настройки не вступят в силу.

Первым делом мы рассмотрели отключение запуска задач Защитника Виндовс.

Что такое процесс Antimalware Service Executable

Компонент Antimalware Service Executable — важная служба, необходимая для работы «Защитника Виндовс», встроенного антивируса «операционки», который работает по умолчанию. Благодаря этой программе на ПК вовремя обнаруживаются вредоносные программы, коды и файлы, которые способны нанести большой вред системе. «Защитник» может выполнять проверку по просьбе юзера или же самостоятельно — в фоновом режиме. И в том, и в другом случае задействован Antimalware Service Executable.

Исполняемый физический документ для этого процесса имеет название MsMpEng.exe — находится он, конечно же, в системной папке Windows Defender на том диске, где установлена «операционка».

Процессу Antimalware Service Executable соответствует исполняемый системный файл MsMpEng.exe

Как открыть брокерский счет?

В отделении банка

Сбербанк предлагает осуществить открытие брокерского счета двумя методами — необходимо выбрать депозит или обзавестись пластиковой карточкой.

Для подписания в офисе необходимо:

- через портал банка выяснить адрес отделения;

- собрать минимальную документацию (паспорт, карточку, ИНН);

- изучить анкеты, тарифы, уведомление о рисках, кодовую таблицу, акт приема и передачи;

- заполнить заявление, сообщить электронный адрес и номер телефона;

- после сверки получить конверт с картой инвестора;

Флешка нужна клиентам, не проводящим сделки через интернет.

Через Сбербанк.Онлайн

На открытие брокерского счета отводится 2 дня. На привязанный смартфон поступит уведомление с кодом договора. Комбинация будет логином, одноразовый пароль поступает во втором сообщении.

Условия пользования

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Тарифы

Для физического лица доступны 2 тарифа:

- Самостоятельный – отличный старт для новичков. Минимальные комиссии за сделку, нет платы за обслуживание счета.

- Инвестиционный – для опытных инвесторов. Комиссии выше, но есть регулярная инвестиционная рассылка от команды аналитиков Сбербанка. Доступ к ежедневным обзорам по инструментам получают только квалифицированные инвесторы.

Сравнение комиссий в таблице:

|

Комиссии |

Самостоятельный |

Инвестиционный |

|

За совершение сделок на фондовом рынке: |

||

|

0,06 % |

0,3 % |

|

|

0,035 % |

0,3 % |

|

|

0,018 % |

0,3 % |

|

|

За совершение сделок на валютном рынке: |

||

|

0,2 % |

0,2 % |

|

|

0,02 % |

0,2 % |

|

|

За совершение сделок на срочном рынке |

0,5 руб. за контракт |

0,5 руб. за контракт |

|

Подача заявок по телефону (комиссия берется с 21-го поручения в течение месяца) |

150 руб. |

150 руб. |

Минимального депозита на тарифах нет. Можно пополнить счет хоть на 1 000 руб. и купить свою первую акцию. Дополнительно взимается комиссия биржи в размере 0,01 % от объема сделки.

Как пополнить счет

Пополнить брокерский счет удобнее через интернет (мобильное приложение или “Сбербанк Онлайн”). Рассмотрим на примере смартфона.

Шаг 1. В мобильном приложении выбрать вкладку “Инвестиции и пенсии” и счет, который будете пополнять.

Шаг 2. Выбрать рынок, на котором будут осуществляться сделки, номер банковской карты и сумму пополнения.

Шаг 3. Нажать на кнопку “Пополнить счет”. Деньги приходят моментально.

Как покупать и продавать ценные бумаги

Самые большие неудобства для инвесторов скрываются именно в процедуре купли-продажи ценных бумаг. Есть 2 возможности: мобильное приложение “Сбербанк Инвестор” и торговая платформа QUIK. Остановимся подробнее на первом варианте, потому что второй не зависит от брокера – программа одинаковая для всех.

К сожалению, компьютерной версии собственной торговой платформы у Сбербанка нет, только мобильное приложение, которое мало кому нравится. Главные недостатки – это отсутствие биржевого стакана, где можно посмотреть актуальные цены спроса и предложения на ценные бумаги, и особенности формирования рыночной цены.

Рассмотрим на скринах, как купить акцию (продажа проводится аналогично).

Шаг 1. Вход в приложение происходит по номеру договора и паролю. Надо выбрать вкладку “Рынок”.

Шаг 2. Из предложенного списка акций, облигаций, фондов и валюты выбираем нужную позицию. Я для примера взяла привилегированную акцию Сбербанка.

Шаг 3. Изучаем аналитику по выбранному инструменту и нажимаем кнопку “Купить”.

Шаг 4. А теперь самый важный момент. Внимательно читаем, что написано в самом низу экрана. Рыночная цена устанавливается как цена последней сделки + 2 %. На скрине ниже цена последней сделки была 217,61 руб. Цена по рынку будет – 221,96 руб. Если вы оставите галочку в поле (она стоит по умолчанию), то купите акцию за 221,96 руб. Если галочку уберете, то сможете выставить свою цену, как минимум уменьшив ее на 2 %. Я всегда ориентируюсь на биржевой стакан. У Сбербанка его нет, поэтому приходится смотреть у другого моего брокера.

Не рекомендую в приложении “Сбербанк Инвестор” покупать или продавать акции “по рынку”. Всегда пользуйтесь лимитированной заявкой, т. е. самостоятельно назначайте цену. Такой проблемы не будет, если пользоваться платформой QUIK (там есть стакан). Но не все новички ею пользуются.

РАСТИТЕЛЬНЫЙ ПОКРОВ И ГРУНТЫ

Можно ли отключать процесс Antimalware Service Executable

Какие документы требуются

Брокерский счет – это специальный счет, с которого вы можете совершать инвестиции в любые активы. Его владельцами становятся не только физические, но и юридические лица. У клиентов Сбербанка появится доступ к следующим типам рынков:

- Фондовому;

- Валютному;

- Срочному;

- Внебиржевому.

Любые комиссии за открытие или перевод денег на ваш личный счет полностью отсутствуют. Начать инвестировать реально у себя дома, для этого достаточно иметь доступ к интернету.

Перед открытием брокерского счета вы должны собрать определенные бумаги. Пользователям Сбербанка нужно подготовить ряд документов:

- Паспорт;

- ИНН;

- Банковскую карту.

При регистрации при помощи системы «Сбербанк Онлайн» данные документы не нужны.

Обратите внимание! Список необходимых документов для юридических лиц является более обширным. В перечень входит учредительный договор, данные из налоговых органов, свидетельство ЕГРЮЛ и справка Росстата

Как получить налоговый вычет

Главное преимущество ИИС перед обыкновенным брокерским счетом — налоговые льготы двух типов. Разбираемся, как их получить:

- Зарегистрироваться на сайте ФНС, если не сделали этого раньше. Через личный кабинет удобно подавать декларации и делать платежи.

- Получить неквалифицированную электронную подпись. Заменяет подпись под документами, которая ставится собственноручно.

- Подготовить необходимые документы. Понадобятся справка 2-НДФЛ, скан договора обслуживания в Сбербанке и подтверждение зачисления средств на ИИС*.

- Заполнить декларацию 3-НДФЛ.

- Отправить заявление на налоговый вычет по ИИС.

- Дождаться, когда ФНС рассмотрит декларацию и перечислит деньги — это может занять несколько дней.

*Как подтвердить зачисление средств на ИИС Сбербанка? Если вы пополняли инвестсчет наличными, то нужен приходной кассовый ордер. Если перечисляли с банковского счета — платежное поручение. Если деньги пришли на ИИС с другого брокерского счета, то к декларации приложите платежное поручение и отчет брокера.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Progression / Интернет-реклама, Москва

На что следует обратить своё внимание при выборе брокера?

При выборе брокера следует обратить своё внимание на четыре главных признака:

- надёжность и престижность организации;

- стоимость предоставляемых услуг с учётом стандартного тарифа и комиссии;

- профессионализм и удобство работы;

- мнение людей, ранее воспользовавшихся услугами.

К примеру, вам стали интересны брокерские услуги такой кредитной организации как Сбербанк. Сегодня мы оценим его по всем четырём признакам. Если расценивать надёжность и престижность, то выбранная финансовая организация обладает очень хорошей репутацией в связи со своей долгосрочностью. Подтверждением надёжности является большое число клиентов и обороты торговых операций, и это не удивительно, рыночные услуги Сбербанка предоставляются с 1841 года.

Для подтверждения этих данных можно зайти на сайт «Московской биржи» и просмотреть ТОП-20 лучших организаций. В этом списке отчётливо видно, что среди всех брокеров Сбербанк уверенно занимает третье место по обороту торговых операций за прошедший месяц. Это свидетельствует о том, что данная организация имеет чрезвычайно высокий уровень доверия.

Методика открытия

Опишем схему действий, как открыть брокерский счет в Сбербанке.

- Нужно обратиться в отделение Сбербанка, желательно в центральное, так как не каждое отделение может открыть такой счет. Например, в Москве данную операцию можно осуществить только в 4-х отделениях:

- на улице Вавилова, 19

- на улице Якиманка, 18

- на шоссе Энтузиастов, 14

- на Савелкинском переезде, 6.

На сегодняшний день счета такого уровня открываются только по предварительной записи.

-

В этот же день вам понадобится открыть универсальный счет, его контрольные цифры нужны будут при открытии брокерского счета и ИИС. Если у вас в наличии банковская пластиковая карта Сбербанка, данная процедура займет 2-3 минуты:

- Специалист банка попросит провести через кардридер карту и ввести ПИН-код. Данная операция позволит автоматически провести вашу полную идентификацию. Информация о держателе карты подтянется в договор, а введенный ПИН-код станет электронной подписью.

- За открытие универсального счета вам необходимо будет согласно тарифов банка оплатить комиссию — 10 рублей. Как только операция успешно завершится, счет появится в системе Сбербанк Онлайн.

- Сотрудник банка по вашему желанию оформит сберкнижку.

- Понадобится оформить заявление о том, чтобы вам предоставили услуги брокера.

- Заполнить анкету инвестора.

- Для открытия счета предоставить пакет документов.

- Для физического лица:

- паспорт гражданина РФ или миграционная карта;

- заявление;

- анкета;

- свидетельство о постановке на учет в налоговой инспекции.

-

Для юридических лиц:

- устав, учредительный договор (по необходимости — положение о филиале)

- свидетельство регистрации в ЕГРЮЛ;

- справка Росстата о присвоении кодов ОКАТО, ОКПО, ОКВЭД (копия, заверенная нотариусом);

- свидетельство о постановке на учет в налоговой инспекции (копия, заверенная нотариусом);

- карта с оттиском печати образцами подписей; приказы о назначении уполномоченных лиц;

- лицензии (если есть).

- Теперь осталось немного подождать. В среднем открытие брокерского счета в Сбербанке занимает примерно час.

- Для физического лица:

В конечном итоге вы получаете:

- Два брокерских счета — первый в валюте, второй в рублях.

- Счет депо инвестора в банковском депозитарии (если был выбран такой раздел).

- Торговый раздел, а также торговый счет депо инвестора в депозитарии (если выбрали торговую систему ФБ ММВБ).

Стоимость брокерского обслуживания — тарифы и комиссия Сбербанка

Сколько стоят посреднические услуги для инвестора, какая взимается комиссия по проведенным сделкам, зависит только от выбранного тарифного плана. Поэтому предварительно стоит внимательно ознакомиться со всеми условиями банка и принять обдуманное решение.

Тариф «Самостоятельный» помогает немного сэкономить за счет сниженной комиссии, поэтому лучше подойдет для начинающих, обладателей небольшого депозита. Выбирать и назначать валюту может сам клиент.

«Инвестиционный» тарифный план относится к профессиональным. Сервис предусматривает расширенную аналитическую поддержку, включающую ежедневные обзоры и регулярную рассылку дайджестов.

Способ вычета комиссионных банка зависит от сегмента рынка, в котором инвестор осуществляет операции. Процент отчисляется из дневного заработка для фондового и валютного рынка, а в случае со срочным — за 1 контракт.

В обоих тарифах заявки и голосовые распоряжения принимаются по телефону. Если количество звонков превышает 20, стоимость каждого поручения будет 150 руб.

Плата за хранение в депозитарии составляет 30 руб. Если за отчетный период остатки активов изменились, взимается 149 руб. ежемесячно. Занесение записи в реестр обойдется дополнительно 1 тыс. руб.

Благодаря «Инвестиционному» тарифу клиент банка получает доступ к ресурсам аналитического агентства «Sberbank Investment Research».

Как подать заявку?

Брокерские услуги Сбербанка физическим лицам доступны после открытия одноименного и универсального счета, если у пользователя имеется банковский пластик СБ, весь процесс займет 2-3 мин.:

- Сотрудник отделения попросит провести через кард-ридер платежный инструмент и указать пин код. Это необходимо для автоматической идентификации пользователя.

- Данные о владельце пластика будут указаны в договоре, а указанный пин код будет выступать в качестве электронной подписи.

- За оформление универсального счета потребуется уплата комиссионных в 10 руб. После успешного осуществления операции, управление счетом будет доступно через электронный сервис «СБ Онл@йн».

- По желанию клиента возможно оформление сберкнижки.

- Дополнительно оформляется заявка на предоставление услуг брокера и заполняется анкета инвестора.

Пакет документов:

- Документ, удостоверяющий личность.

- Заявка.

- Анкета.

- Идентификационный код.

Обязательным условием выступает подача документации на протяжении 30 дней после обращения в Сбербанк. Брокерские услуги, отзывы которых сообщают о высокой конкуренции банка, благодаря низким комиссионным и возможности проведения операций через мобильное приложение или стационарное устройство, включают:

- Два брокерских счета: валютный и рублевый.

- Счет ДЕПО в депозитарии.

- Торговый счет ДЕПО в депозитарии (если выбрана торговая система Московской межбанковской валютной биржи).

Что такое вообще Сбербанк CIB

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Сбербанк CIB – инвестиционная компания, 100% акций которой принадлежит ПАО Сбербанк. Помимо банковских сервисов, специализируется на финансово-аналитических отчетах, а также предлагает своим клиентам ряд инвестиционных инструментов. Отзывы о Сбербанк КИБ я уже публиковал на блоге.

Сбербанк уверенно держит лидирующие позиции на рынке предоставления финансовых услуг частным лицам. Например, он занимает первое место по сумме размещенных на его счетах вкладов. При этом обгоняет расположившийся на втором месте ВТБ более чем в три раза. Кроме того, Сбербанк является активным проводником на Московскую биржу для тех, кто заинтересовался возможностью получения доходности, превышающей ставки по вкладам. По состоянию на декабрь 2019 г. этот брокер занимает:

- Первое место по количеству зарегистрированных клиентов;

- Шестое место по числу активных клиентов;

- Двадцать первое место по объему совершенных операций.

Из этой статистики видно, что брокерский счет в нем открывают преимущественно инвесторы, придерживающиеся консервативной стратегии, а также те, для кого это становится первым экспериментом. Чаще всего в Сбербанк обращаются при открытии индивидуального инвестиционного счета (ИИС). Если инвестор подаст заявку на эту услугу, с ним будет заключено сразу два договора. Отказаться от стандартного брокерского счета нельзя.

Какие элементы станут составляющими для садовой мельницы

Скачать тарифы Сбербанк Брокер

- Инвестиционный тариф — СКАЧАТЬ

- Самостоятельный тариф — СКАЧАТЬ

- или на сайте банка, они в самом низу страницы если не спрятали, в том случае если нужны более свежие — перейти

Торговля в мобильном приложении — как не платить лишнего

Я использую мобильное приложение уже меньше, так как через него невозможно более четко смотреть уровни для торговли, нельзя видеть все акции, нельзя ставить индикаторы …. ну в общем функционал минимальный.

Мобильное приложение годится, если вы купите и вам нужно просто наблюдать как меняется ваш баланс в ту или иную сторону. Можно сказать для общего мониторинга, для срочной торговли оно не приспособлено по сути. Хотя на момент написания статьи уже внедрен тейк-профит и стоп-лимит, это уже что-то.

А теперь, как покупать/продавать в приложении и не платить ЕЩЕ БОЛЬШЕ чем даже по тарифу инвестиционный))) 2% за сделку!!! Хитрые ребята из Сбербанка об этом не пишут в самом приложении и не показывают стоимость комиссии, об этом я лично узнал только по непонятному изменению цены и отчету, который уже потом пришел на почту. Это было некоторое время назад, теперь скриншоты как система устроена в настоящий момент и как можно попасть.

| приложение | рынок | разница | |

| рыночная | 220,88 | 216,55 | 101,9995 |

| лимитная | 216,52 | 216,51 | 100,0046 |

картинка кликабельна для увеличения

Во время выставления заявок обращайте внимание на текущую цену торгов, так как нажав кнопку купить и совершив покупку сразу, вы рискуете приобрести по завышенной цене. В лимитной заявке цена автоматом делается завышенной на 2%, вроде как для того, что бы совершить покупку со 100% гарантией и она может быть меньше по факту

Но мне как то очень сомнительно, что думали именно о клиенте с этой штукой

В лимитной заявке цена автоматом делается завышенной на 2%, вроде как для того, что бы совершить покупку со 100% гарантией и она может быть меньше по факту. Но мне как то очень сомнительно, что думали именно о клиенте с этой штукой.

Давайте подумаем на какую сумму будут совершать покупки обычные люди? Думаю на небольшую. А теперь сравните покупки в течении часа на пару миллиардов рублей) А? как вам объемчики. Так что покупки через приложение, это меньше песчинки, но если покупок и продаж много, вот и прибыль брокера. Кстати, кроме брокера Сбербанка, комиссию берет еще и Мосбиржа — 0.01%, но это нормально.

При выводе денег с брокерского счета с вас вычтут 13% налога на доходы физических лиц автоматом, так что это дополнительный небольшой плюс.

Если есть вопросы — спрашивайте. Всем профита)

Итоги

Заключение

Участие в торгах на биржах стало доступным не только юридическим лицам: последнее время определенная часть россиян готовы реализовать себя в качестве брокера. Это отличная возможность лично принимать решения об управлении собственным капиталом. Инвестирование с участием банка позволит максимально избежать рисков, поскольку начинающие инвесторы получают постоянную поддержку, а специалисты банка помогут решить все возникшие вопросы абсолютно бесплатно.

Корпоративно-инвестиционный сервис Sberbank CIB представляет ряд уникальных торговых инструментов для торговли на финансовых рынках.