Как сохранить и защитить сбережения?

Содержание:

- Что такое инфляция

- Во что не стоит вкладывать деньги для защиты сбережений?

- Просмотр сценариев PowerShell, используемых в центре администрирования WindowsView PowerShell scripts used in Windows Admin Center

- Золото и прочие металлы

- Услуги банка Банк Раунд

- >Плюсы и минусы различных валют

- Сколько под подушкой?

- Акции

- Храните деньги в подходящем месте

- Защита сбережений от инфляции

- Пять простых рекомендаций

- Драгоценные металлы и ОМС

- Храните деньги в подходящем месте

- Средняя инфляции по России

- Заведите денежный талисман

- Кратко об инфляции и ее причинах

- Стихи — Я не пишу стихов, они приходят сами

- Как защититься от инфляции

- Банковская ячейка

- Биметаллические счета

Что такое инфляция

Инфляционный процесс начинается с увеличения денежной массы в экономике, что приводит к снижению фактической стоимости денежных единиц. Это называется монетарной инфляцией. За контроль денежный массы отвечает Центральный банк, поэтому такие изменения остаются на совести регулятора.

Ошибочное или намеренное решение ЦБ о вливании больше допустимого количества денег приводит к ценовой инфляции, то есть логичной реакции рынка на обесценивание нацвалюты. К примеру, вчерашние 100 рублей после инфляции де-факто будут оцениваться в 90 рублей. В таком случае продавец решает, что не может потерять реальную прибыль и повышает цену товара на 10 рублей. В сущности, он не изменяет реальную цену продукта, а лишь подстраивает ее под сменившуюся меру стоимости эквивалента.

Предположим, что в далеком 2012 году вы решили сходить за папиросами «Беломорканал» и захватили на них 27 рублей. Но по дороге вы задумались о вреде курения и решили вернуться домой, попутно положив эти деньги себе на депозит.

Спустя пять лет вы вновь начали курить и сняли деньги с депозита, рассчитывая приобрести на средства с процентами целых две пачки славного «Беломора». Однако даже одна упаковка папирос стали стоить 70 рублей. Получается, что ценовая инфляция выкурила весь донской табак из ваших денег и даже не моргнула.

Таким образом, даже вклад не всегда может уберечь денежные средства от инфляции.

Во что не стоит вкладывать деньги для защиты сбережений?

Теперь хочу отдельно рассмотреть вложения, которые люди часто совершают, думая, что подобным образом они защищают свои сбережения, но на самом деле — просто либо несут ненужные расходы, либо недопустимо рискуют, вследствие чего теряют свои вложения частично или полностью.

Итак, куда не стоит вкладывать деньги с целью сохранения сбережений:

- Покупать дорогостоящую технику, гаджеты, мебель и пр., «пока деньги не обесценились».

- Покупать ювелирные изделия.

- Вкладывать деньги в любые сверхрисковые активы, обещающие доходность десятки и сотни процентов в год.

Последний вариант может быть допустимым как рисковые инвестиции, для тех, кто в этом разбирается и отдает себе отчет в том, куда вкладывает деньги. Но никак не с целью сохранения сбережений.

До новых встреч на Финансовом гении — сайте, который повысит ваш уровень финансовой грамотности!

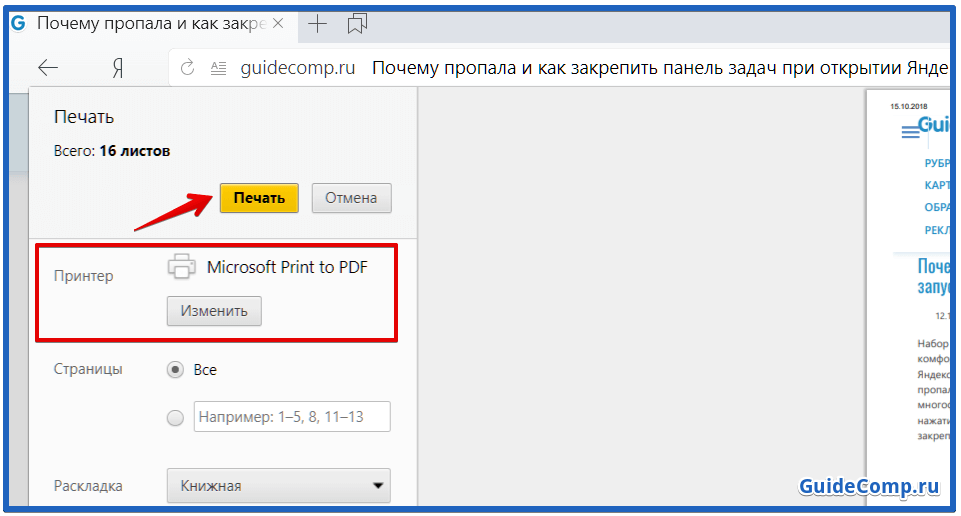

Просмотр сценариев PowerShell, используемых в центре администрирования WindowsView PowerShell scripts used in Windows Admin Center

После подключения к серверу, кластеру или ПК можно просмотреть сценарии PowerShell, которые позволяют получить доступ к действиям пользовательского интерфейса в центре администрирования Windows.Once you’ve connected to a server, cluster, or PC, you can look at the PowerShell scripts that power the UI actions available in Windows Admin Center. В средстве щелкните значок PowerShell на верхней панели приложения.From within a tool, click the PowerShell icon in the top application bar. Выберите команду из раскрывающегося списка для перехода к соответствующему скрипту PowerShell.Select a command of interest from the dropdown to navigate to the corresponding PowerShell script.

Золото и прочие металлы

Вложиться в презренный металл. Что может быть выгоднее? Золото всегда растет в цене. И тому подобное.

Факторы за:

- Золото — это физический товар. И априори, при общем росте цен (инфляции), оно должно дорожать.

- Золото — это страховка от войн, потрясений, кризисов и войн. Во все времена, когда что-то подобное происходит, цены на золото улетают вверх.

- Золото на мировых рынках котируется в долларах. При ослаблении курса национальной валюты — рублевая стоимость золота увеличивается.

А теперь минусы:

- Золотой курс подвержен колебаниям. Как в большую, так и меньшую сторону.

- В некоторых случаях, при вложениях в золото — придется нести расходы (комиссии — разовые и постоянные, плюс налоги).

Услуги банка Банк Раунд

Кредитные карты

Дебетовые карты

Вклады

Новости про Банк Раунд

- 02.11.2017 Банк «Раунд» внес изменения в доходность по рублевым депозитам

- 21.09.2017 Банк «Раунд» внес изменения в ставки по депозитам в рублях и долларах

- 12.09.2017 Банк «Раунд» снизил доходность по депозитам

- 02.06.2017 Банк «Раунд» уменьшил доходность по трем депозитам

- 31.03.2017 Банк «Раунд» внес изменения в условия открытия депозитов для клиентов физических лиц

×

Подпишись на ежедневные новости Банк Раунд в Волгограде

Получайте ежедневно актуальную информацию о выгодных вкладах, кредитах и всех предложениях в вашем городе. В любой момент можно изменить параметры подписки, настроить частоту уведомлений, или отказаться от нее.

Подписаться

Закрыть окно

Справочная информация

О банке

ООО «банк Раунд» (Общество с ограниченной ответственностью «банк Раунд») основан в 1993 году.

Банк осуществляет свою деятельность в соответствии с Федеральным законом России «О банках и банковской деятельности» на основании Лицензии Центрального банка Российской Федерации на осуществление банковских операций № 2506 от 14 ноября 2012 года.

ООО «банк Раунд» — финансово-кредитная организация, ориентированная на оперативное и качественное обслуживание клиентов. Мы предоставляем полный спектр банковских услуг, включая корпоративное и потребительское кредитование, депозитные программы, расчетно-кассовое обслуживание, документарные операции, сейфовые ячейки и др.

>Плюсы и минусы различных валют

Рассмотрим несколько типов валют, которые больше всего используют в Российской Федерации.

- Рубль

Несмотря на то что российское государство совместно с Центробанком настоятельно рекомендуют хранить деньги в рублях, в настоящее время наблюдается повышение ключевой ставки, что, следовательно, ведет за собой увеличение процентов на потребительские кредиты и доходность депозитов. В дальнейшем эксперты прогнозируют также рост инфляции, связанный с изменением внутренних (таких, как увеличение НДС) и внешних (к примеру: санкции, нефть) экономических факторов. Так хранить в рублях или нет? Оптимальным решением будет не использовать рубли как единственный и долгосрочный способ хранения денег, а применять диверсификацию и различные инструменты инвестиции.

- Доллар

Доллар является мировой резервной валютой благодаря растущей экономике Соединенных Штатов Америки. Национальные резервы большинства наиболее развитых и развивающихся стран хранятся в долларах. Пока США остаются основным игроком на мировом рынке, на сегодняшний день доллар можно рассматривать как одну из самых надежных валют для хранения денег. Изменение курса во многом зависит от политических и финансовых факторов, поэтому невозможно делать точные прогнозы.

- Евро

Евро ввели в оборот сравнительно недавно, но эта валюта уже успела завоевать популярность. К несчастью для стран Евросоюза, за последний год они переживают не лучшие времена в экономике. Было установлено, что курс евро к доллару колебался на отметках от 1,25 в феврале до 1,12 в ноябре. Эти колебания зависят как от внешней, так и от внутренней ситуации.

- Криптовалюта

Новейшим изобретением последних лет в экономике в плане вложений стала криптовалюта. За два года она ярко показала себя в своей нестабильности, немыслимым ростом цен на биткоины в 2017 году, а потом сильным падением показателей, вплоть до обесценивания, в 2018, позволив немногим инвесторам существенно обогатиться. Но прежде чем вкладывать свои деньги в такой вид валюты, нужно стать профессиональным экспертом в этой области, учитывая все ее особенности. Поэтому опытные вкладчики рекомендуют хранить деньги в таких валютах, как доллар, евро, фунты, кроны и тому подобные.

Кстати, в разных странах существуют свои деньги, например: китайские юани, швейцарские франки, фунты стерлингов и другие. Но зачастую бывает довольно сложно найти банк, который поможет вам открыть счет в подобной валюте или обменять ее на деньги в рублях.

Сколько под подушкой?

У 63,6% жителей России нет накоплений, выяснили эксперты научно-технического центра «Перспектива». Аналитики опросили россиян — 45% из тех, кто успел накопить сбережения, смогут прожить на эти деньги 2−6 месяцев, если потеряют работу, пишет РБК. Максимум месяц на отложенные деньги протянут 21,2% опрошенных. Ещё меньше людей, которые располагают суммой, достаточной для 3−5 лет безработной жизни — 3,6%. Немногим больше респондентов проживут на сбережения дольше 5 лет — 4,3%.

Больше 60% россиян остались без сбережений. Фото: mordovmedia.ru.

Основная причина, которая мешает накопить россиянам достаточную сумму, – низкие доходы. В опросе «Перспективы» 56,8% респондентов рассказали, что получают менее 25 000 рублей. От 25 000 до 50 000 рублей зарабатывают 26,8% опрошенных, доход 7,6% – от 50 000 до 100 000 рублей. И только 1,8% получает более 100 000 рублей. «Антикризисное» пособие по безработице 19 500 рублей могут получить только жители Москвы и Московской области.

В сложный экономический период не стоит отказываться от накоплений. Наоборот, старайтесь пополнять вашу подушку безопасности. Если вы сейчас работаете из дома, то можете сократить расходы и больше средств направить на сбережения. Например, можно оптимизировать траты за счёт денег на дорогу, перекусов на работе и развлечений. Такая стратегия поможет вам пополнить подушку безопасности, а сбережения направить во вклад.

Акции

Если вы серьезно беспокоитесь по поводу того, как сохранить деньги при дефолте, то лучше всего вложите их в акции. Данные ценные бумаги обладают хорошей ликвидностью, и если уметь с ними правильно обращаться, то можно существенно улучшить собственное финансовое положение. Опять же, не следует думать, что продавать и покупать акции – это легкое занятие, которое принесет баснословные суммы. Нужно постоянно быть в курсе событий: каждый день анализировать новости, своевременно становиться участником торгов и уметь грамотно играть на биржевой разнице. В любом случае, вас ждет следующее: либо вы станете миллионером, либо вы разоритесь.

Храните деньги в подходящем месте

В вашем доме должно быть специальное место для хранения денежных купюр и монет. К слову в этом месте могут храниться кредитные карты и ваши драгоценности. Место должно быть спрятано от посторонних глаз, а потому хорошо, если это будет сейф, о местонахождении которого будете знать только вы и ваши близкие. Если же сейфа дома нет, заведите красивую металлическую или деревянную шкатулку, которую будете прятать в надежном месте, подальше от солнечного света. Привлекательная на вид шкатулка будет притягивать к себе деньги, а значит, улучшать ваше благосостояние. Главное, чтобы на шкатулке был замочек. Пусть он будет чисто символическим, главное заглядывая в шкатулку, вы каждый раз должны открывать его.

Кстати, согласно фэн-шуй, хранилище денег должно располагаться в юго-восточном или восточном секторе дома.

Защита сбережений от инфляции

Суть защиты сбережений от инфляции очень проста: их надо вложить в какие-то активы, которые будут расти в цене и/или приносить доход, как минимум, равный уровню реальной инфляции. А в идеале — превышающий его. Так вы сможете не только сохранить сбережения, но и немного заработать.

Однако, здесь нужно учесть несколько важных факторов, от которых будет зависеть выбор этих самых активов:

- На какое время нужно защитить сбережения? Есть активы только для долгосрочной перспективы, есть для краткосрочной, есть универсальные. Нужно это учесть.

- Насколько вы готовы рисковать? Есть консервативные активы с минимальным уровнем риска, есть более рисковые. О сверхрисковых речи вообще не идет — поскольку для сохранения сбережений важна, в первую очередь, надежность.

- Нужен ли свободный доступ к сбережениям? Есть активы, вложение в которые «замораживает» средства на определенный срок, ранее которого обналичить их не получится.

Подробнее обо всех этих факторах я уже писал в статье Накопление денег: что надо знать?

Поэтому далее я буду рассматривать варианты вложения средств в самые распространенные активы с комментариями, касающимися всех вышеперечисленных факторов, а также буду выделять основные плюсы и минусы выбора того или иного актива.

Пять простых рекомендаций

Несмотря на постоянные зловещие пророчества о неминуемом крахе российской экономики, она все же находится в двадцатке самых устойчивых в мире. Большинство обывателей по традиции не доверяет банкам, скупая валюту, золото и драгоценности.

Некоторые собирают рубли, радуясь объему накоплений и не особенно задумываясь, как сохранить деньги. Если внимательно изучить советы экспертов, то и в 2021 году они рекомендуют пустить накопления в оборот, чтобы получать от этого прибыль:

- Сформировать «портфель валют» и не «класть все яйца в одну корзину». Если у человека сбережения в рублях, долларах или евро – немедленно начать формировать смешанный «банк». Если же есть понемногу разных видов валюты, то можно еще покупать швейцарские франки, сингапурские доллары или японские иены. Потому что на фоне коронавирусной пандемии оказалось, что и у доллара, и у евро есть свои риски, которые со временем могут привести к потерям. Нужно вовремя покупать одну валюту или продавать другую.

- Избавиться от валютных кредитов. Колебания курса приводят к тому, что возврат придется осуществлять по более высокому.

- Разумно инвестировать в недвижимость, акции, драгметаллы.

- Экономить — снизить уровень потребления, не покупать ненужные вещи, меньше тратить. Лучше сохранить во время кризиса, чем приумножить. Не тратьте много и будьте при деньгах.

- Самый универсальный совет дал И. Николаев, директор Института стратегического анализа ФБК. Он оставил за каждым гражданином право сделать свой выбор, как приумножить и сохранить капиталы, если они имеются в загашнике. В эпоху грядущего кризиса нельзя давать настойчивые рекомендации из-за отсутствия универсального рецепта. У каждого человека своя экономическая ситуация, и пусть он все решает самостоятельно.

Таковы самые распространенные советы, как сохранить деньги в 2021 году. Стоит инвестировать в недвижимость, акции и золото, не отказываться от национальной валюты, но и не откладывать давно запланированные покупки.

Драгоценные металлы и ОМС

Если мы посмотрим на цену золота, серебра и других драгоценных металлов, то увидим, что сегодняшняя стоимость большинства металлов далека от их исторических максимумов. Цена тройской униции золота по отношению к американскому доллару:

Золото – это главный «спасательный круг» для инвесторов со всего мира, когда экономика рушится или просто в нестабильные годы. Сбережения в металлах, как правило, характерны для тех людей, кто преследует долгосрочные цели. В краткосрочной перспективе цена драгоценных металлов может даже упасть, но в долгосрочной перспективе это один из самых надежных видов сбережения.

Если вы решите купить драгоценные металлы в слитках, то вы будете обязаны уплатить НДС. Также со сбережениями в драгметаллах связаны расходы на их хранение и возможную транспортировку. Есть риски повреждения слитков, а также относительно высокие траты на покупку и продажу. Вы не сможете купить или продать слитки по рыночной цене. Один из самых простых путей к рынку драгоценных металлов – обезличенные металлические счета (ОМС).

ОМС предоставляет ряд крупных банков, например, Сбербанк и Альфа банк. Вместо классического банковского счета, на котором хранится валюта, открывается счет, на котором «хранится» драгоценный металл. Счет называется «обезличенным», так как вы не покупаете металлические слитки, на вашем счету хранится запись о количестве приобретенного металла. Например, 32 тройские унции золота.

Подобные счета могут использоваться как для сбережения, так и для инвестиции. Вы сможете продать металл также легко, как вы купили его через ОМС. Разница между курсом покупки/продажи и рыночной ценой составляет примерно 2%, а все операции можно производить онлайн, но после заключения договора с банком. Кроме золота вы можете присмотреться к другим металлам, например, серебру, платине или палладию. Альфа банк предлагает удобные инструменты для сбережения в металлах, для сравнения стоимости предлагаем курс на 15 ноября:

Счет открывается и ведется совершенно бесплатно. Если вы предугадаете развитие цены, то вы сможете заработать на росте курса. Но даже если курс пойдет вниз, то у вас останется драгоценный метал и никаких дополнительных расходов.

Храните деньги в подходящем месте

В вашем доме должно быть специальное место для хранения денежных купюр и монет. К слову в этом месте могут храниться кредитные карты и ваши драгоценности. Место должно быть спрятано от посторонних глаз, а потому хорошо, если это будет сейф, о местонахождении которого будете знать только вы и ваши близкие. Если же сейфа дома нет, заведите красивую металлическую или деревянную шкатулку, которую будете прятать в надежном месте, подальше от солнечного света. Привлекательная на вид шкатулка будет притягивать к себе деньги, а значит, улучшать ваше благосостояние. Главное, чтобы на шкатулке был замочек. Пусть он будет чисто символическим, главное заглядывая в шкатулку, вы каждый раз должны открывать его.

Кстати, согласно фэн-шуй, хранилище денег должно располагаться в юго-восточном или восточном секторе дома.

Средняя инфляции по России

Чтобы было понимание — от чего защищать наши капиталы, нужна информация.

Каков был размер инфляции за прошлые периоды?

В этом нам поможет индекс потребительских цен или ИПЦ.

К слову сказать, само понятие инфляции — вещь довольно широкая. Туда входят изменение цен на пароходы-паровозы, станки-оборудование, яхты и дворцы. Понятно, что для рядовых граждан это все по барабану. Хотя повышение цен на вышеперечисленное, напрямую будет влиять на наши кошельки, в виде рост цен на потребительские товары.

А этот показатель отслеживает индекс потребительских цен. Но мы будем по привычке называть это дело просто инфляцией.

Среднегодовая инфляция составила за последние:

- 15 лет — 8,66%;

- 10 лет — 7,3%;

- за 5 лет — 7.28%.

От этих данных и будем плясать.

Что делать? Нам нужны варианты вложений, защищающие наши сбережения от обесценивания.

Заведите денежный талисман

Кошелек не должен оставаться пустым, даже если вы достанете из него все деньги. Для этого заведите себе денежный талисман. Это может быть счастливая монетка или купюра. К примеру, многие хранят в кошельке банкноту номиналом 2 американских доллара. Купюра считается очень редкой, а потому тем, кому она досталась, называют ее счастливой и непременно носят в потайном отделении портмоне. Помимо прочего, присматривайтесь к серийным номерам купюр. Если три, а лучше четыре числа серийного номера соответствуют дате вашего рождения, или же буквы повторяют ваши инициалы, такая банкнота является счастливой для вас. Не тратьте ее. Она станет вашим счастливым талисманом!

Талисманом может стать любая безделушка, которую вы считаете счастливой. Храните ее в отдельном кармашке кошелька и старайтесь не показывать окружающим, чтобы она привлекала к вам денежные потоки.

Кратко об инфляции и ее причинах

Термин инфляция происходит от латинского inflatio, что в переводе означает «раздувание». При инфляции происходит сильное увеличение числа обращающихся в государстве купюр. Денег становится так много, что они начинают превышать объем предлагаемых товаров и услуг. В результате национальная валюта обесценивается.

Причин, почему происходит инфляция, огромное количество, мы остановимся на самых главных. А также рассмотрим, как можно защитить деньги от инфляции.

Первая причина — увеличивается спрос, при этом уровень предложения низкий. Из-за снижения производства наблюдается нехватка товаров, повышение цен.

Вторая причина — государство увеличивает количество денег в стране, чтобы содержать армию, госслужащих, поддерживать социальную сферу, государственные программы. В результате наблюдается дисбаланс между огромным количеством денежных единиц у граждан и небольшим объемом производимых товаров и услуг. Как следствие, происходит резкий скачок цен.

Третья причина — повышение государственного инвестирования. Инвестиций так много, что они превышают экономические возможности. Центробанк выпускает все больше купюр, чтобы устранить дефицит бюджета.

Обычно в случае резкой инфляции происходит следующее: чтобы защитить себя, люди начинают скупать товары в большом количестве. Эта стратегия в корне неверна. Человек боится того, что цены вырастут, и хочет «сбросить» деньги. В результате таких действий повышается спрос, а значит, цены начинают расти. Получается безвыходная ситуация: люди боятся того, что цены поднимутся, но при этом сами же способствуют этому подъему. Понятно, что один человек не может способствовать инфляции, но когда все граждане поступают таким образом, происходит обесценивание денежных знаков.

Как защитить деньги от инфляции? Далее мы приведем основные способы сохранения денег и получения прибыли в ситуации, когда происходит раздувание денежной массы.

Стихи — Я не пишу стихов, они приходят сами

Как защититься от инфляции

Для хранения резерва я обычно советую накопительные счета, дебетовые карты с процентом на остаток и депозиты. Их доходность превышает официальную инфляцию: например, та же карта Tinkoff Black дает 6% годовых на остаток с некоторыми условиями.

Если бы упомянутая семья держала «подушку» на карте или вкладе с 6% годовых и ежемесячной капитализацией процентов, за год резерв вырос бы с 300 000 до 318 500 Р. Этого хватило бы, чтобы защититься от официальной инфляции.

Если хотите большей доходности, посмотрите на банковские депозиты. На рынке есть предложения с 7—8% годовых. Но вклады не так удобны: многие из них нельзя пополнять, а досрочное снятие денег обычно приводит к потере процентов.

С другой стороны, депозиты подходят тем, у кого проблемы с финансовой дисциплиной. Забирать деньги досрочно невыгодно — это может остановить от того, чтобы потратить резерв не по назначению. А если случится что-то очень серьезное и придется снять деньги, потерянные проценты будут не так важны.

Наконец, еще большую доходность могут принести ценные бумаги. Это вариант для инвестиций, а не для того, чтобы держать в них запас денег на крайний случай.

Банковская ячейка

Сегодня в каждом банке предоставляются подобные услуги. Стоит признать, что они стали весьма популярными, хотя и отличаются как положительными, так и отрицательными сторонами.

Среди плюсов стоит отметить то, что клиенту выдается ячейка на уставленный срок, а в самом банковском учреждении вся система безопасности организована на самом высшем уровне, так что переживать лишний раз о сохранности денег не приходится. Сюда же стоит добавить еще и полную анонимность, которой следуют все банки.

К отрицательным моментам относится то, что у человека возникает излишняя статья расходов – оплата аренды ячейки. Так, если тот же домашний сейф вы можете проверить в любое время, то доступность вашей банковской ячейки несколько ограничена, и получить доступ к вашим сбережениям можно только в рабочее время.

При этом выбирать необходимо надежный банк с положительной репутацией и знаменитыми инвесторами, что гарантируют стабильность его работы. Также в обязательном порядке необходимо подписывать договор о страховании содержимого вашей банковской ячейки.

Биметаллические счета

В период нестабильности именно “металлические” вклады показывают наибольшую прибыльность. Если рассмотреть результаты 2020 года, то больше всего подорожали золото (35%) и палладий (почти 30%). Серебро осталось практически на той же планке (0,7% подорожание), а платина даже подешевела (-15%).

Если в мире стабильная финансовая ситуация, такая же динамика наблюдается и в стоимости золота. Но в кризисные периоды сопровождается взрывным ростом стоимости. Правда, надо учитывать и то, что обвал наступает также быстро.

Оценка мировой обстановки не позволяет ожидать быстрого выхода из кризиса, поэтому и золото, и палладий (стоимость которого не настолько зависит от потрясений рынка) будут продолжать расти в цене.

Выбирать вклады по начисляемым процентам бессмысленно, начисляемые проценты малы, при закрытии счета ранее, чем через 3 года придется уплатить налог. Поэтому проще открыть обычный биметаллический счет.