Срочные займы на карту, банковский счет или киви-кошелек через интернет даже с плохой кредитной историей

Содержание:

- Как рефинансировать кредит и сделать долг выгоднее

- Виды кредитов

- Куда можно обратиться для получения ссуды

- Срочно взять деньги в банке – экспресс-кредиты

- Отзывы о вкладах в Совкомбанке

- Получение средств в ломбарде

- Банки, выдающие до 3-х кредитов на одного заёмщика:

- График изменений курса 400 Украинских гривен к Российскому рублю

- Понятие «донорского кредита»

- Сервисы подбора займов

- Требования к заемщику

- Реквизиты Онзаем

- Адреса банкоматов

- Где можно приобрести монеты Банка России?

- Услуги частного инвестора

- Где взять кредит с плохой кредитной историей точно не получится

- Тинькофф Мобайл: на базе какого оператора работает?

- График роста дохода

- Кредит без отказа — реальность или ?

- Другие банки Санкт-Петербурга:

- Вариант 1. Займ от частного инвестора

- Onzaem контакты:

- Микрофинансовые организации

- Помощник

- Хотите стать частью команды Металлинвестбанка? Заполните заявку и мы свяжемся с Вами:

- Микрокредиты для безработных граждан

- Контакты:

- Общие рекомендации

- Когда долги берут за горло, и деваться некуда

- Рассчитываем на калькуляторе: какой вклад лучше выбрать?

- Дополнительный способ получения денег — займ от частного инвестора

- Сдаем ценности в ломбард — получаем займ

- Как исправить кредитную историю?

- Взять деньги срочно в ломбарде

- Способы исправления рейтинга

- Как повысить шансы на одобрение кредита

- Выводы

Как рефинансировать кредит и сделать долг выгоднее

Виды кредитов

Куда можно обратиться для получения ссуды

Одним из распространённых и доступных вариантов для решения проблемы станет обращение к сотрудникам МФО. В этих организациях легко получить займ, если его размер не очень большой. Иногда даже не требуется личной встречи между кредитором и заёмщиком. И требования к оформлению документов остаются минимальными.

Вот дополнительные преимущества, которыми обладают подобные организации:

- Клиенту всегда предоставляют возможность вернуть только проценты, а не основной долг, если возникают сложности.

- Оплата долгов просто осуществляется с карты, что значительно упрощает процедуру.

- Зачисление средств делается мгновенно, если по заявке клиента принято положительное решение.

- При этом выдача кредитов доступна даже для тех, у кого в прошлом с этим наблюдались определённые проблемы.

- Сами решения по каждому займу принимаются максимально быстро.

Конечно, процентная ставка за использование кредитных средств будет выше. Но зато на положительный ответ можно рассчитывать практически в любой ситуации.

Ещё один вариант – получение денег в организациях или банках, которые только открылись. Таким учреждениям интересно развивать структуру, и набирать большое количество посетителей. Потому они часто создают выгодные предложения. Иногда именно такие решения позволяют найти выход из сложившейся ситуации. И помогают понять, как взять кредит, если все банки отказывают.

Один из способов получения кредита — обратиться в недавно открывшееся кредитное учреждение

Рекомендуется с самого начала брать небольшие суммы, чтобы точно их возвращать. Всегда есть возможность для открытия личного депозита либо накопительного счёта. Хорошо, если клиент допускает вариант открытия дополнительной дебетовой карты в том же учреждении, для перечисления пенсий и заработных плат. В этом случае руководству организации будет проще увидеть, что клиент платёжеспособен.

Оформление займов с ломбардами

Ломбарды существуют на протяжении нескольких столетий, но не претерпел изменений принцип, по которому выдают деньги

Неважно, идёт речь о частных, или о государственных ломбардах. Они всегда специализируются на том, что выдают деньги под большие проценты

Но при этом клиент должен представить ценную вещь, чтобы использовать её в качестве залога.

Ценная вещь возвращается заявителю после того, как выплачиваются все долги. Обязательно также предоставление паспорта вместе со специальным идентификационным кодом. Ни один из ломбардов не требует никаких дополнительных документов.

Срочно взять деньги в банке – экспресс-кредиты

Срочно взять деньги в банке можно лишь в 3 случаях: если вы подаете онлайн-заявку на экспресс-кредит, кредитку или карту рассрочки. Экспресс-кредиты – это специальные кредитные программы, при которых решение о предоставлении денег либо отказе выносится в максимально короткое время. Для экспресс-кредитов также характерны:

- + простота оформления;

- + отсутствие необходимости подтверждать доход;

- – высокие ставки;

- – небольшой размер кредита.

Подобные кредитные продукты предлагают: Совкомбанк, МТС Банк, Хоум Кредит Банк, Ренессанс Кредит Банк, Восточный Экспресс Банк, Промсвязьбанк.

Где выдаются моментальные кредитные карты

Второй вариант, как взять срочно средства в банке, — это моментальные кредитные карты. К их одобрению банковские учреждения подходят проще. Выпускается такой пластик без эмбоссирования имени и за несколько минут. Лимиты у них могут быть разными, но чем он больше, тем дольше и жестче проходит скоринг клиента. А с лимитом до 100 000 – 300 000 рублей можно оформить платежный инструмент по паспорту.

Кредитки совершенно невыгодные, если использовать их для снятия наличных (начисляют повышенный процент и взимают немаленькую комиссию), поэтому их в основном открывают для безналичной оплаты товаров, услуг. Если вы не знаете, где срочно взять именно наличные, то этот способ точно не для вас. Но, если вы рассчитываете совершать безналичные операции, то вариант в принципе хорош, хоть и со своими вытекающими недостатками:

- кредитные карты дороже обычных кредитов;

- часто кредиторы берут за их обслуживание комиссию. Однако в последнее время все больше появляется бесплатных кредитных карт;

- может быть комиссионный сбор за выпуск;

- есть большой соблазн к привыканию жить не по средствам, уйти в просрочку;

- не всегда попадаются честные программы лояльности (речь идет о начислении и использовании кэшбэка, бонусов);

- в этой сфере очень распространено мошенничество.

При этом нельзя не упомянуть и о преимуществах такого способа:

- кредитные карты являются удобным инструментом для получения денег, их хранения;

- в случае потери кредитки не так страшно, как потерять наличные, поскольку ее можно заблокировать;

- у кредитных карт есть беспроцентный период, чего не скажешь о кредите;

- за активное пользование пластиком можно получить кэшбэк, бонусы и другие привилегии от банка, магазинов-партнеров, платежной системы, и тем самым экономить;

- лимит возобновляемый, а, значит, вам при следующей срочной необходимости в деньгах не нужно будет заново оформлять кредитный продукт. Вы можете пользоваться им многократно, главное, вовремя возвращайте задолженность;

- нет запрета на открытие нескольких кредиток.

Карты рассрочки

Для людей, находящихся в поисках, где срочно взять деньги на покупку крупного товара, лучше оформить карту рассрочки. Их на рынке сегодня 3: «Свобода» Хоум Кредит Банка, «Халва» Совкомбанка, «Совесть» Киви Банка. Хотя у некоторых обычных кредитных карт тоже есть такая функция. Но выгоднее все же открывать стандартные карты рассрочки, поскольку при расчете у партнеров банка вы не будете платить проценты.

А вот и главные преимущества таких карт:

- не нужно платить деньги за обслуживание и выпуск;

- доставка продукта без доплат;

- отсутствие первоначального взноса;

- большое количество магазинов-партнеров;

- возможность снятия наличных в рассрочку на несколько месяцев. Но она присутствует только у «Халвы» и «Совести», если подключить соответствующую опцию. Снятие заемных денег ограничивается определенным лимитом и комиссией. Поэтому проводить эту операцию затратно и невыгодно;

- карты рассрочки принимаются везде;

- получение несложное. Как правило, требования минимальные, в том числе и по пакету документов.

Недостатки:

- банки могут не одобрить запрошенную сумму денег, поскольку пользователь проходит такую же проверку, что и при получении кредита. Но лимит могут со временем увеличить, если заемщик будет добросовестно платить и активно пользоваться картой;

- скоринг не всегда проходит срочно;

- товары, реализуемые в рассрочку, могут быть дороже в цене;

- в случае просрочки платежа рассрочка превращается в кредит под 10% годовых со штрафными санкциями и пеней.

Отзывы о вкладах в Совкомбанке

Получение средств в ломбарде

Ломбарды действуют уже очень длительное время, но принцип их работы за эти годы существенно не изменился. Одинаково работают как частные, так и государственные учреждения такого типа. В ломбардах можно получить средства под большой процент, но за это клиент должен оставить в учреждении какую-то ценную вещь.

Возвращение этой ценности возможно только после того, как клиент вернул все средства с процентами. Для того чтобы получить деньги, клиент должен взять с собой паспорт и идентификационный код. Любые другие справки для получения займа в ломбарде не нужны.

Под залог можно оставить любую ценную вещь, будь это бытовая техника, золотые украшения, земельные участки, недвижимость или автотранспорт. Для недвижимости и автомобилей процедура оформления существенно отличается.

Банки, выдающие до 3-х кредитов на одного заёмщика:

Практически все банки готовы выдать до 3-х кредитов одновременно, если все они погашаются в срок и ежемесячный платеж укладывается в лимит дохода. Сумма ежемесячных платежей не должна превышать 40% от дохода, а предыдущие займы в идеале должны быть погашены хотя бы на 20%.

Если кредитов слишком много, и все они разбросаны по разным банкам, можно воспользоваться услугой рефинансирования и объединить все долги в один. При этом одобренный размер кредита может превышать суммарные платежи, а разницу разрешается использовать по собственному усмотрению – получается, это способ взять деньги при наличии других кредитов.

График изменений курса 400 Украинских гривен к Российскому рублю

Понятие «донорского кредита»

Процедура выдачи такая же, как и у частных займов. Предоставлением услуги могут заниматься только граждане, у которых в обороте находится достаточная сумма денежных средств.

Немного об условиях предоставления данного кредита

Клиент просто оставляет заявку, когда обращается к донору. В документе следует указать точную сумму, необходимую для решения вопроса. Сроки обычно меньше тех, что устанавливаются в банках.

Законодательство Российской Федерации относится к донорским кредитам как к абсолютно законному явлению. Ведь частные лица и организации, действующие в данной сфере, оформляют все необходимые документы. Главное – внимательно изучить пункты, связанные с невыплатой долгов. Только после этого надо смотреть, как получить требуемую сумму.

Кредиты у частных лиц под расписку

Предоставлять деньги могут не только специализированные организации, но и частные лица. Главное – чтобы в роли кредитора выступало финансово обеспеченное лицо. У него должно быть при себе достаточно средств, чтобы выдавать займы.

Источником прибыли для кредиторов становятся проценты, выплачиваемые заёмщиками. При взаимодействии с частными лицами обязательным условием становится составление расписок. В этом случае проценты будут находиться на низком уровне, если сравнить с банками. Можно лично объяснить, для какой именно цели берутся в настоящее время денежные средства.

Немного о кредитных брокерах

На территории России в настоящее время действует около 2-3 тысяч брокеров. Часть из них работает официально, а часть – нет. При этом даже официальные данные нельзя назвать полностью точными. Ведь в качестве кредитного брокера может работать частное лицо.

Кредитные брокеры подбирают кредитное заведение в соответствии к предпочтениями клиентов

Кредитные брокеры подбирают кредитное заведение в соответствии к предпочтениями клиентов

Не стоит соглашаться с предложениями, если вторая сторона требует сразу оплатить 10-20 процентов от суммы. При этом отсутствует гарантия того, что средства вообще будут выданы. А если деньги и выдаются, то под значительно более высокие проценты, чем во всех остальных случаях. Именно поэтому стоит внимательно выбирать тех, к кому обращаются для получения займов. Даже если везде отказывают в кредите, что делать – решает сам гражданин. И решение должно быть взвешенным.

Сервисы подбора займов

Если негде взять деньги, а банки, МФО отказывают, то обратитесь к организациям-посредникам, которые оказывают услуги подбора онлайн микрокредита или сами предоставляют займы.

Хорошую репутацию на рынке имеют следующие сервисы:

- Вдолг.ру.

- Fingu.ru.

- Credb

При первом обращении в вышеуказанные компании можно взять небольшую сумму. После оплаты займа в срок, рейтинг заемщика увеличится, станет доступен более крупный лимит.

Плюсы и минусы оформления займов через посредников:

Скорость рассмотрения заявки. Максимальная вероятность одобрения. Возможность выбрать кредитора из нескольких вариантов. Низкие требования к клиенту.

Большие проценты. Маленькие суммы кредитования.

Для владельцев кошельков Вебмани есть возможность взять в долг на сайте системы. Для этого нужно отвечать 2 требованиям:

- Не иметь открытой задолженности в системе.

- Получить формальный аттестат.

Оформление займа в системе Вебмани не вариант для новичка, который только зарегистрировал кошелек. Без наличия формального аттестата средства не предоставят.

Требования к заемщику

Реквизиты Онзаем

Адреса банкоматов

Где можно приобрести монеты Банка России?

Услуги частного инвестора

Одним из наиболее востребованных способов перезанять денег без кредита в банке — обратиться к частному инвестору. Конечно, найти честного кредитора, который не постарается обобрать вас до нитки сложно. Ведь это весьма удачная сфера деятельности для мошенников, но все же такие существуют.

Найти человека, который сможет вам занять определенную сумму под проценты можно как в интернете, воспользовавшись кредитной доской объявлений, так и через знакомых.

Важно! Стоит внимательно изучить отзывы об этом человеке, чтоб не стать жертвой мошенничества. Для осуществления сделки инвестору нужны гарантии

Для этого вам будет предложено подписать договор или составить расписку, в которой будут указаны условия получения займа, его размер и сроки погашения. В качестве гарантий возвратности денег, кредитор может потребовать предоставления залога в виде имущества

Для осуществления сделки инвестору нужны гарантии. Для этого вам будет предложено подписать договор или составить расписку, в которой будут указаны условия получения займа, его размер и сроки погашения. В качестве гарантий возвратности денег, кредитор может потребовать предоставления залога в виде имущества.

Обратите внимание! Отнеситесь с особым вниманием к договорам, подготовленным заранее. В нем могут быть расписаны условия, при которых вы лишитесь своего имущества за малейшие просрочки

Где взять кредит с плохой кредитной историей точно не получится

Разумеется, хочется получить кредит в такой банковской организации, в которой не только не откажут, но и предложат наиболее заманчивые условия кредитования. Однако человек, имеющий плохую кредитную историю, может не тратить свое время на поиски подобных предложений. Для него список банков, дающих кредит с плохой кредитной историей, ограничен, т.к. не каждое учреждение пойдет на рискованную сделку с клиентом, за которым замечено нарушение платежной дисциплины.

Ряд банковских структур наотрез отказывается работать с гражданами, обладающими испорченной КИ. Это:

- Сбербанк;

- ВТБ;

- СКБ-Банк;

- Бинбанк;

- Альфа-Банк;

- Русский Стандарт;

- УБРиР и др.

Альтернативные варианты

Незначительное количество лояльных банков, и даже отказ, поступивший от них, не должны расстраивать человека, т.к. у него есть выбор: обратиться в МФО, к частным лицам, кредитным брокерам. В микрофинансовых организациях у «проблемного» заемщика есть все шансы на получение займа и даже без процентов. Они закрывают глаза на плохую кредитную историю и низкий КР.

Однако их помощь обходится дороже, величина кредитных средств чаще всего не превышает 30000 руб., но встречаются и те, которые занимают 10000, 50000, 100000 руб. МФО начисляют кредит и утром, и даже ночью. У них можно оформить микрозайм по паспорту, предлагаются несколько способов взять деньги в долг: на карту, через платежные системы (Контакт, Золотая Корона), на электронный кошелек (Яндекс.Деньги, Киви), наличными в офисе.

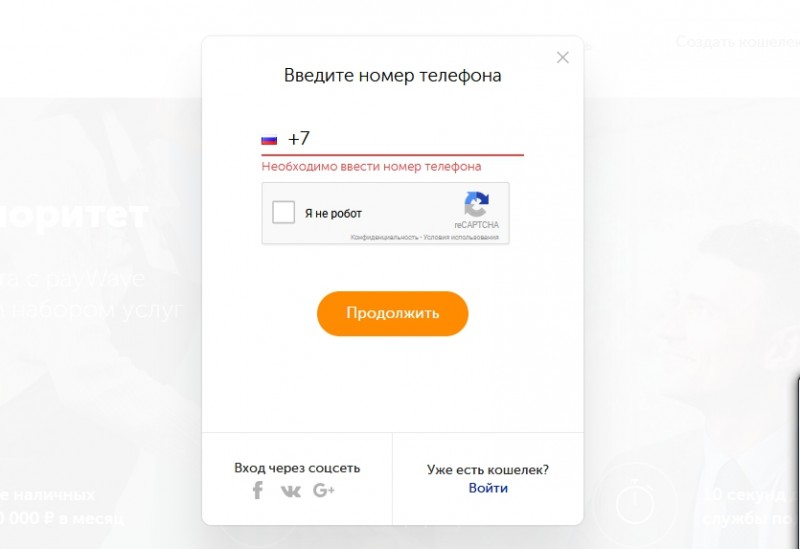

Среди надежных выделяют: Е-заем, еКапусту, Кредито24, МигКредит, МаниМен, Займер, БыстроДеньги и др. Онлайн-заявка на получение займа оформляется быстро. Для этого нужно:

- на сайте учреждения выбрать соответствующий раздел;

- указать контактную информацию;

- подтвердить оформление, верифицировать карту (при выборе этого способа получения займа);

- забрать деньги.

Есть нюансы, на которые стоит обратить внимание:

- указывать нужно только собственные данные;

- минимальный возраст заемщика — 18 лет (займы больше 100 тысяч рублей предоставляются людям с плохой кредитной историей от 21 года);

- необходимо иметь постоянную работу и доход.

Менее выгодным, но эффективным способом взять средства взаймы является обращение к частным лицам. Они обычно дают деньги в долг под расписку. Но плата за их услуги будет очень большой. Если вы ориентированы исключительно на банковскую ссуду, вас выручат кредитные брокеры.

Они оказывают помощь в получении кредита даже при условии плохой КИ, отсутствии официальной работы. Но среди них часто попадаются мошенники, требующие аванса. Поэтому будьте осторожны, соглашайтесь на сотрудничество с теми посредниками, которые могут подтвердить свой профессионализм соответствующими документами, и берут плату по результатам дела. Не забывайте вовремя погашать задолженность.

Тинькофф Мобайл: на базе какого оператора работает?

Вопрос, на базе какого оператора работает Тинькофф Мобайл, волновал многих россиян, поскольку от этого во многом зависело качество связи, покрытие и другие нюансы. Базовым оператором, на платформе которого функционирует Tinkoff Mobile, является «Теле 2», знакомый российским абонентам еще с 2003 года.

С выходом на рынок Тинькофф Мобайл сразу заявил о себе, как об уникальном для России операторе. Подобно Тинькофф Банку, Тинькофф Мобайл не является мобильным оператором в его традиционном представлении. Это виртуальный оператор мобильной связи, который предлагает:

Управлять своим счетом можно через мобильное приложение, где также можно в любом момент сменить тарифный план, докупить интересующие услуги не только. Достаточно просто войти в личный кабинет Тинькофф Мобайл.

График роста дохода

Кредит без отказа — реальность или ?

Сразу стоит сказать о том, что раздавать деньги «налево и направо», не обращая никакого внимания на платёжеспособность клиентов, не стает ни один банк. Но вы можете существенно увеличить свои шансы на успех в том случае, если станете соблюдать ряд рекомендаций:

- Предоставьте максимальное количество документов. В пакет бумаг могут войти справки, подтверждающие наличие дополнительного дохода, копия трудовой книжки, документы на ценное имущество (автомобиль, недвижимость и т.д.);

- Подумайте, не можете ли вы предложить финансовой организации обеспечение кредита? В качестве залога может выступать, опять же, недвижимость или автомашина;

- Заполняйте анкету заемщика грамотно и полно. Всегда указывайте только достоверные сведения. В том числе, о своем «кредитном прошлом». Помните, что специалисты банков имеют доступ к кредитным историям потенциальных заемщиков: попытка обмана будет обязательно раскрыта и одобрение вы не получите.

Другие банки Санкт-Петербурга:

Вариант 1. Займ от частного инвестора

Займы у частных кредиторов еще никто не отменял . Это достаточно неплохой вариант получения необходимой суммы денег. Однако этот вариант имеет как положительные, так и отрицательные стороны. Во-первых, найти честного частного инвестора не так-то легко. В большинстве случаев это мошенники, которые требуют предоплату или идут на другие хитрости, чтобы завладеть деньгами заемщика. На нашем сайте есть кредитная доска объявлений, где заемщики и кредиторы оставляют свои заявки. Вы можете ознакомиться с уже опубликованными предложениями или создать собственную заявку на получение частного займа.

Во-вторых, нужно внимательно оформлять и читать документы, писать расписку. Любые несоблюдения или малейшие недочеты в договоре могут привести к непоправимым последствиям.

В-третьих, такие займы выдаются, как правило, под залог. В качестве залога может выступать любое движимое и недвижимое имущество заемщика, по согласованию с кредитором. Конечно, последние отдают предпочтение земельным участкам, квартирам, комнатам, дачам и т. д. Но велик шанс лишиться всего, если вы невнимательно прочитаете договор или не сможете выплатить долг.

Конечно, получить займ у частного инвестора не легко. Некоторые требуют справки о доходах и проверяют клиента не хуже, чем в банке. Однако именно к этому виду займа прибегают чаще всего.

Получи свою кредитную историю онлайн

- Кредитный рейтинг абсолютно бесплатно

- Нужен только паспорт и телефон.

- Все займет не более 5 минут

- Нужен телефон для регистрации

- Требуется регистрация с указанием эл. почты и телефона

- Самый дешевый вариант получения

Onzaem контакты:

Микрофинансовые организации

МФО специализируются на предоставлении небольших займов на короткий период (до 30 тыс. руб. на срок до 30 дней), но в последнее время многие из них расширяют линейку, предлагая среднесрочные и долгосрочные продукты в сумме до 100-200 тыс. руб.

Преимущества микрозаймов:

- Для оформления нужен только паспорт РФ и второй документ для идентификации личности (СНИЛС или ИНН).

- Большинство МФО работают дистанционно через онлайн-сервисы. Для оформления займа не нужно посещать офис и стоять в очередях, достаточно подать онлайн-заявку и ответить на звонок сотрудника МФО.

- Решение по заявке принимается в течение 5-15 минут. При положительном решении клиенту остается подписать электронную оферту и быстро получить деньги любым удобным способом: на банковскую карту, счет, электронный кошелек или через систему быстрых переводов.

- Минимальные требования к заемщику: возраст от 18 лет, российское гражданство и наличие стабильного дохода (зарплата, неофициальный заработок, пенсия, стипендия и т.д.). Доход и трудоустройство подтверждать не нужно.

Какие банки выдают ссуды без справок и подтверждения дохода ⇒

Недостатки:

- Высокая процентная ставка. По краткосрочным займам она варьируется в пределах 1-1,5%, по долгосрочным — от 0,3-0,5% в день.

- Погашение долга единым платежом. У заемщика нет возможности отсрочить платеж или разделить его на несколько периодов.

- В случае просрочки предусмотрены большие штрафы. Для взыскания просроченного долга сотрудники МФО звонят не только клиенту, но и его контактным лицам (родственникам, коллегам и т.д.).

- MoneyMan — крупнейшая МФО России. Ставки от 0,76% в день. Новым клиентам займы бесплатно.

- JoyMoney — от 0,5% в сутки для лояльных заемщиков. Первый займ под 0%.

- Е-заем — также без процентов при первом обращении и 0,8%-1% для постоянных клиентов.

- Екапуста — моментальное одобрение кредита даже, если везде отказали. До 0,99% и беспроцентный первый займ.

Где не откажут в кредите даже безработным ⇒

Некоторые МФО предлагают услугу поэтапного исправления кредитной истории. Для этого заемщику необходимо взять несколько небольших микрозаймов и погасить их точно в установленный срок. Информация о своевременном исполнении обязательств направляется в БКИ и повышает кредитный рейтинг клиента.

Помощник

Хотите стать частью команды Металлинвестбанка? Заполните заявку и мы свяжемся с Вами:

Микрокредиты для безработных граждан

Если вам откажут банки, но деньги очень нужны, можно пойти на микрокредитование. МФО охотнее готовы выдавать займы, но за высокий риск повышают проценты. Для привлечения клиентов некоторые компании предлагают беспроцентный заем. У них также происходит проверка КИ и личности заемщика, но в вопросах предоставления денег в долг они более лояльны, ведь это их прибыль.

Вообще у микрозаймов больше преимуществ, чем у банковских кредитов:

- заемные средства можно получить срочно и в любое время суток;

- не нужно собирать большой пакет документов, посещать офис;

- сделку заключают с 18 лет, в то время как банки обычно дают с 21-23 лет. Верхний порог также высокий. Это значит, что за деньгами обратиться может и студент, и пенсионер;

- есть возможность получения займа на карту (Виза, Маэстро, Мастеркард, МИР), наличными, на электронный кошелек и др.

Единственный же минус – немалая переплата. Но и здесь заемщики научились выходить из положения – брать микрокредит под 0%, отдавать досрочно.

Кто дает безработному микрозайм

Безработный может через интернет получить деньги у:

Займер. Здесь выдача займов безработным и другим категориям населения происходит без человеческого участия, благодаря онлайн роботу. Дают на неделю-месяц 2000—30000 руб. удобным для вас способом при любой КИ. Перевод осуществляется мгновенно лицам 18—75 лет. Проценты варьируются в пределах 0—1% в день;

МигКредит. В данную компанию стоит обращаться, если вы имеете неофициальный доход, с 21 года и при наличии российского гражданства, постоянной регистрации. У МФО широкая линейка продуктов. Но если вы обращаетесь впервые, могут одобрить 3000—14000 тыс. руб. на 3—29 дней. Ставка, в зависимости от вида займа, составляет 0,02—0,98%;

Кредито24. Перечисляет займ до 15000 руб. на карту, не требуя справку о доходах. Безработному понадобятся СНИЛС и паспорт, телефон. Пользоваться средствами можно на протяжении 16—29 дней. Стоимость микрокредита равна 1% в день. Обслуживают с 18 лет;

МаниМен. Первый займ до 15000 руб. в МаниМен позволяется взять бесплатно. Срок ограниченный – дней. Последующий займ безработному гражданину обойдется в 20% за день. При этом сумма останется прежней, а срок увеличится до 30 дней. Предоставляют средства наличными (через платежные системы), на счет или карту Сбербанка и других банков;

КредитПлюс. У данной организации 3 способа получения займа: счет, Contact, карта. Новички получают на 5—30 дней до 15000 руб. Займ под 0%, дополнительно возвращается 5% (кэшбэк). Решение выносится за 2 мин.;

Веббанкир

Для сотрудничества с МФО важно иметь хорошую кредитную историю, паспорт и соответствовать возрастному цензу (от 19 лет). В таком случае одолжат до 15000 руб

на 7—11 дней под 0,53—0,9% в сутки. Займ поступает на карту, электронные кошельки, через платежные системы.

Контакты:

Общие рекомендации

Разумеется, чтобы люди захотели поделиться с вами деньгами, необходимо быть приятным для них человеком. Вы должны научиться общаться с людьми, хорошо выглядеть. Деньги – это социальный продукт, который имеет ценность только в нашем воображении. Фактически это даже не бумажки, а только пиксели на экране банкомата.

Поэтому они подчиняются не каким-то физическим законам, как учили нас в советской школе экономики, а, скорее, законам философии и психологии. Постарайтесь подойти к деньгам с этой стороны – создавайте себе настроение, создавайте настроение другим людям, станьте нужным человеком для других, старайтесь делать что-то хорошее для них тоже.

Ведь всё, что вы делаете хорошего, улучшает вашу карму, а это намного лучше, чем хорошая кредитная история. И уж точно следует навсегда отбросить в сторону дурные привычки – ни один нормальный финансист не станет делиться деньгами с пьяницей или наркоманом, с человеком, добывающим себе пропитание кражами мобильных телефонов, с человеком лёгкого поведения, с садистом или человеком, выдающим себя за дурака. Начните создавать себе хорошую репутацию не только в банках, но и в жизни – и вы увидите, что деньги приходят к вам!

Когда долги берут за горло, и деваться некуда

Второй вариант – это то, что терзает большинство людей с плохой кредитной историей. Вечный вопрос «где перезанять, чтобы отдать долги». Естественно, у вас есть два варианта – отдавать или не отдавать. Если вы выберете второе – это, конечно, не делает вам чести. Но, если вы ничего не можете поделать в сложившейся ситуации – придётся не отдавать. Не стоит думать, что жизнь на этом закончится. У вас, конечно, будут проблемы с кредиторами и коллекторами. В конце концов, сумма, которую вы будете должны вернуть банку, будет расти.

Лучше сразу приступить к процедуре банкротства физического лица – вы можете легко найти в Интернете, как это сделать. В этом случае вы будете объявлены банкротом, ваше движимое и недвижимое имущество будет описано, и из суммы, которую можно будет выручить с его продажи, будет выплачен долг банку и всем кредитным организациям, которые имеют к вам претензии. Если этого не сделать – банк будет накручивать пени на ваши долги. Некоторые банки намеренно не подают в суд, чтобы пени на кредит выросли до заоблачных размеров. Сделайте это сами – признайте себя банкротом.

Не стоит думать, что в случае банкротства вы будете выброшены на улицу из своей квартиры и вас заставят работать из-под палки на урановых рудниках. Законодательство России, например, защищает права даже банкротов, вы не окажетесь на улице без крыши над головой, и принуждать к каким-то работам вас также не имеют права. Однако будьте готовы к тому, что из всех официальных денежных поступлений вам придётся выплачивать долги, правда, не более определённой части от этих поступлений. Если же никакой личной собственности у вас нет – то и бояться вам нечего.

Рассчитываем на калькуляторе: какой вклад лучше выбрать?

Поскольку очевидно, что главная задача депозита – приносить доход, от этого следует отталкиваться в выборе типа вклада. Конечно, чем больше денег будет положено на счёт изначально, тем больше прибыли (ведь она измеряется в процентах) вы получите. На каждое вложение установлена минимальная сумма, на некоторые присутствует также максимальная черта – соотнесите их со своими возможностями и выбирайте перечень доступных.

Вторым этапом является установление условий и соотношение их с пожеланиями клиента

Для одних важно именно сохранить деньги и приумножить их, а тут необходим план, подразумевающий большой стартовый взнос без возможности снятия средств (чтобы не потерять процент) или дополнительного пополнения

Онлайн калькулятор «Вклада без паспорта» Сбербанк показывает, что данный депозит для владельцев большой «неработающей» суммы является максимально прибыльным. Он оформляется достаточно быстро, имеет средний срок, но с возможностью пролонгации по согласованию с банком.

Если клиенту нужно оставить возможность воспользоваться деньгами в случае надобности, лучше выбирать более «мобильные» планы. С них можно беспрепятственно снимать деньги без потери процентной ставки (до определённого момента, ведь проценты на «нули» не начисляются) или пополнять депозитный вклад новыми средствами. Онлайн калькулятор вклада Сбербанк рассчитывает получаемую прибыль с учётом всех перечисленных особенностей.

Дополнительный способ получения денег — займ от частного инвестора

Когда необходимо занять крупную сумму, а банки присылают отказ, можно договориться с частным инвестором. Лучше обращаться к проверенному человеку, который предлагает оптимальные условия и имеет хорошие отзывы. Среди главных причин быть бдительным — большое количество мошенников. Поэтому брать микрокредит у первого встречного кредитора не стоит.

Кредитование от частного лица необходимо оформить документально. Иначе существует возможность одностороннего изменения условий. При подписании соглашения нужно внимательно прочитать договор. Особую бдительность стоит проявить, если под залог оставляется недвижимость или автомобиль. Услуги частного инвестора — неплохой вариант взять денег в долг, если все банки и МФО отказывают в кредитовании. Главное, знать все нюансы и условия соглашения, а также вовремя возвращать обязательные платежи.

Сдаем ценности в ломбард — получаем займ

Беспроигрышным вариантом срочно перезанять деньги считается обращение в ломбард. Эти финансовые организации существуют уже несколько сотен лет, и могут быть как частными, так и государственного образца. Причем какую бы вы ни выбрали форму собственности ломбарда, все они занимаются одним и тем же: выдают займ под залог ценных вещей, и берут за свои услуги оплату в виде процентов (стоит отметить что они весьма внушительные).

Преимущества ломбардов:

- деньги клиент получает сразу на руки;

- для получения займа нужны только документы, подтверждающие личность (паспорт и код);

- решение всегда будет положительным;

- в залог можно сдать любую бытовую технику, электронику, ювелирные украшения и ценные предметы интерьера, автомобили и земельные участки (для оформления последних нужны документы права собственности).

Недостатками подобного займа можно смело назвать:

- высокую процентную ставку;

- за просрок платежа ломбард может оставить ваше имущество себе и реализовать его без вашего согласия;

- процесс оценки является формальностью, ведь чаще всего реальная стоимость вещи уменьшается в 2 раза;

- вернуть вещь можно будет только после полного погашения задолженности и процентов.

Обратите внимание! В ломбард вещи можно сдать как в счет залога, так и сразу их продать! При этом не стоит забывать что реальная их ценность будет значительно выше чем вам будет предложено оценщиком

Как исправить кредитную историю?

На сегодняшний день некоторые компании, выдающие краткосрочные займы населению, предлагают дополнительную услугу. Она позволяет быстро исправить плохую кредитную историю клиента. Услуга так и называется — «Исправление кредитной истории».

В перечень МФО, готовых предоставить подобную услугу, входят Займер, Е-капуста, Мани Мэн и другие компании.

Схема по исправлению КИ клиента предполагает несколько поэтапных действий:

- При первичном обращении заявитель одалживает сумму в пределах 1 тысячи, благополучно погашает задолженность в оговоренные договором займа сроки.

- Размер второго займа составит 2 тысячи рублей на более короткий период.

- Третьим шагом станет займ в размере 3 тысяч рублей.

Информация об успешном и своевременном погашении кредитных задолженностей положительно повлияет на кредитную историю. Заемщик может рассчитывать на получение денежного займа на общих для всех клиентов условиях.

Взять деньги срочно в ломбарде

В ломбард обращаться стоит лишь в крайнем случае. Во-первых, вам нужно будет заложить ценную вещь. Во-вторых, оценку имущества проводят заниженную, в результате чего вы получаете денег меньше, чем рассчитывали. В-третьих, при несвоевременном выкупе предмета залога, вы попросту с ним попрощаетесь. Сделка совершается быстро и при наличии паспорта.

Вывод

Говорить о преобладании одного способа, где срочно взять деньги в Москве над другим неразумно. Ведь в каждой ситуации нужно думать и подбирать тот вариант, который будет для вас предпочтительней. Теперь вы знаете об их основных тонкостях. И помните, любой долг нужно возвращать.

Способы исправления рейтинга

Если отказывают в кредите по причине плохой истории, у заемщика есть возможность обратиться к рефинансированию либо реструктуризации. Первый инструмент можно использовать при незначительных просрочках. Сумма нового кредита может превышать остаток долга. Таким образом, заемщик получит желаемый кредит и шанс на исправление рейтинга.

Второй способ – реструктуризация, возможен в банке-кредиторе, и будет способствовать восстановлению репутации клиента. Но проблему с получением нового кредита он решит только в далекой перспективе.

Если необходима небольшая сумма на короткий срок, то можно обратиться в МФО. Вовремя погашенная задолженность по микрозайму улучшит рейтинг клиента.

Как повысить шансы на одобрение кредита

Собирая сведения, где взять кредит без отказа, необходимо учитывать предыдущий отрицательный опыт рассмотрения заявки и предпринять меры, увеличивающие вероятность положительного решения.

Следующая информация содержит рекомендации, как увеличить шансы на получение займа:

- Подавая запрос, необходимо указывать только достоверные сведения. Выявив обман или замалчивание проблем с кредитной историей, сотрудник банка откажет в оформлении.

- Если есть возможность предоставить в залог автомобиль или квартиру, иное имущество, необходимо об этом сообщить.

- Представив исчерпывающий пакет документации, клиент дает возможность проверить его состоятельность и готовность нести ответственность по кредитным обязательствам.

Выводы

Сложно однозначно определить, где лучше взять деньги. МФО предлагают различающиеся по срокам и суммам программы, выдвигают собственные правила оформления. На данный момент заемщики в основном берут микрозайм на сумму в пределах 50 000 рублей.

Перед тем, как принять окончательно решение, нужно помнить:

- Самый объективный показатель качества услуг – реальные отзывы заемщиков. Простая ситуация с МФО, которые выполняют все операции через Интернет. В случае с организациями, выдающими деньги в офисе, несколько сложнее, так как отзывчивость сотрудников разнится от случая к случаю.

- Если не удается взять микрозайм на стандартных условиях, можно поучаствовать в программе улучшения КИ. При таком выборе начисляются повышенные ставки.

- Если в планах неоднократно брать микрозаймы, стоит внимательно изучить все варианты бонусов для постоянных клиентов, правила акций.