Финансовые пирамиды в россии: мошенничество или способ заработка

Содержание:

- Как распознать финансовую пирамиду?

- Хайп (HYIP) как разновидность схемы Понци

- От этих условий невозможно отказаться

- Как не спутать с сетевым маркетингом

- Оформить заявку на кредит в Райффайзенбанке

- Что такое схема Понци

- взнос от 20%

- Патент изобретателя и практическое применение

- Как не стать жертвой финансовых пирамид

- Финансовая пирамида: что это?

- Российские финансовые пирамиды

- ФИЛИАЛ АКБ «ВЯТКА-БАНК» ОАО В МОСКВЕ

- Где смотреть список финансовых пирамид?

- Самые известные финансовые пирамиды

- Как развивались финансовые пирамиды в России

- Что такое финансовая пирамида?

- Способы защитить себя от аферы

- Финансовые пирамиды и сетевой маркетинг

- Является ли страхование дожития альтернативой пенсии

- Пирамидальная схема

- Адаптация

- Как не стать жертвой финансовых пирамид

- Условия кредитования в МТС Банк

Как распознать финансовую пирамиду?

Самое первое, на что вы должны обратить внимание, — отсутствие лицензии Банка России (либо Федеральной комиссии по рынку ценных бумаг / Федеральной службы по финансовым рынкам) на ведение заявленной деятельности. Даже если вам показали официальную бумагу, ее лучше перепроверить – сверьтесь со и .. Собственно, на этом можно и прекратить «выведение на чистую воду»: вкладывать деньги в компанию без лицензии нельзя — вы их потеряете

Но есть и другие признаки, которые также указывают на то, что перед вами не высокодоходный проект, а мошенники:

Собственно, на этом можно и прекратить «выведение на чистую воду»: вкладывать деньги в компанию без лицензии нельзя — вы их потеряете. Но есть и другие признаки, которые также указывают на то, что перед вами не высокодоходный проект, а мошенники:

- Подозрительно, если компания зарегистрирована буквально вчера, накануне сбора средств, у нее минимальный уставный капитал и единственный учредитель. Проверьте ее в Едином государственном реестре юридических лиц ФНС России.

- Организация активно рекламируется и публично обещает неслыханно высокий доход, намного выше рыночного уровня. На фондовом рынке такие заявления запрещены.

- Вам заявляют, что рисков нет. Настоящие инвестиционные компании предупреждают вкладчиков о рисках инвестиций.

- Предварительные взносы — надо внести небольшую сумму денег, как правило, наличными, чтобы вас допустили до возможности вложиться в проект (и потом получать гигантские дивиденды). Это явный признак нечестной игры.

- Если компания заявляет, что инвестирует ваши деньги в высокодоходные предприятия (нефте- или золотодобыча, строительство), просите документальных подтверждений этой деятельности. Документов нет — 100%, что перед вами мошенники.

- Из договора непонятно, несет ли компания ответственность перед вами в случае, если что-то пойдет не так. Или понятно, что ответственности перед вами никто не несет. И вы не несите им свои деньги ни в коем случае.

- Вас просят приводить новых клиентов — это аргумент в пользу того, что перед вами непрозрачная финансовая схема, где хотят нажиться на других.

Хайп (HYIP) как разновидность схемы Понци

Прежде всего приведем определение хайп-проекта.

Обычно слово «хайп» ассоциируется с каким-то ажиотажем в сети Интернет. Например, когда мы часто встречаем информацию о каком-то событии или товаре, вокруг этого много споров – одним словом, повышенный интерес пользователей сети к чему-либо. На самом деле термин хайп (HYIP) образован аббревиатурой английских слов «High Yield Investment Program» (высокодоходная инвестиционная программа).

Хайп-проект – это та же финансовая пирамида, в которой доходы выплачиваются за счет поступлений от новых инвесторов. Такой проект имеет свою «легенду», то есть, официальное наименование деятельности. Основные разновидности легенд:

- инвестиции в криптовалюту;

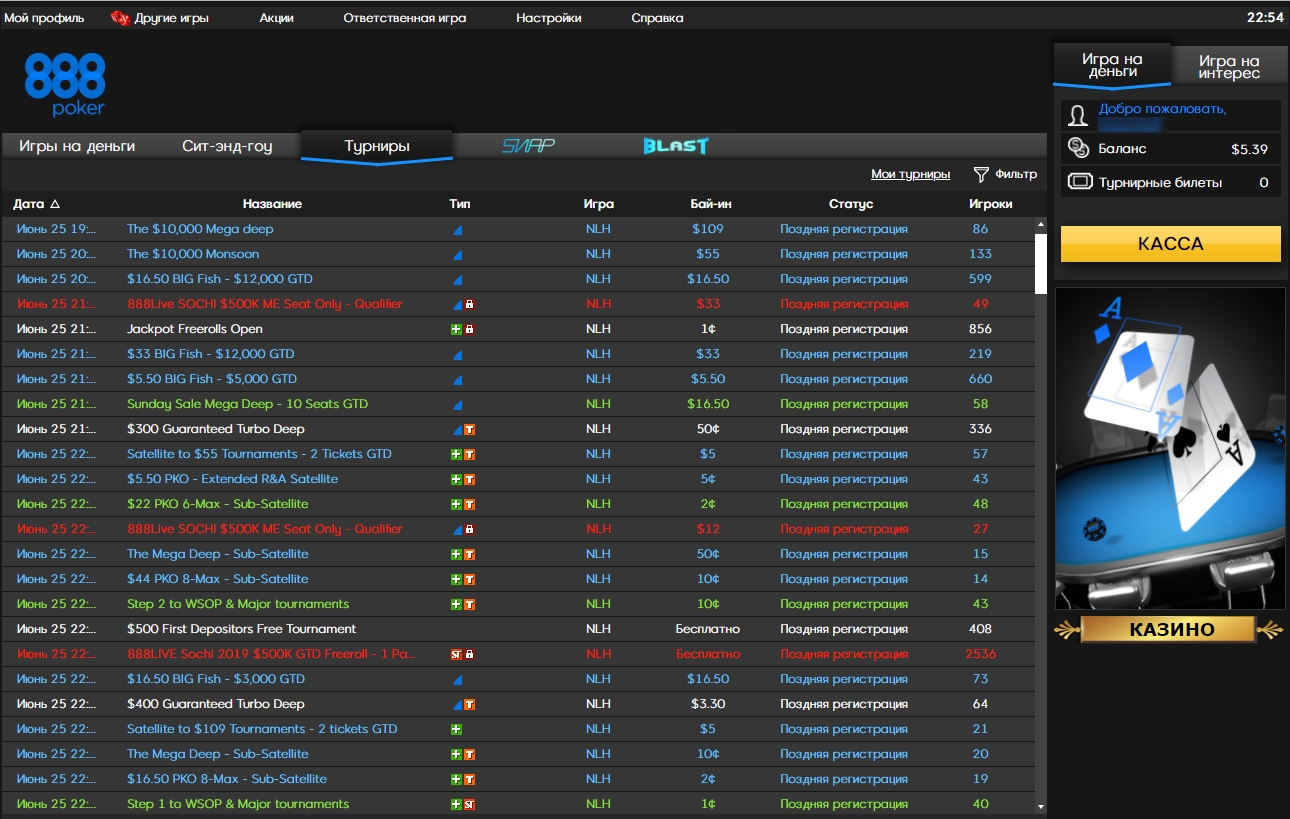

- торговля на фондовой бирже;

- операции с кредитованием. Это могут быть и микрозаймы, и любой проект, связанный с выдачей кредитов населению. Например, помощь в получении займа или списание долгов;

- ставки на спорт.

Есть мнение, что на хайп-проектах можно зарабатывать, если подходить к делу с умом. Однако следует помнить о высоких рисках и необходимости детального анализа имеющейся информации. Также нужно отметить, что хайп-проекты ориентированы на участников с большим количеством партнеров.

От этих условий невозможно отказаться

Как не спутать с сетевым маркетингом

В отдельный вопрос вынесу информацию о том, чем отличается финансовая пирамида от сетевого маркетинга. Многие считают их синонимами, но это не так. Вспомним такие популярные у нас в стране компании, как Фаберлик, Эйвон или Амвей. Они благополучно существуют уже несколько десятков лет и дают возможность заработать тысячам людей по всему миру.

Отличительные признаки сетевого маркетинга:

- Сетевой маркетинг – это прямой канал продвижения товара от производителя к потребителю, минуя посредников (оптовые базы, магазины). Таким образом удается значительно снизить себестоимость продукции.

- Наличие реального товара для реализации, который приносит пользу человеку, его купившему.

- Доход рассчитывается от товарооборота. Чем большему количеству людей вы смогли продать товар, тем большую прибыль получаете. Никаких условий и ограничений для заработка нет.

- Регистрация участников, как правило, бесплатная.

- Прибыль продавца зависит от его способностей в маркетинге: реклама себя и товара, выгодные каналы сбыта и др. Сетевика кормят ноги и умение продавать.

Часто пирамиды маскируются под сетевой маркетинг

Здесь важно еще раз проанализировать признаки того и другого и сделать правильные выводы

Оформить заявку на кредит в Райффайзенбанке

Что такое схема Понци

Схема Понци — это древняя схема, изначально не имевшая злого умысла. Она была создана, чтобы выполнять обязательства перед инвесторами. Но попав в руки мошенников, стала инструментом для наживы.

Схема Понци существует уже много столетий, но современники связывают ее с мошеннической деятельностью Чарльза Понци — итальянского иммигранта, успешно перекочевавшего в США. В 1903 году Чарльз разработал схему на арбитражных сделках с купонами.

Он нашел инвесторов, собрал с них деньги, пообещав бешеные проценты, и с поступлением новых инвестиций отдавал им часть прибыли, а другую тратил на себя. Вот так и родилась современная финансовая пирамида Понци, которую сегодня считают её классическим вариантом. Но это не совсем правильное утверждение.

А разница между классической и пирамидой Понци очевидна. Хоть суть ее не меняется, в классическом варианте нет центрального лица, которое получает львиную долю прибыли. А в случае с пирамидой Понци есть. И это ее организатор.

Плюс ко всему в пирамиде Понци новые инвесторы — это не панацея. Ведь в ней предполагается реинвестирование уже заработанных средств более старыми партнерами. За счет чего, собственно, «жизнь» пирамиды увеличивается.

взнос от 20%

Патент изобретателя и практическое применение

Чешский изобретатель по имени Карел Дрбал о машине времени не думал, зато нашел пирамидам более практичное применение. И даже получил патент на свой метод реанимации отслуживших бритвенных лезвий. Он давал им вторую жизнь и затачивал, помещая под портативную пирамидку.

С того момента началось бытовое использование пирамид. Люди стали изготовлять самодельные конструкции пирамидальной формы. И выяснилось, что они могут улучшить вкус продуктов и сохранить свежесть садово-огородных даров. Практическое использование показало эффективность конструкций при подзарядке батареек.

Как не стать жертвой финансовых пирамид

Имея здравомыслие и хладнокровие можно легко избегать связи с мошенниками с их уникальными предложениями о вложение в финансовые пирамиды. Итак, прежде всего, задайтесь следующими вопросами:

- Как давно существует проект? Пирамиды существуют крайне мало. Поэтому, если история организации имеет менее 2 лет, то стоит насторожиться.

- За счёт чего ожидается высокая доходность? Даже крутые ПИФы не в состоянии обеспечить стабильную доходность выше 12% годовых, тогда откуда у какой-то организации такие возможности? Пусть попробуют объяснить, показать примеры своей работы. Говоря про торговлю на биржах, они будут все пытаться утаить. В этом случае держитесь от них подальше, потому что если бы доходность реально была бы 30% в месяц, то зачем им чужие деньги? Они бы через год стали бы уже миллиардерами и так.

- Проявляют настойчивость, торопят? Кладите трубку и не думайте. Ни одна нормальная организация не будет проявлять настойчивость и торопить Вас.

- Спросите про лицензии и попросите их предоставить вам.

Финансовая пирамида: что это?

Как мы уже говорили, пирамида – очень устойчивая фигура. И в мире бизнеса она не всегда несёт негатив. Угрозу представляют только некоторые её виды. Так, термин “финансовая пирамида” с самого начала не был отрицательным. Многие успешные организации с чёткой иерархией сравнивали с пирамидой. Ведь распределение доходов от верхушки вниз – стабильная модель развития. Все вместе работают над созданием продукта, а после делят прибыль. Но если доход – это взносы с каждого человека, то верхушка попросту “питается” нижними участниками. И вот это – тревожный симптом для вкладчика.

А закрываются такие структуры очень часто. Ведь государство ой как не любит финансовые пирамиды. И старательно их убирает. Так, согласно статистике, в 2018 году Центробанк обнаружил 168 финансовых пирамид. Интересно, что для их поиска разработали особую программу. Робот сообщает о потенциальной угрозе, а люди анализируют ее легальность. Новый закон разрешает Центробанку блокировать сайт-угрозу в течение пары дней. Что происходит с деньгами вкладчиков? Как вы понимаете, ничего хорошего.

Однако не стоит думать, что проблема только в государстве. Схема финансовой пирамиды опасна сама по себе. Практика показывает, что все пирамиды быстро закрываются. И оставляют половину вкладчиков в убытке. Посмотрим на самую известную для стран СНГ финансовую пирамиду – “МММ” Сергея Мавроди. Одни винят в ее разорении государство. Другие говорят, что схема Мавроди сразу была обречена на провал. Ее основатель использовал конфликт с правительством, чтобы переложить свою вину на власть. Правда в том, что найти истину почти невозможно. Люди просто верят, в одно или в другое. А больший процент доверия в этой истории – на стороне государства.

Российские финансовые пирамиды

С начала 1990-х гг. российский финансовый рынок периодически «штормит» от появления нечистоплотных финансовых образований, стремящихся залезть в карман доверчивых вкладчиков.

Фото 5. Сергей Мавроди — основатель легендарной «МММ»

Людям старшего поколения еще памятно акционерное общество «Русский дом «Селенга», задолжавшее двум с половиной миллионам вкладчиков почти 3 трлн тогдашних российских рублей.

Компания «МММ» по самым скромным подсчетам оставила обиженными порядка 15 миллионов клиентов.

В том же ряду числятся частные компании «Хопер-Инвест» (1993-1997 гг.; ущерб свыше 8 миллиардов рублей) и «Властилина» (1993-1994 гг.; ущерб более полутриллиона рублей), банк «Чара» и многие другие.

При поддержке и попустительстве государства были реализованы проекты, характеризовавшиеся всеми признаками финансовых пирамид, включая выпуск государственных краткосрочны облигаций (ГКО), прекративших существование после дефолта 1998 г.

ФИЛИАЛ АКБ «ВЯТКА-БАНК» ОАО В МОСКВЕ

Где смотреть список финансовых пирамид?

С 2014 года пирамидами занимается отдельное подразделение Центрального банка – Главное управление противодействия недобросовестным практикам поведения на открытом рынке. Оно анализирует информацию, которая поступает через обращения граждан и появляется в СМИ, а ещё помогает правоохранительным органам.

В 2018 году Центробанк запустил интернет-робота – он отслеживает финансовые пирамиды в России. Информация о результатах выкладывается на официальном сайте постфактум, т.е. когда пирамида уже раскрыта, и её работа пресечена.

На сайте Федерального фонда по защите прав вкладчиков и акционеров можно изучить «Реестр юридических лиц и индивидуальных предпринимателей, вкладчикам которых выплачивается компенсация».

Читайте: «Самый богатый человек в Вавилоне» – основные тезисы и правила, которые заставят деньги работать на вас

Самые известные финансовые пирамиды

Мир знает немало мошеннических проектов, затронувших тысячи и миллионы людей. Среди них:

- АООТ «МММ» С. Мавроди. Изначально его компания осуществляла финансовую и торговую деятельность, а в 1994 году стала продавать собственные акции, введя определенную маржу на покупку и продажу этих бумаг, которые постоянно росли. Банкротом компанию признали лишь в 1997 году и за это время Мавроди даже успел побывать депутатом, причем когда его афера была уже раскрыта. По разным оценкам жертвами стали 2–15 млн вкладчиков.

- Известные финансовые пирамиды включают компанию «Bernard L. Madoff Investment Securities LLC» Б. Мейдоффа. Он организовал свою фирму в 1960 году, а в 2009 был обвинен в мошенничестве и приговорен к 150 годам тюрьмы.

- «Властилина» В.И. Соловьевой. Ее компания прославилась благодаря получению первыми инвесторами автомобилей, но уже через два года после организации в 1994 году рухнула, оставив без своих кровных больше 16 тысяч человек.

Как развивались финансовые пирамиды в России

История финансовых пирамид в России пока еще не набрала достаточного количества громких прецедентов. Но даже некоторых, особенно крупных, хватило для потрясения народа на долгие годы вперед. До сих пор граждане сторонятся подозрительных проектов, подозревая их в «пирамидальности» и сравнивая с МММ. Но детище Мавроди – далеко не первый такой проект в стране.

Хопёр Инвест

Первая финансовая пирамида в России, родившаяся ещё до известнейшего МММ. Была официально зарегистрирована в 1993 году Лией Константиновой и ее членами семьи. Изначально была полноценной инвестиционной компанией, но впоследствии переродилась в мошенническую схему. Активно развивалась и привлекала вкладчиков, добилась создания более 70 филиалов по всей стране.

В 1994 году Анатолий Чубайс резко раскритиковал деятельность компании, подчеркнув, что прослеживает схемы пирамидальной деятельности в происходящем. И через некоторое время эти слова подтвердились – компания прекратила выплаты и осталась должна более 500 миллиардов неденоминированных рублей. Пострадало более 4 миллионов вкладчиков.

МММ

Крупнейшая финансовая пирамида страны, основанная Сергеем Мавроди. Изначально компания МММ существовала с 1989 года и вела торговую и финансовую деятельность. В том числе ввозила иностранную оргтехнику в СССР. В 1992 году была перерегистрирована как «МММ-Инвест». А в 1994 году переродилась в обычную финансовую пирамиду.

МММ начала выпускать акции с 1 февраля 1994 года. Каждая стоила 1000 рублей. После чего сразу же ввела возможность торговать этими акциями. Котировки на них постоянно росли, что стимулировало вкладчиков приобретать большее количество акции, чтобы в дальнейшем их продать.

Естественно, такая схема быстро разлетелась. Пришлось перевыпускать акции, а потом – выпускать «билеты МММ», которые стоили 1% цены акции. Потом Мавроди отказался и от них, а ввел добровольные пожертвования – от клиента фирме, если он покупал акции, и обратно, если клиент продавал. К 4 августа того же года цена на акции выросла в 127 раз.

Однако государство видело, к чему все идет, и стремилось ограничить деятельность МММ. Сам же Мавроди заявлял, что это было полноценное уничтожение его бизнеса, и без вмешательства властей ничего бы не произошло. Выплаты прекратились 27 июля 1994 года. Тогда же цены на акции вернулись к 1000 рублей, хоть и с обещанием, что они будут увеличиваться в два раза быстрее.

Мавроди умудрился избраться в Госдуму и вести деятельность под ее прикрытием. И МММ просуществовала до 1997 года, в сентябре которого была признана банкротом. Точное количество вкладчиков до сих пор не установлено – различные исследования указывают цифры от 2 до 15 миллионов человек.

Что такое финансовая пирамида?

Классическая «финансовая пирамида» — мошенническая схема получения дохода. Финансы поступают за счет постоянного привлечения новых участников. Те вносят деньги, затем привлекают новых людей — пирамида растет. При этом верхушка действительно может заработать. А низы пирамиды ничего не получают — они наивно пожертвовали свои деньги тем, кто стоит на ступеньку выше пирамиды.

Эта классическая схема «верхи ликуют, низы в пролете» была актуальна 20 лет назад. Если кто-то рассказывает вам, что в 90-е он сорвал куш в пирамиде, может быть, так и было — не соврал, а сорвал. Но это не повод повторить его подвиг — в наше время такие схемы не работают. Правила изменились. Запомните: сегодня на финансовых пирамидах заработать нельзя.

Если вы решите вложить свои деньги в финансовую пирамиду, надеясь стать партнером и обогатиться, оказавшись на верхушке — вы не получите ничего. Просто отдадите свои деньги организаторам. Современные пирамиды — это мошенничество. Действуют они стремительно: агрессивная реклама, сбор денег с тех, кто верит в чудо (или халяву) и на этом… все. Организаторы скрываются с деньгами обманутых вкладчиков, чтобы на новом месте открыть другой инвестиционный проект. Пока не попадут в тюрьму.

По оценкам Банка России и правоохранительных органов, количество финансовых пирамид снижается:

- В 2015 году было выявлено 200 таких организаций, в 2016 — 180.

- Нанесенный ими ущерб сократился с 5,5 до 1,5 миллиардов рублей.

- Средняя продолжительность жизни пирамиды сократилась с 10 месяцев до трех.

Способы защитить себя от аферы

Не верьте обещаниям высокого дохода. Ни одна инвестиционная компания или фонд не может дать гарантии того, что вы получите определенную сумму в определенный срок. Все прогнозы должны быть основаны на аналитических данных, полученных из официальных источников.

Всегда проверяйте информацию о государственной регистрации юридического лица: как давно существует компания, какой размер уставного капитала, как часто в устав вносились изменения, есть ли информация об учредителях. Если такой информации вы не находите – высока вероятность того, что вы имеете дело с мошенниками.

Финансовая отчетность, информация о дивидендах и деловой репутации организации также должны быть в открытом доступе.

Если вам обещано вознаграждение за привлечение новых вкладчиков – это должно быть как красный флаг, поскольку это первый и самый главный признак того, что компания является финансовой пирамидой.

Если организация предлагает выдачу кредитов, проверяйте лицензию

Кредитование – это банковская деятельность, регулируемая Центробанком.

Обращайте внимание на то, как компания принимает деньги от вкладчиков. Использование платежных систем или электронных переводов, где сложно идентифицировать получателя и получить подтверждение платежа – повод усомниться в надежности такого предприятия

На сегодняшний день по-прежнему самыми надежными способами остаются перечисление на расчетный счет или в кассу организации.

Финансовые пирамиды и сетевой маркетинг

Очень трудно бывает отличить финансовую пирамиду от компании, использующей сетевой маркетинг для сбыта продукции или услуг. В статье журнала Money Magazine отмечается, что законные структуры в сетевом маркетинге состоят из дистрибьюторов, для которых основные поступления денег обеспечивают продажи конкретных товаров лично и приглашёнными ими людьми нижних уровней. Например, в судебном процессе, длившемся с 1975 по 1979 годы, было установлено, что план по продажам и маркетингу Amway не является незаконной пирамидальной схемой.

Помощник главного адвоката Флориды Fred Hochsztein отмечает, что некоторые фирмы сетевого маркетинга законны, но множество их — нет. Незаконные компании дают своим дистрибьюторам возможность делать деньги не на продаже товара, а на взимании платы за вхождение в компанию для новых дистрибьюторов.

Даже законные компании часто не уведомляют потенциальных дистрибьюторов об истинных размерах расходов и усилий, которые потребуются для устойчивого дохода в этом бизнесе, в то время как рассылки и коммерческие брошюры компаний содержат щедрые обещания. Например, согласно материалам Amway, средний работающий дистрибьютор зарабатывает 76 долларов в месяц.

Вокруг ряда компаний постоянно происходят споры, являются ли они компаниями с сетевым маркетингом или финансовыми пирамидами (например, Talk Fusion, Setinbox, Emgoldex и её аналог Swissgolden).

Является ли страхование дожития альтернативой пенсии

Пирамидальная схема

Пирамидальная схема – это модель получения прибыли за счёт привлечения новых участников. Но ведь и финансовая пирамида приносит доход точно так же? Именно поэтому эти два понятия часто путают. Объясняем разницу. Организаторы финансовой пирамиды говорят, что вы заработаете на своих инвестициях. На самом деле деньги придут от вступивших после вас. Пирамидальная схема сразу заявляет о том, что ваши доходы зависят только от других участников. И активно призывает каждого приглашать новых клиентов, давая небольшие деньги только за новичков.

Чувствуете, где подвох? Чтобы обеспечить деньгами всех вкладчиков, количество людей должно быть бесконечным! Рано или поздно приток новых членов заканчивается. Когда вся схема рушится, по-настоящему большие деньги остаются только у “верхушки”.

Адаптация

Суперкопилка работает почти 7 лет и сейчас является популярной инвестиционной компанией благодаря системе Адаптация. В самом простом приближении система Адаптации работает следующим образом — если в компании запланировано выплат на 500.000, а на балансе имеется 400.000, то выплаты подгоняются на эту сумму согласно Карме.

Если у Вас, к примеру, Карма меньше 100%, то Ваша выплата будет сдвинута на неделю или более. Подробней с системой адаптации можно ознакомиться на официальном сайте Суперкопилки, а в личном кабинете можно посмотреть Карму и сдвиг депозитов для Вашего аккаунта (за несколько дней до адаптации).

Чтоб выплаты получать вовремя — надо увеличивать Карму, которая растёт:

- При создании новых депозитов;

- При привлечении в Суперкопилку новых участников;

- При увеличении срока работы текущих депозитов

В общем, Кармой можно манипулировать и самый лучший способ — создать несколько депозитов вместо одного. Я использую следующую систему — создаю депозит на 20 недель (в депозитах от 20 недель можно использовать промокод, что существенно увеличивает прибыль), при получении выплаты по депозиту половину заказываю на вывод, а половину реинвестирую на те же 20 недель. На момент последней редакции данного отзыва о Суперкопилке у меня в ней 8 депозитов и выплаты по ним каждые 2-3 недели.

Такая стратегия высокой Кармы получила своё название — Закольцовка и почитать о ней можно на официальном сайте Суперкопилки. Но основное правило: «Лучше создать несколько депозитов на небольшие суммы и разные сроки, чем один депозит на большую сумму!»

Как не стать жертвой финансовых пирамид

Имея здравомыслие и хладнокровие можно легко избегать связи с мошенниками с их уникальными предложениями о вложение в финансовые пирамиды. Итак, прежде всего, задайтесь следующими вопросами:

- Как давно существует проект? Пирамиды существуют крайне мало. Поэтому, если история организации имеет менее 2 лет, то стоит насторожиться.

- За счёт чего ожидается высокая доходность? Даже крутые ПИФы не в состоянии обеспечить стабильную доходность выше 12% годовых, тогда откуда у какой-то организации такие возможности? Пусть попробуют объяснить, показать примеры своей работы. Говоря про торговлю на биржах, они будут все пытаться утаить. В этом случае держитесь от них подальше, потому что если бы доходность реально была бы 30% в месяц, то зачем им чужие деньги? Они бы через год стали бы уже миллиардерами и так.

- Проявляют настойчивость, торопят? Кладите трубку и не думайте. Ни одна нормальная организация не будет проявлять настойчивость и торопить Вас.

- Спросите про лицензии и попросите их предоставить вам.

Условия кредитования в МТС Банк

Кредит наличными в МТС Банке доступен по четырем основным программам. Различным займополучателям он предоставляется на разных условиях, которые зависят также от объема заемных средств и подключения/отказа от услуг страхования:

Ознакомьтесь с условиями потребительского кредитования в МТС Банке, чтобы подобрать из всех возможных программ наиболее приемлемую для вас

- зарплатным клиентам предлагаются самые выгодные варианты с фиксированной ставкой от 12,9%;

- проверенным заемщикам (бывшим/действующим) оформить кредит наличными можно в короткий срок (от 20 минут) только по паспорту под проценты от 13,9%;

- мгновенный займ предоставляется в рамках экспресс кредитования (от 17,9% годовых);

- абонентам МТС могут выдать в долг наличку под 15,9%-17,9%.

Рассмотрим подробнее условия кредитования, предлагаемые МТС Банком, для оформления кредита перечисленным категориям заемщиков.

Для зарплатных клиентов

Получающим в банке зарплату (от 3-х мес. и дольше) предлагаются следующие условия кредитования:

- Размер – от 20 000 до 3 млн.

- Процент – от 12,9%, при условии оформления страхования от рисков потери жизни/здоровья/работы. Если от страховки отказаться – минимальная ставка возрастет до 14,9%.

- Срок – от 1 до 5 лет.

- Частичный/полный досрочный возврат долга – без комиссий.

- Допустимый возраст – от 18 до 68 лет.

На стоимость кредита влияет его размер: чем он выше, тем дешевле обойдется пользование деньгами. При желании занять 20 – 100 тыс., придется согласиться с 16,9% годовых, а при 101 – 300 тыс. проценты снизятся до 14,9%, при большем размере кредитования – до 12,9%.

Для жителей Москвы и Санкт-Петербурга ставки, пропорционально размеру кредита, могут немного отличаться.

Проценты по кредиту для зарплатных клиентов МТС Банка

Для клиентов банка

Бывшие/действующие заемщики МТС Банка взять кредит наличными смогут на таких условиях:

- возможная сумма кредитования ниже – 20 000 руб.- 1 млн.;

- процент – от 13,9% с подключением к программе финансовой защиты, без оформления страхования он повышается на 2 п.п.;

- срок – 12-60 мес.;

- также доступно бескомиссионное досрочное возвращение долга частями/полностью;

- время рассмотрения заявки – от 20 минут до 2 дней.

Особенность займа – возможность быстрого оформлении только по паспорту и под достаточно выгодные проценты. Однако выдается он при наличии хорошей кредитной истории и предодобренного предложения.

Ставка тоже зависит от размера кредита:

- при получении 20-100 тысяч она составит от 19,9%;

- 101- 450 тысяч – 15,9%;

- 451тыс.- 1 млн. – 13,9%.

Процентная ставки при оформлении кредита наличным клиентам МТС Банка

Экспресс кредит

Мгновенно можно взять в МТС Банке экспресс кредит наличными. Абонентам сотового оператора МТС он дает возможность занять больше – от 20 до 200 тысяч. Пользователи других сотовых операторов ограниченны максимальными 100 тыс.

Условия кредитования по программе:

- Срок – 12-24 мес.

- Проценты – от 17,9%- 21,9%. В отличии от выше рассматриваемых программ, с увеличением размера экспресс кредита ставка увеличивается, а не уменьшается: наименьший процент доступен при займе от 151 тысяч, при одалживании от 101 до 150 тыс. он составит 19,9%, а до 100 тысяч – 21,9%.

- Страхование обязательно.

- Досрочно погасить можно.

Ставки по экспресс кредиту МТС Банка, который можно получить только по паспорту

Для абонентов МТС

Абоненты МТС (пользующиеся услугами связи МТС от 30 дней) взять кредит наличными на особых условиях могут не только в рамках экспресс кредитования.

Для таких заимополучателей есть и отдельное предложение с условиями:

- Сумма – 100 тыс. руб. — 1 млн.

- Ставка – 15,9% (до 300 000 руб.) или 17,9% (от 301 000 руб.). Она возрастает на 1-2% при отказе от оформления финансовой защиты.

- Сроки – 12-60 мес.

Условия кредитования для абонентов МТС в одноименном банке